复星海外并购凶猛,1413亿元“弹药”从何而来?

导读:一方面,资本市场遭遇债股双杀;另一方面,被调查传闻再次出现;再加上自2016年底以来,海外投资即已经收紧。而在如此微妙的背景之下,复星依旧没有停下海外扩张的步伐,在食品、医药、汽车领域连续发起三起并购。

2017年上半年,对郭广昌和他的复星集团而言,可谓多事之秋。

一方面,资本市场遭遇债股双杀;另一方面,被调查传闻再次出现;再加上自2016年底以来,海外投资即已经收紧。

而在如此微妙的背景之下,复星依旧没有停下海外扩张的步伐,在食品、医药、汽车领域连续发起三起并购。

那么,到底是何种底气,支撑着复星航母群不断出海,拓土开疆?

或许,我们可以从复星国际近期发布的半年报中,一窥端倪。

暴风中的复星

时间回到2017年6月,相信,那场席卷资本市场的风暴,令所有人都印象深刻。

当月,万达、复星等集团遭遇债股双杀。

其中,6月22日午后,复星医药(600196.SH)股票“闪崩”,收盘暴跌8%,复星国际(0656.HK)跌逾5%;与此同时,复星2022年到期美元债券亦下跌4个基点,创史上最大跌幅。

随后,据《财新》报道,银监会于6月中旬要求各家银行排查包括复星、万达、海航等企业的授信风险。

几乎是股票、债券闪崩的同时,市场则再次传出复星国际董事长郭广昌被带走的消息,当然随即被证明是乌龙。

不过,相信2015年底其协助调查的事情,一直压在市场众人的心头,但有风吹草动,难免草木皆兵。

同时,野马财经(微信公号:ymcj8686)注意到,其实早在2016年,海外投资环境即已发生了变化。

2016年12月6日,发改委、商务部、人民银行、外汇局四部门负责人在答记者问时表示,密切关注近期在房地产、酒店、影城、娱乐业、体育俱乐部等领域出现的一些非理性对外投资的倾向,以及大额非主业投资、有限合伙企业对外投资、“母小子大”、“快设快出”等类型对外投资中存在的风险隐患,建议有关企业审慎决策。

而在如此背景之下,2016年上半年,复星海外扩张的步伐依旧没有停止,在食品、医药、汽车领域连续发起三起并购。

其中,复星国际旗下公司与三元股份共同发起收购法国食品公司St Hubert;复星医药子公司拟收购印度药企Gland;针对德国汽车供应商Koller的收购,则已经由复星合营公司南京南钢完成。

对于上述风波及投资环境的变化,复星相关人士则向野马财经(微信公号:ymcj8686)表示,以公告及中期业绩发布会为准。

发布会上,复星国际首席执行官汪群斌表示,监管机构针对其监管对象的日常监管,这在中国和全球都是一种常态。

郭广昌亦回应称:“应对谣言不是我们主要精力,我们主要精力是为股东创造价值。”

此外,梳理复星国际刚刚公布的半年报,或许我们亦可以从其负债结构、融资手法、投资标的等方面,略窥端倪复星国际,海外投资车轮持续转动的原因。

千亿债务拆解

2017年上半年,复星国际实现营业收入362.72亿元,同比增长11.58%;实现归属净利润58.64亿元,同比增长33.57%。

债务方面,总负债3680.34亿元,资产负债率51.5%,净负债率47.4%。

而除去应付款项、风险准备金等经营性负债,其它债务为1412.94亿元,较2016年年底增长11.89%。其中,长期债务占比62.7%。

值得注意的是,半年报并未披露上述1412.94亿元的详细状况,不过因为诸多借款期限在一年以上,因此可以从2016年年报数据进行参考。

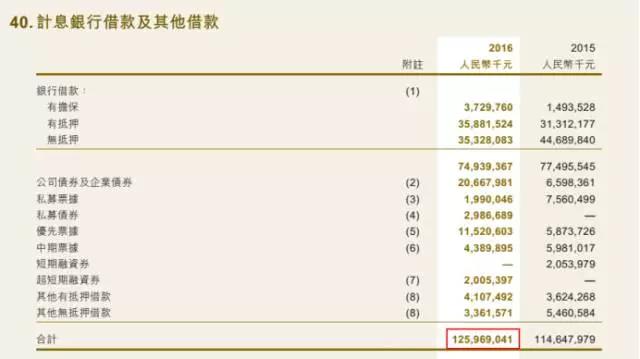

图片来源:复星国际2016年年报

2016年底,复星国际借款为1259.69亿元,至于具体来源。

第一,银行借款。截至2016年12月31日,复星国际的银行借款额为749.39亿元,利率范围在0.13%-6.65%。其中,有担保项37.30亿元、有抵押项358.81亿元、无抵押项353.28亿元。

而百亿级的抵押借款,复星国际究竟用了什么做抵押?

可以看到,绝大多数抵押物皆为实物,对此,高级会计师刘文斌向野马财经作出了四个字的评价:“中规中矩”。

此外,截至2016年底,复星国际尚有1583.32亿元银行授信额度未使用,可谓准备充足。不过,刘文斌也强调,银行授信并非高枕无忧的安全垫,更多的是锦上添花的作用。

第二,公司债券和企业债券,共计206.68亿元。

仔细分析上述债权发现,复星国际发行债权的主体并不单一,除了复星集团单独作为发行人委外,旗下复星医药、复地集团、海南矿业等均作为发行人获得了15亿元、40亿元、1.06亿元不等的融资,最大化地发挥了整个公司集群的融资能力。

并且,2010年至2016年,债券发行利率基本呈现下降趋势,这不仅意味着融资成本的下降,也折射出复星国际相关企业的信用度呈稳步上升态势。

第三,私募票据和私募债券,分别为19.9亿元和29.86亿元。

第四,优先票据和中期票据。复星国际以旗下附属子公司为主体,发行了115.2亿元优先票据,体现了其在境外市场的融资能力。

第五,超短期融资券和其他抵押借款。截止2016年12月31日,复星国际超短期融资券和其他抵押借款发生额分别为:20.05亿元和74.69亿元。

最后,股权融资同样为“复星系”提供着源源不断的资金弹药,例如,自2010年以来,复星国际旗下复星医药通过两次定增,募集资金29.11亿元。

并且,就在9月5日,复星医药发布公告称,附属子公司Sisram即将于9月19日挂牌香港联交所,完成分拆上市。

对于这一举措,华泰证券相关人士向野马财经(微信公号:ymcj8686)分析,将旗下子公司运作上市,不仅可以使之获得更大的发展空间,同样能够优化原母公司的债务结构、资金状况,并为之提供新的融资通道。

复星国际联席总裁徐晓亮同样表示,复星一直很鼓励各个业务板块能够独立上市,独立上市也能够让自己本身经营的透明度更好,同时也能让发展有更好的基础。

此外,截至2017年上半年,复星国际现金及等价物余额为782.4亿元,环比上涨50%。

梳理复星国际负债状况,上述券商人士指出,复星国际的债务状况较好,融资渠道多样,且在国内、国际都有着一定的融资能力,再加上成熟的资本运作理念,为其在全球范围内的并购行为,提供了基础的保障。

但其同时分析,过低的负债率,却也意味着企业发展动力或者能力不足。

而复星国际高级副总裁、CFO王灿也在中期业绩发布会指出,“管理层要学会很好地使用杠杆为股东创造价值,60%左右的净债务比例比较舒服,是对股东比较负责任的”。

郭广昌的投资术

债务结构的优化,与融资渠道的通畅不无关系,但究其根本,还是在于企业的经营状况,对复星而言,则是投资逻辑。

继续梳理半年报,可以察觉到一个细微的变化。

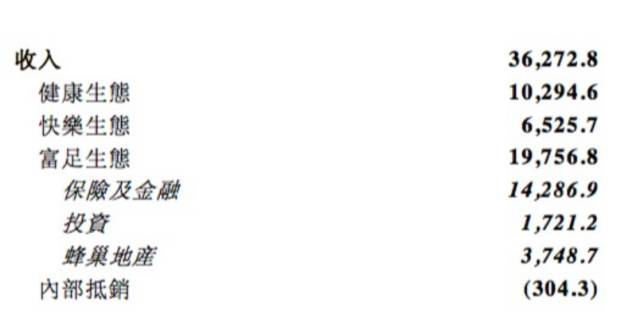

上图截自复星国际2017年半年报

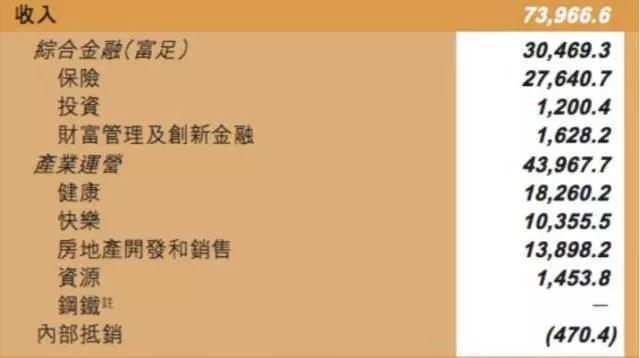

复星国际2016年年报

在2017年半年报财务摘要中,对数据的确认,直接划分至了“健康、快乐、富足”三大版块,与之前的分类,有着很大的不同。“这是战略进一步清晰与聚焦的一种体现”,前述复星集团人士向野马财经(微信公号:ymcj8686)表示。

而这些版块有一个共同的特性——轻资产。

至少在2016年初,复星轻资产运营战略就已经十分明确,时任复星集团CEO的梁信军就曾强调,要“大力发展轻资产战略”。且其实,自2013年前后,复星就已经开始了自己的降杠杆之路,净债务率,从当年的86%,一路降至今天的50%以下。

那为何复星集团能够在较早的时间前,就开始转舵呢?

北京某券商人士向野马财经(微信公号:ymcj8686)分析,与房地产等一度“躺着赚钱”的暴利行业不同,作为一家以投资为主业的公司,复星集团对资金流的把控更需要技巧性,特别是2006年的时候,集团债务就出现过状况,当年经营现金流量赤字高达7.26亿元,幸而2007年,成功IPO。

当年,据《中国企业家》报道,复星国际IPO融资中有40%用于偿还债务。

除此之外,三大版块中的“富足”,很大程度上由金融组成,截至目前,复星国际已经拥有了财险、寿险、再保险三大牌照,以及多家银行,这为其提供了一定的资金优势。

从半年报亦可看出,其负债构成,很多由银行及保险资金转换而来,如此债务结构,自然比很多公司舒服得多。

当然,刘文斌解释,这些资金,特别是银行款项自然不可以简单地对接到复星国际来直接使用,但无疑也为之提供了一定便利。

且2016年,《财经》杂志也曾引用评级机构分析人士评论称,复星净债务率降低是因为保险公司的浮存金未被计入债务,“这其实把复星国际的整体净债务率打低了”。

与此同时,野马财经发现,2017年上半年,复星国际还以5亿美元的溢价,完成了对美国特种险公司Ironshore 的出售,这对一直致力于“买买买”的复星而言,并不多见。

对此,郭广昌在《致复星同学们的一封信》中引用了巴菲特的名言:价值投资的时机很重要,要会买,但更要会卖。

而郭广昌,亦被称作“中国巴菲特”。