艺能传媒三年业绩对赌败两年,会是一场对赌惨败吗?

导读:想必不少人对小包总杨烁的戏码印象深刻,用“骚出天际”这个词来形容他也毫不为过。戏内迷人,戏外又是如何?

一部欢乐颂,让不少人成为追剧狂魔。

想必不少人对小包总杨烁的戏码印象深刻,用“骚出天际”这个词来形容他也毫不为过。戏内迷人,戏外又是如何?

其实,杨烁还是个新三板投资者。在新三板挂牌公司艺能传媒前十大股东名单中,杨烁的名字赫然在列。

不过这也不算新鲜事,参股新三板公司的明星多了去了。但艺能传媒确实有个特殊的存在,比如,艺能传媒的老板可能要输掉一场至关重要的对赌了。

除艺能传媒外,不少影视公司在被收购的路上就败在了业绩对赌上。

梦想很丰满,对赌却难达成

长期以来,影视公司凭借一两部爆款电视剧或电影、明星大咖加盟、旗下艺人走红,都会引起资本人士关注及追捧,在2014至2015年表现尤为明显,这跟大环境有较大的关系。

1、影视剧市场较好。电视剧方面,有伪装者、琅琊版、芈月传等大剧上演,电影方面,《夏洛特烦恼》以5000万元的成本带来了14.41亿元的收入,创造出高达3000%的回报率等等;

2、影视剧投融圈大火。不少上市公司通过横向并购、跨界收购、垂直整合等方式跑步入场影视市场。东财choice显示,就A股市场145起文化传媒行业并购来看,其中影视类并购就达到了90起,占比62%。

这样算起来,平均4天就有一起影视类并购。

然而投资者对影视公司的前景期待,全都跃于一纸对赌协议上了,艺能传媒也不例外。

艺能传媒是一家以电视剧投资、制作、发行为业务核心,集电影投资发行、新媒体渠道开发、艺人经纪及相关服务业务、微视频拍摄制作于一体的多元化发展的影视公司。

说到艺能传媒最早的对赌条款,要从2015年说起。

2015 年 5 月,艺能传媒董事长贺为分别将10.33万股、32.6万股转让给龙贤、上海骐岳投资。此时艺能传媒估值约4.6亿元。

其中就涉及了对赌条款:

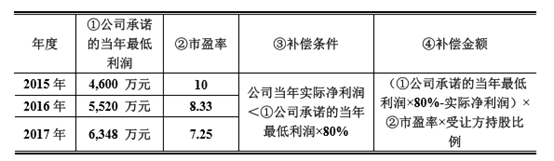

在艺能传媒后续增资扩股、股份转让过程中均涉及了对赌协议(同上),总共有三次。

1、从第一条对赌来看,艺能传媒于2015年10月21日挂牌新三板,显然达成目标。

2、在验证第二条对赌之前,先对2015、2016年、2017年审计扣非净利要求做个介绍:

也就是说,艺能传媒2015年、2016年、2017年扣非净利润至少分别达到3680万元、4416万元、5078.4万元。

再来看艺能传媒2015年、2016年实际业绩情况:

东财choice显示,艺能传媒2015年、2016年分别录得扣非净利3443.04万元、2884.08万元,明显低于对赌要求。

再往远了说,艺能传媒要想满足2017年业绩对赌要求,扣非净利增幅就得达到76%。

东财choice显示,艺能传媒2014年、2015年、2016年扣非净利润同比增长分别达602.21%、306.67%、-16.23%。

就目前业绩情况来看,艺能传媒极有可能会触碰对赌条款。

事实上,艺能传媒之外,不少影视公司在被收购的路上就败在了业绩对赌上。

比如,2016年12月18日,宏达新材发布公告,终止与永乐影视重组。这是永乐影视第四次借壳失败了,有三次败在业绩对赌没达成;再比如,2015年5月,申科股份终止收购海润影视,2016年1月,共达电声终止收购春天融合。

这其中除了受业绩不达标影响外,证监会也“盯上”了上市公司并购影视公司行为。2016年全年90起影视并购重组中就有19起宣告失败,远高于2015年7起失败案例。

这里面有个典型的案例,就是暴风影音收购稻草熊影业。

2016年3月14日,暴风集团拟以10.8亿元收购稻草熊影业等三家公司,评估价值却高达15.2亿,增值率高达38倍。

公开资料显示,稻草熊影业是由演员吴奇隆创立的,成立时间不足三年,仅拍摄了两部电视剧,2015年仅实现净利润2852.08万元。按对赌协议来看,要求收购标的2016至2018年扣非净利润累积不低于4.36亿元,与现实业绩差距较大。

2016年6月7日晚间,暴风集团就发布公告称,收购稻草熊影业预案未获得证监会通过,理由便是标的公司盈利能力具有较大不确定性。

对赌不易,影视并购市场也正趋向于理性。

市值缩水一半定增入场股东们还好吗?

从艺能传媒挂牌前业绩来看,并不是很出色。东财choice显示,艺能传媒2013年、2014年、2015年一季度分别录得扣非净利120.57万元、846.64万元、-142.48万元;资产负债率达69.87%、81.72%、86.56%。

但这并不影响资本对其的青睐。

艺能传媒挂牌前进行多次股权转让,富姐直接挑几次代表性时间节点来计算艺能传媒当时估值。

1、2015年5月10日,骐岳投资通过艺能传媒第四次股权转让入场,当时估值4.6亿元;

2、2015 年 5 月 18 日,艺能传媒与国君创投等签订《增资扩股合同书》,当时估值5.3亿元;

3、2015年10月21日,艺能传媒登陆新三板;

4、2016年4月13日,艺能传媒发布股票认购报告书,募集总额达9868.29万元。共有六名认购对象,包括国金鼎兴旗下基金、巨鲸财富旗下基金、财通基金旗下基金等。当时估值11.54亿元;

5、截至今日,即2017年6月1日,艺能传媒在新三板上的市值为6.3亿元。由于艺能传媒是协议转让,这个市值并不具有太大的参考性。

但在账面上,艺能传媒市值较一年前定增缩水近一倍。

那迷妹们关心的小包总杨烁所投成绩呢?

截止2016年年报,杨烁持股艺能传媒比例达3.97%,持股市值达2501.1万元,浮盈近19倍!