映客变相借壳上市:宣亚国际行使证监会审核权被质疑

导读:9月6日消息,宣亚国际(66 330, 0 00, 0 00%)4日发布重大资产购买报告书,拟收购蜜莱坞(映客主体公司)约48 25%股权,标的资产交易价格近28 95亿元。早在2017年5月9日,宣亚国际曾公告称,预计收购蜜莱坞不低于50%的股权,而最终此数字被定格在48 25%。

9月6日消息,宣亚国际(66.330, 0.00, 0.00%)4日发布重大资产购买报告书,拟收购蜜莱坞(映客主体公司)约48.25%股权,标的资产交易价格近28.95亿元。早在2017年5月9日,宣亚国际曾公告称,预计收购蜜莱坞不低于50%的股权,而最终此数字被定格在48.25%。

宣亚国际在重组方案中表示,此次收购完成且增资事项完成后,公司控股股东仍为宣亚投资,宣亚投资实际控制人仍为张秀兵、万丽莉,交易不会导致公司控制权的变化,不构成借壳。

报告书显示,蜜莱坞2016年实现营业收入43.38亿元,净利润达到4.8亿元;2017年一季度实现营业收入10.35亿元,净利润2.44亿元。

让市场质疑的是,28.95亿元的收购巨资将从何而来?根据公司2017年一季报,目前公司账上有货币资金约3.3亿元。令人担忧的是,公司2017年一季度经营性现金流为-2396万元,与之对应的是2014年,2015年,此项均为正,这说明公司营销模式有变,现金流状况吃紧。

知名财经评论家向小田给出了宣亚国际可能的收购方案:市值仅72亿的宣亚国际要全现金收购60亿估值的映客,宣亚国际股东给宣亚国际借款28亿,宣亚国际拿到钱后花28亿收购映客48%的股份,这48%股份的持有人(即映客创始人及管理团队)拿到钱后,拿出21亿对宣亚国际的股东进行增资。看明白了没有,钱转了一圈又回来了,资金问题迎刃而解。创始人和管理团队实际套现7亿,映客装入上市公司。

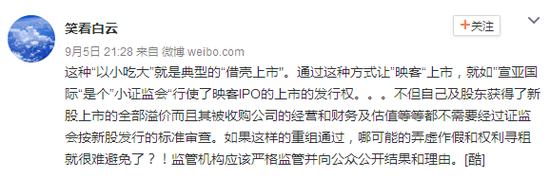

更有投资者评论称,这种“以小吃大”就是典型的“借壳上市”。通过这种方式让”映客“上市,就如”宣亚国际“是个”小证监会“行使了映客IPO的上市的发行权。不但自己及股东获得了新股上市的全部溢价而且其被收购公司的经营和财务及估值等等都不需要经过证监会按新股发行的标准审查。如果这样的重组通过,那可能的弄虚作假和权利寻租就很难避免了,监管机构应该严格监管并向公众公开结果和理由。

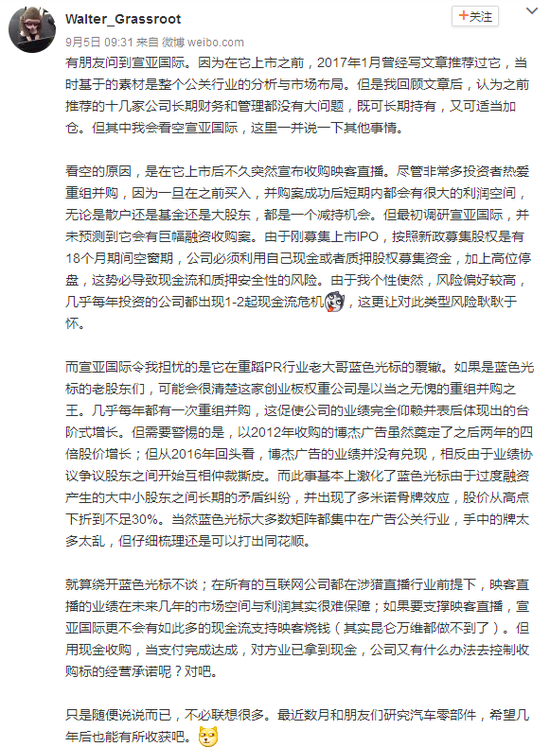

而对于宣亚国际股价的后续走势,部分投资者表示并不乐观。其中首要原因就是现金流与股权质押风险,由于刚募集上市IPO,按照新政募集股权是有18个月期间空窗期,公司必须利用自己现金或者质押股权募集资金,加上高位停盘,这势必导致现金流和质押安全性的风险。

其次是公司并购重组后产生的不良效应,譬如蓝色光标(7.980, 0.02, 0.25%)的业绩几乎完全仰赖并表后体现出的台阶式增长,且过度融资将产生大中小股东之间长期的矛盾纠纷,其股价从长期来看也下折明显。

最后是对映客直播的盈利能力持续性的质疑,整个直播行业未来几年的市场空间与利润其实很难保障;一直以来,直播业务的高额成本有目共睹,每年高达十几亿的带宽成本,动则上千万的头部主播签约费,以及同样不低的运营推广费用,映客在这些方面的花费之大不言而喻。相较于其他有后台的直播公司,宣亚国际必然不会有如此多的现金流支持映客烧钱,映客更多只靠自己实现输血。

财经评论人熊锦秋称,制订重组上市的原则性认定标准,上市公司控制权是否变更、是否直接现金收购,都不应是考察重点,重点应在上市公司并购重组规模是否够 大,交易对手是否直接或间接获得上市公司股票,是否有规避构成重组上市意图。本案中,尽管上市公司是以现金收购,但交易对手却间接获得上市公司股票,且体 量巨大,规避构成重组上市意图也比较明显,若按上述标准或不难认定构成重组上市。