重磅!IPO审核再提新要求,现金交易、三方回款、 审计调整等六条红线万不可碰!

导读:继IPO公司最近一年净利润必须超过8000万元后,监管审核又放大招。

继IPO公司最近一年净利润必须超过8000万元后,监管审核又放大招。

从某券商保代提供给读懂君的文件来看,近期监管层对IPO审核标准进行了量化,针对性地设定了若干项审核红线,最突出的为以下6条红线:

1.业绩下滑:最近一期业绩下滑50%以上,构成过会障碍;下滑30%-50%,大概率不过会;下滑不超于30%,需要如实披露原因。

2.客户依赖:单一客户收入或毛利超过50%,则构成障碍,电力、电信等特殊行业除外。

3.内部控制问题:主要关注4大问题,转贷、票据违规、企业间资金拆借、境外第三方付款,累计一年超过5000万元或净资产10%,则构成金额重大,否则不构成重大。

4.现金交易:企业之间的现金交易,不得超过营业收入或采购总额的10%。个人与企业之间的现金交易,要求核查到位,认可特殊行业及特殊情况存在的该类现金交易。

5.一般第三方回款:需要报告期内呈下降趋势,最近一期不超过5%,集团公司内部的统一安排付款情况不计算在内。

6.审计调整:对于新三板企业或曾经申报过企业,存在公开披露财务数据的情况,各期内的审计调整对净资产及净利润的影响均不超过20%,因股份支付调整情况除外。

而且,某券商保代告诉读懂君,从IPO窗口指导来看,预审员已经"按章办事"了,他的项目净利润符合要求,现在就卡在了"三方回款超5%"的问题上。

"预审员的要求是,等着,明年初看今年是否能达到5%以下。"

读懂君附上某券商人士“冒死”整理的审核要点,两大方面23个问题,各位老板儿要做到心中有数!

/ 01 /

量化IPO审核“51”条,窗口指导已经“按章办事”

此前,市场一直以净利润来衡量拟IPO公司过会的成功率。"证监会多次公开表示,坚决杜绝带病申报的情况。此次在财务指标之外,明确提出了更多、更细的要求,显然,对公司提出了净利润规模以外更高的要求。"某资深保代告诉读懂君。

从一些券商提供的信息来看,此次明确的标准,都是IPO中关注的常见问题,"问题本身不新鲜,关键是量化的标准。以前大部分标准是模糊的,比如资金占用问题,太多了肯定不行,但是少到多少程度很难量化,而这次都细化了。"

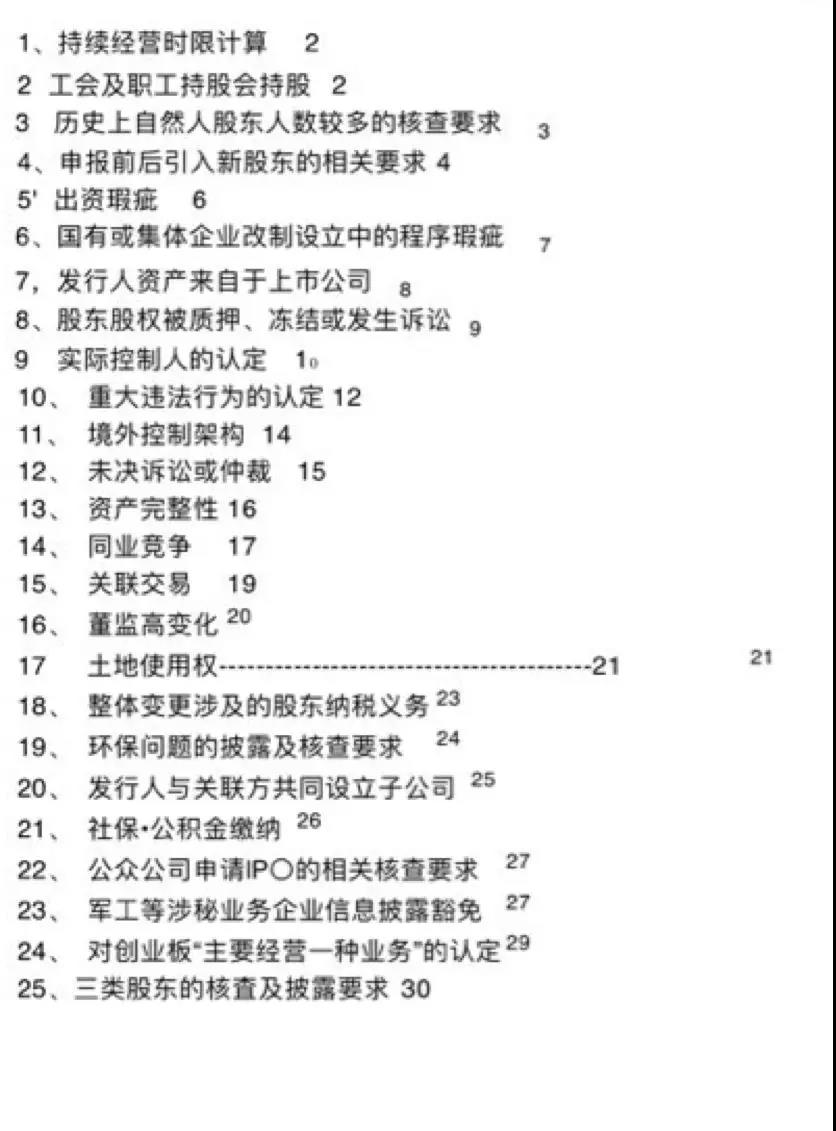

IPO审核"51条"

某券商保代告诉读懂君,虽然他尚未看到上述审核明细,但从IPO窗口指导来看,预审员确实已经"按章办事"了。

"很意外。比如,'回款不能超过5%'这条红线。我们有个项目,净利润符合要求,但有第三方回款超过5%的问题。目前预审员的要求是,'等着,明年初看看今年是否能够达到5%以下'。达到了,再继续审核。"

不过,他表示未来窗口指导可根据需要随时改变,"也不是完全不可以突破的。"

/ 02 /

两大方面23个问题,最新审核要点大整理!

一、 法律问题

(一)工会、职工持股会持股

拟上市公司的直接股东中,不得存在工会持股及职工持股会持股情况。间接股东(非实际控制人)可存在工会、职工持股会的情况,子公司中也可以存在。

(二)突击入股

不再按照主板、中小板区分,申报前6个月通过增资或从实际控制人处转让,则锁定期为自工商变更完成之日起36个月。

同时,在审核期间,原则上不允许股权变动。因继承、商业银行小股东变动及划拔等特殊原因导致变动除外。

对于员工持股平台股东,在审期间,可以通过转让予实际控制人的方式退出,但不得新增持股员工。

(三)历史出资

对于历史出资不实或不足的情况(如专利出资评估价值不实等),只要补足即可,不再要求运行时间。恶意抽逃出资情况除外。

(四)国企改制

如拟上市企业存在国企改制瑕疵情况,仍需要省级人民政府或国资主管部门出具意见。

(五)股权质押问题

针对控股股东的股权质押,只要规模较小,不影响其控股地位即可;其他小股东的股权质押不作强制要求。同时,该原则适用于相关股东股权相关的纠纷、诉讼等,只要不影响大股东控股地位即可。

(六)实际控制人的认定

实际控制人的认定只要经过公司内部决策认定即可。针对股权相对分散公司,单一股东持股超过30%即可认定为实际控制人;若未超过30%,则可按照重要性原则进行认定。

共同实际控制人的认定,如实际控制人的亲属持股超过5%,则其直接与实际控制人共同认定实际控制;如亲属持股不超过5%,有公司管理职务的,需要直接认定共同控制,如无职务的,可不认定共同控制。

(七)重大违法违规行为

涉及主体不再区分主板和创业板,均要求发行人、控股股东及实际控制人均不存在重大违法违规行为。

对于罚款,一般金额大于1万元的,则需要主管部门出具专项证明;针对环保、重大安全生产责任事故等,由相关主管部门背书的效力仍不足,还需要针对相关情况,结合法律法规详细论证不属于重大违法违规。重要子公司的处罚视同为上市公司自身的重大处罚。

处罚完毕以相关处罚执行完毕或处罚出具日为准计算。

(八)商标、专利问题

申报前存在核心商标、专利诉讼纠纷的情况,需要诉讼了结后才能够申报,一般非核心纠纷,如实披露即可,不存在申报障碍。

(九)同业竞争问题

核查范围只限于控股股东及实际控制人,不再扩大范围。如直系亲属,父母、子女、配偶存在经营相同相似的业务,直接认定为同业竞争,存在障碍;其他非直系亲属,如能够论证相关公司在资产、人员、业务、资金、采购销售渠道等方面全部独立,则可认定不存在同业竞争,否则亦构成障碍。

如拟上市公司无实际控制人,则按照重要股东进行核查,如实披露。

(十)关联交易

公司对控股股东及其控制企业的关联交易不高于收入30%。

(十一)董监高变动

报告期内,因股东委派变动、退休、国企调任导致的董监高变动,可排除在外。同时,新增董监高人员为内部培养人员,亦可排除在外。

(十二)土地违规

面积较小,对生产经营不构成重大影响的土地违规,不构成申报障碍。

(十三)三类股东问题

只接受新三板挂牌企业申报存在三类股东问题,一般企业需要清理后再申报。新三板三类股东具体要求,按照证监会的新闻发布会要求执行,且相关产品等不得存在嵌套、杠杆等情况。

从近期披露招股书来看,嵌套一层似乎没什么问题。

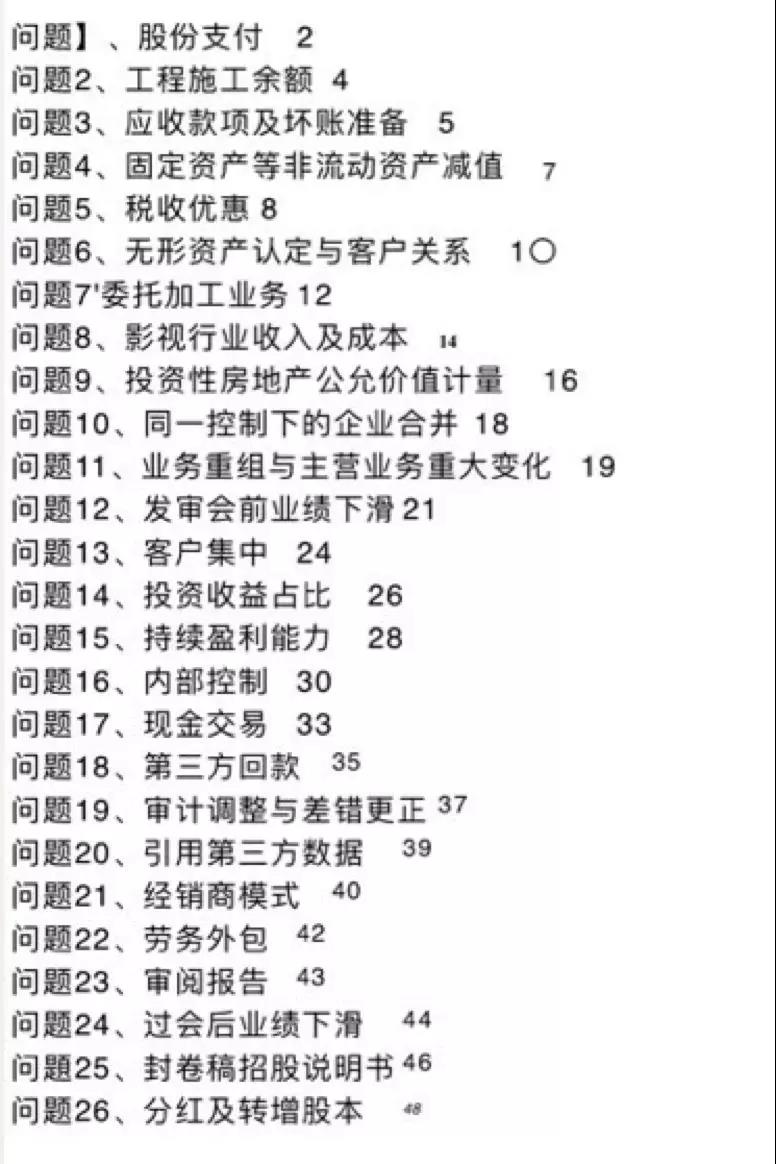

二、财务问题

(一)股份支付问题

不仅针对员工,针对客户、供应商相关情况亦需要进行股份支付处理,且客户、供应商的入股比例不能过高。关于公允价格的确定,需要从严要求,不要挑战监管底线。

(二)主营业务重大变化的认定

报告期内发生非同控下合并,业务高度相关,相关指标未超过100%,不再另行要求运行时间;业务不相关,相关指标超过50%,所有板块均要求运行36个月再申报。

(三)业绩下滑

最近一期业绩下滑50%以上,构成过会障碍;下滑30%-50%,大概率不过会;下滑不高于30%,需要如实披露原因。

同时,报告期内各期业绩仍需要比较,下滑较多,亦需要重点解释。

处于周期性行业出现下滑,可视情况例外处理。

过会后未领取批文的企业,在等待批文期间,业务下滑超过30%,则不予下发批文。

(四)客户依赖

单一客户收入或毛利超过50%,则构成障碍。电力、电信等特殊行业除外。

(五)内部控制问题

主要关注4大问题,转贷、票据违规、企业间资金拆借、境外第三方付款,累计一年超过5000万元或净资产10%,则构成金额重大,否则不构成重大。

对于新申报企业,需要全部整改;对于已在会企业,如存在金额重大情况,则该情况整改距审核需要满足12个月,不存在金额重大情况,需要满足6个月。

(六)现金交易

企业之间的现金交易,不得超过营业收入或采购总额的10%。个人与企业之间的现金交易,要求核查到位,认可特殊行业及特殊情况存在的该类现金交易。

(七)一般第三方回款

需要报告期内呈下降趋势,最近一期不超过5%。集团公司内部的统一安排付款情况不计算在内。

(八)审计调整

对于新三板企业或曾经申报过企业,存在公开披露财务数据的情况,各期内的审计调整对净资产及净利润的影响均不超过20%。因股份支付调整情况除外。

(九)经销商核查

不再执行"双70%"的强制性要求,各中介需要根据自身情况进行核查。

(十)在审期间分红

在审企业可以进行现金分红,但不得进行股票股利分配。

三、总体要求

坚决杜绝带病申报的情况。未来将再根据最新财务指标劝退一批企业。预计将实现申报到发行6个月的目标。