一文读懂股权投资的全流程“募、投、管、退”(深度好文)——(一)基金的募集篇

导读:股权投资的本质,就是支持那些去发现新大陆的人。所以股权投资是一个高风险的事业。

股权投资的本质,就是支持那些去发现新大陆的人。所以股权投资是一个高风险的事业。

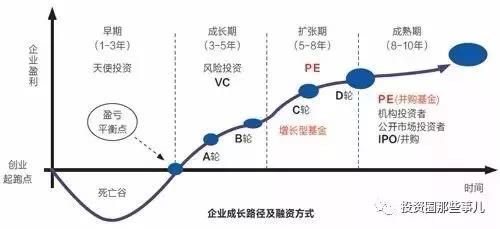

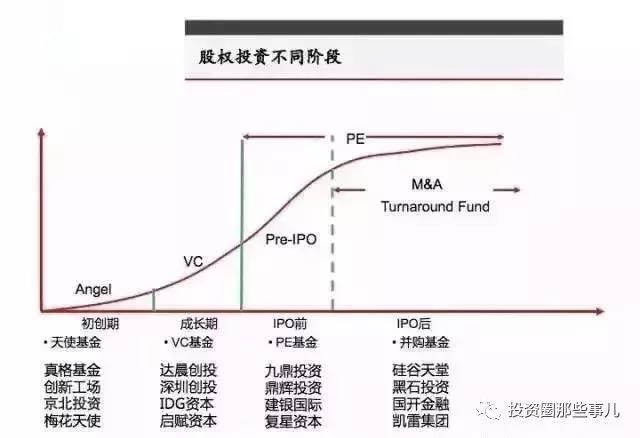

股权投资分为几个阶段,第一个是初创阶段,第二是成长阶段,第三是属于IPO的阶段。通常来讲分为天使的初创期阶段,成长期一般讲VC,在IPO之前一般讲Pre-IPO,然后到了后期是并购的阶段。

每个阶段的回报率也是不一样的。2004年投资FaceBook的是一个叫Peter thiel的天使投资人,当时投了50万美金,现在有2万倍的回报。而到了2011年,俄罗斯的DST基金投了,只有2倍的回报。

但是收益与风险成正比,各个阶段的成功概率也会不一样。

种子期机构的成功率大概在5-10%。个人投资者的成功率就是千分之几了,天使阶段机构投资者有10—20%的成功率,VC的成功率大概是在20—30%的成功率,PE能做到50—70%。

其实股权投资目前来讲不是每个人都能接触得到,所以有了众筹大家才能够接触股权投资,以前没有那么多人接触股权投资的时候,他是金字塔非常顶端的。

我们可以看到银行存款是最多的,它的年化收益率大概在3.5%,目前国内的存款确实也在这个水平。而现在市面上最热的P2P也就在8—15%之间,去年高的时候是百分之十几,但是今年很多大平台都下调了,8%、7%,5%都有。VC的年化收益率大概在50—100%之间。

专业化、机构化是股权投资发展的必然趋势。种子部分现在还是以个人阶段为主。天使投资以前都是个人投的,现在已经机构化了。而VC投资,未来都会以专业的机构来操作。

VC股权投资有几个误区。

第一个,很多人说看到好的产品、很多技术就投。这是很大的问题,因为一个项目要想成功的话,团队也是非常重要的。

第二,看到豪华团队去投。去年基本上只要是BAT出来的团队,有些人项目都不看直接就上去投,其实也出了很多问题。豪华团队不能代表他做的事情就一定能成。

第三,认为投资就是赌博。我撒10个项目出去总会有成的,其实这也是很危险的,因为你撒10个项目,你可能1个都不能成,如果你不去深入做调查的话。

第四,控股方式的投资。这个在一些传统产业的大集团去投的时候,老是喜欢这样做,这样做在目前的创业环境下其实有些特别依靠人才力量多的行业是不适合的。

最典型的案例是百米打车,当时百米打车比滴滴要强多了,当时是一个房地产公司投了6千万,控股60%。后面投资者进去他不可以稀释股份,他还要同比例增资,这样的话后面百米打车出了问题。

第五,投后介入管理。在股权投资里面有些传统的老板要派财务总监、或其他高管人员进去,其实这个在股权投资行业也是不对的。

股权投资分为四个阶段,就是我们通常所说的,募集,投资,管理,退出。

✦基金的募集✦

基金的募集,通常采用有限合伙的架构。为什么采用有限合伙企业,因为有限合伙的企业才征一次税,就是在退出的时候个人投资者只交个人所得税。如果你是用有限责任公司,会涉及到两层税制,有限公司他要交企业所得税,在分红的时候还要收个人所得税,所以基本上都在用有限合伙的模式。

有限合伙的模式同时要有一个基金管理人,基金管理人一般也会投一些资金到这个基金里面,基金管理人再对这个基金进行管理。

目前管理也比较严,对基金管理人有这么几个要求。第一个就是要求基金管理人进行备案,同时基金管理人高管要通过基金的从业资格考试,或者有三年的股权投资经验,或者是其他认定的,其他认定的目前基本上不认,因为这个事情基本上很难认的。

接下来重要的一点,就是这个管理人不能有重大的失信,没有被中国证监会禁入的。重大的失信就是你信用卡欠钱欠太多的时候,这个都是有问题的,所以大家要注意一下。

目前基金主流募集的对象有:第一个是个人投资者,个人投资者一般是上市公司的高管、富二代这些人。还有机构投资者,有些大机构大的集团、财团,像万科、碧桂园、海尔都有去投一些股权类的基金。还有专业的母基金,中国最大的几个专业母基金,像诺亚财富、前海母基金做得非常大的。

还有是政府引导基金,政府引导基金有两个事情大家注意一下,第一个,政府引导基金要求会比较多。第一个,他要求会在当地投到一定比例的项目,如果你在北京注册拿了北京政府的钱,北京要求你在北京投到一定的比例,北京还好有一定的比例。如果在一些中西部地区,你要设一个互联网的基金,在当地让你投70%的话有时候是没办法投的,所以政府的引导基金拿了有时候也是很麻烦的。

现在新的一个模式就是领头+众筹。领头+众筹的模式这是这两年出来的一个新的玩法,第一个就是项目可以众筹,项目众筹有一个领头人,机构大概投50%、60%,然后大家散户来投。第二是基金的众筹,这是我们在京东上基金众筹是这样做的,我们有一个领头人,然后大家众筹,众筹也要求每个人100万。

基金的募集要求:现在也是一定要符合合格投资人,合格投资人现在分为两部分,第一个是个人投资者,你个人投资者第一个人净资产不低于300万,或者三年的个人年均收入不低于50万。

企业投资人净资产不低于1000万,每一个单位投资,每一个出资人不管是个人还是企业,他必须要出资不低于100万,低于100万目前是违法的。基金发行还要注意,不能向社会、向合格投资人以外的通过公众的传播,开报告会、短信、微信、散发传单,这个都是查得很严的。

还有一个最重要的是千万不能承诺,如果承诺多少回报的话这是违法的,一抓一个准,所以在基金募集特别注意在这几个方面。

关于资金的安全性,在基金备案合规的要求下,投资人的资金全部要放在第三方托管的账户。同时做有限合伙的基金每个投资人在工商局都能够查得到的。为什么要托管,目的是让出去的每一笔钱都有监控。银行要求你有合同或者其他文件,银行要核实你的资金用途,这样可以保证资金的安全。

每个基金都有管理公司,管理公司一般来讲现在都要求每年2%的管理费,同时这个管理费不是固定的,有些收3%的也有、有些收1%的也有,有些甚至不收的也有。甚至有些家族基金他可以给你可以提40%的提成,但是不交管理费,这是根据各个基金去商议的。一般来讲都是在2%左右的年度的管理费。

投资的收益分配,目前主流的是投资人拿80%的收益,管理公司拿20%。分配税期,基金的出资人就是这个LP先要把这个本金收回以后才能分配,同时有一个保底收益,一般基金的出资人会拿到8%—10%的回报回去然后再进行分配。一般的基金都不能做二次投资,只能说我基金投出去以后回来的钱马上要分配。

优先回本的原则,是指一般基金会配置一些短平快的项目,让投资者提前、优先收回本金,从而降低风险。

资金的税务目前是这样的,在资金退出的时候分配的时候要交20%的个人所得税,由基金直接代扣代缴。如果你是企业的投资人,一般回到你企业交所得税就可以了,不用代扣代缴。