地产“老四”孙宏斌:前面的赶不上,后面的也赶不上我们

导读:融创中国董事会主席孙宏斌曾有一个地产销售冠军梦。融创以惊人的速度开疆辟土,不过2019年3月29日召开的2018年业绩会上,孙宏斌改口称,“我们不想做第一很多年了。排名对我们不重要。前面的赶不上,后面的也赶不上我们。”

融创中国董事会主席孙宏斌曾有一个地产销售冠军梦。融创以惊人的速度开疆辟土,不过2019年3月29日召开的2018年业绩会上,孙宏斌改口称,“我们不想做第一很多年了。排名对我们不重要。前面的赶不上,后面的也赶不上我们。”

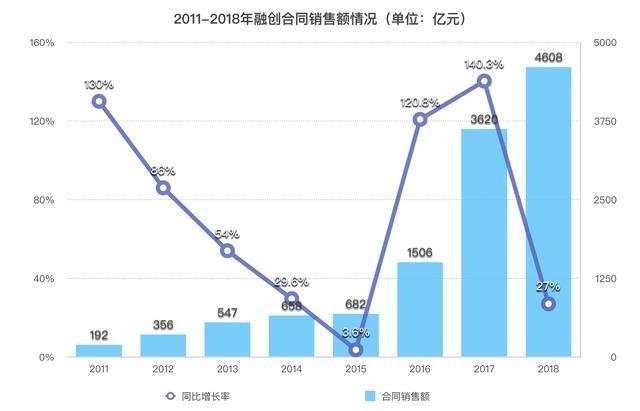

2018年融创的业绩还不错,完成销售额4608.3亿元,同比增长27.3%;实现营业收入1247.5亿元,同比增长89.4%,这也是融创上市以来营业收入首次破千亿;毛利润311.4亿,同比增长128.5%;公司拥有人应占溢利达约165.7亿元,同比增长达50.6%。

这一年,距离孙宏斌的“销售冠军”梦又近了一步。克尔瑞2018年房企销售排行榜显示,2018年,碧桂园、万科、恒大分别实现销售额7287亿元、6069亿元、5511亿元。

2017年被恒大甩开1512亿元销售额差距的融创,仅用一年时间将差距缩小至903亿元,紧紧“咬”在恒大身后。

融创速度

融创让人忌惮的,是扩张速度。

2010年中国房地产销售排行榜显示,销售金额突破百亿的企业已经逼近40家。彼时,这里还没有融创的一席之地,融创仅是个名不见经传的小房企。

2010年,有着多次IPO失败经历的孙宏斌带着融创第一次“闯关”成功,港股上市。同样也是这一年,融创实现了销售额83.3亿元。

上市后第二年,融创完成销售额356亿元,同比增长86%。房企销售排行榜上也第一次出现了融创的名字,杀进前20强,位列第18名。

随后融创一鼓作气,2012年升至第12位,2014年进入前10,2016年排名第7,2017年位列第4位,成为最有可能撼动碧万恒的房地产新势力。

巧妇难为无米之炊。融创之所以能在销售排行榜上只进不退,充足的备货准备功不可没。

每一年融创都会对来年的可售资源进行预算。市界梳理融创历年财报发现,2015年,融创预计2016年可售资源超过1300亿元;2016年,预计可售资源超过4100亿元;2017年,融创预计2018年可售资源超过6745亿元。

融创销售规模的增长速度与此类似。2016年销售额1506亿元,较上年同比增长120.8%;2017年销售额3620亿元,同比增长140.3%;2018年销售额5511亿元,同比增长27%。

2018年财报中,融创再一次作出预测,2019年有超过400个项目进行销售,预计总可售资源超过7800亿元。

如果持续以这样的速度冲下去,到2019年,“碧万恒”三巨头要换人了也说不定。

并购为王

融创在买买买上是出了名的大手笔。之所以如此热衷于买地,是因为土地就是房企的“生产力”。要冲规模,首先要有地。

财报显示,融创2014年获取12幅土地,补充土地储备349万平米;2015年共取得土地27幅,增加土地储备1015万平方米;2016年共获取土地154幅,增加土地储备4773万平方米。

2017年,融创以438.44亿元拿下万达13家文旅城。受此影响,2017年融创新增土地储备6764.2万平方米,权益土地储备约5252.5万平方米。

2018年融创新增土地储备4820万平方米,权益土地储备约2631万平方米,平均土地成本3723元/平方米。

不难看出,真正有了质的飞跃是在2014年之后。

这一速度上的质变,要归功于融创在拿地策略上的转变。2015年,融创通过并购小规模标的和联营的模式成功进入南京、武汉、西安、太原等多个二线城市。

融创中国行政总裁汪孟德说,融创坚持用最适宜的方式获取最优质充足的土地储备。2015年总土储达到4427亿元,其中通过公开市场招拍挂有1576亿元,另外三分之二通过收购、并购获取。

孙宏斌曾在一次内部讲话中指出,“在经济下行压力大的时候,有很多并购的机会。谁能借更多的钱、更便宜的钱、更长的钱,可以穿越周期的钱,就有很大的优势。如果有这个机会不去做,反而减杠杆那是不对的。”

这一策略被融创延用至今。

2016年,孙宏斌表示,“今年,大的并购我们都会有公告,但是小的并购我们不需要公告,因为我们有很多的并购。”中指研究院数据也显示,融创2017年、2018年连续两年位列房企收并购交易金额第一。

加速度的副作用

“鱼和熊掌不可兼得”,速度和规模上去了,融创的净负债自然就很难降下来。

买买买模式之前,2014年,融创净负债率只有44.5%,低于行业平均水平。

不断攀升的净负债率是,是融创加速度的副作用。2015年,融创负债总额960.89亿元,净负债率75.9%;2016年负债总额翻了一番还多,到2577.72亿元,净负债率121.5%。

2017年融创负债总额再次翻倍,至5624.64亿元。这一年,融创没有公布净负债率,只是含糊表示,2017年年末的净负债率较年中下降约60%,杠杠水平显著降低。而2017年中,融创净负债率高达260%。

2018年年报披露,融创负债总额6435.53亿元,净负债率水平较2017年末大幅下降,实现了连续三个业绩期的稳步下降。账面现金1202亿元,同比增长约24.3%。

模凌两可的说辞背后,隐藏的是融创不想告诉大众的,2017年、2018年净负债率。

2018年,碧桂园、万科、恒大的净负债率分别为49.6%、30.9%、151.9%。虽然在销售规模上,融创仍然比不过碧万恒,但净负债率上融创遥遥领先。

不过对于净负债率,融创却并不担心。

2017年业绩发布会上,孙宏斌表示:“过去,我们公司对风险控制上做得特别好,因为这个行业最大的风险就是不要买太贵的地。下一步,我们不买地了,账上就会积累很多资金。因此,只要控制买地节奏,就很控制风险了。”

2019年开始,融创打算控制风险。孙宏斌在2018年融创业绩会上多次强调“小心”“谨慎”。

他说,对2019年小心,是因为买地小心。往后看拿地会非常小心,因为土地市场偏热,很多人报名,溢价也较高。今年判断售价提高的可能性比较小,所以拿地很谨慎。