帮阿迪耐克卖鞋的滔搏运动赴港IPO 高瓴资本帮了大忙

导读:6月27日晚间,滔搏国际控股有限公司(简称“滔搏运动”)正式向港交所提交了招股申请,拟在香港主板上市。美银美林和摩根士丹利担任联席保荐人。

鞋王百丽“卷土重来”。

6月27日晚间,滔搏国际控股有限公司(简称“滔搏运动”)正式向港交所提交了招股申请,拟在香港主板上市。美银美林和摩根士丹利担任联席保荐人。

滔博运动是国内最大鞋履零售商百丽国际旗下的运动业务板块,拥有中国最大且高度下沉的运动鞋服直营门店网络,覆盖中国30个省份的近270个城市,拥有8300余家运动用品直营店铺,包括单一品牌门店和集合多品牌的自有门店,其中自有门店均以TopSports 和 Foss命名,分销代理包括阿迪达斯、耐克、彪马、匡威、万斯等多个国际知名的运动品牌。

这些直营门店大部分由滔搏运动直接经营,余下部分则由独立第三方经营。滔搏运动会向由第三方经营联营费用(按销售额大小计算百分比)。

渠道优势也令滔博成为国内球鞋零售商老大。线下门店为滔博带来巨大流量,招股书显示,滔博的8300多家直营门店,平均每天服务超过200万名消费者。数据显示,以2018年零售额计算,滔搏运动市场份额达15.9%,为国内之最。滔博也在招股书和官网提及,直营门店网络是其最核心的资产。

2017年,滔博母公司,百丽国际正式私有化,从港股退市。发起收购的要约方分别是高瓴集团、鼎晖投资以及百丽的执行董事于武和盛放组成的财团。双方以协议安排的方式收购百丽国际全部已发行股份,建议收购总价531亿港元,是港交所历史上金额最大的私有化交易。

靠着“香港品牌、内地生产”优势,大规模进入内地铺货的百丽,在国产女鞋的黄金时代,是国内零售行业的巨无霸企业。但由于近年来的核心女鞋业务业绩不振,不得不委身贱卖。

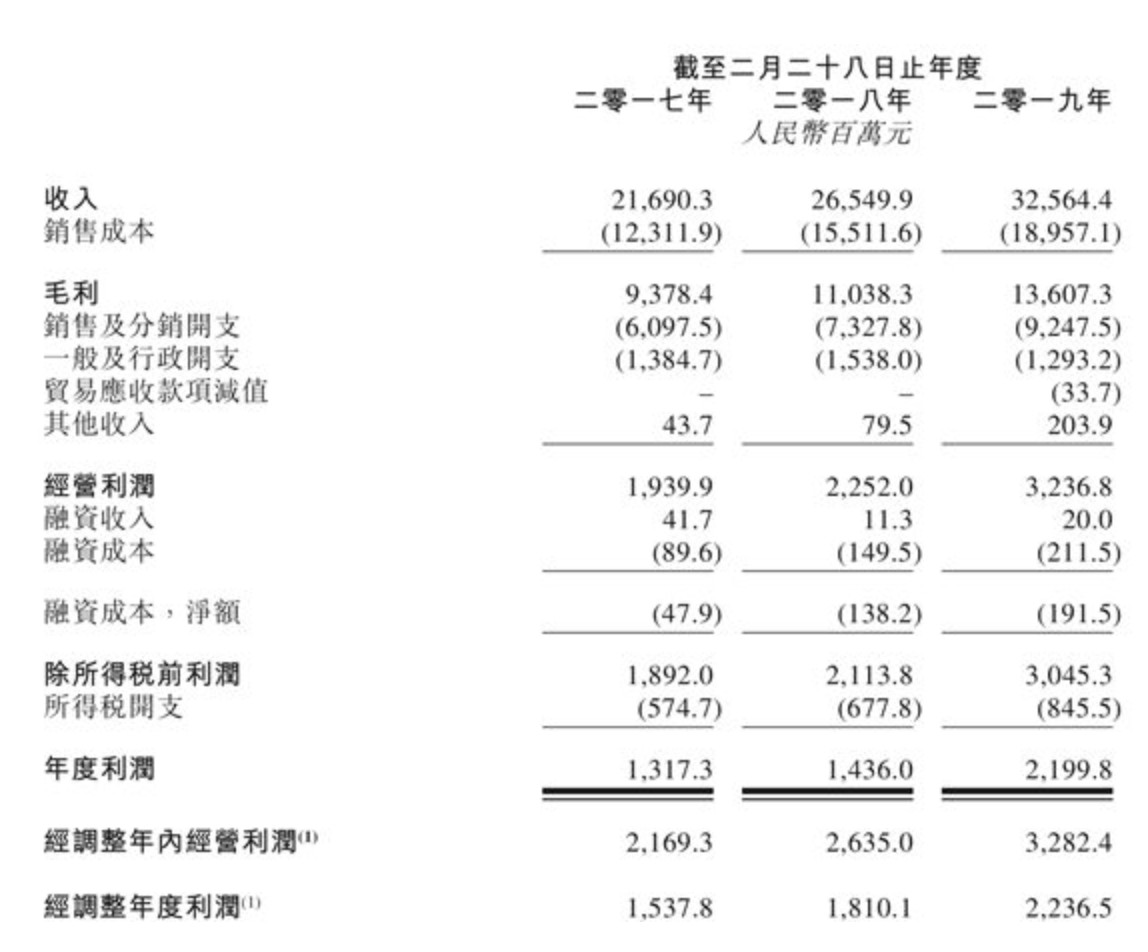

集团整体业绩不佳,但在运动化的消费趋势下,运动板块滔博发展势头良好。由招股书可知,截至2017年、2018年和2019年2月28日止年度,滔搏运动的总收入分别为216.9亿、265.5亿、325.6亿元人民币,毛利分别为93.8亿、110.4亿、136.1亿元人民币,经调整年利润则分别为15.38亿、18.10亿、22.37亿元人民币。总的来说,滔博收入增长率在20%左右,且利润增速还在上升。

滔博运动毛利、经营利润数据,图片来自招股书

作为百丽如今增长最快,最有前途的业务,高瓴因此将其列为改造重点。收购后,高瓴开始将滔博从百丽分拆改造,包括品牌更新、提升运营效率等。例如,在品牌更新方面,滔博开始涉足虚拟运动竞技,成立TOP电竞俱乐部,进军专业赛事,并竞得英雄联盟LPL参赛席位,同时参加包括王者荣耀、绝地求生在内的一系列现象级赛事,争夺年轻消费者。

改造后一个明显的成果就是会员模式盈利能力的提升。最新数据显示,2018年5月重新推出了调整后的“TopFans”会员计划,滔搏运动共拥有约1820万名注册会员。发展会员也为滔博带来了新的增长空间。截至2018年5月31日、8月31日、11月30日以及2019年2月28日止季度,该部分会员贡献了店内零售交易总额的29.0%、36.6%、41.5%及52.3%。

或许是由于改造效果明显,高瓴开始考虑将其推向资本市场,启动上市计划。

女鞋大佬百丽在资本市场退场,但好在它遇到了靠谱的买家,未来或许能在高瓴的带领下,在运动市场开辟新的天地。