西南策略:重组新规落地 创业板能否牛市再来?

导读:对比之前的版本,本次的重组新规主要针对五个方面进行了修订:取消重组认定中的“净利润”指标、进一步缩短“累计首次原则”至36个月、解除创业板重组上市的“一刀切”禁令、恢复重组上市的配套融资、加大对违反业绩补偿协议和盈利承诺的问责力度。

重组新规落地,

创业板能否牛市再来?

摘要

对比之前的版本,本次的重组新规主要针对五个方面进行了修订:取消重组认定中的“净利润”指标、进一步缩短“累计首次原则”至36个月、解除创业板重组上市的“一刀切”禁令、恢复重组上市的配套融资、加大对违反业绩补偿协议和盈利承诺的问责力度。

我们认为对上市公司的影响如下:

1、取消重组认定中的“净利润”指标,有利于上市公司的资源整合和质量提升。

2、缩短“累计首次原则”至36个月,从时间维度整体放松了认定标准,也有利于收购方加快注入优质资产。

3、解除创业板重组上市的“一刀切”禁令有利于创业板公司资产质量的改善,也拓宽了科技创新企业的上市渠道。

4、恢复重组上市的配套融资对上市公司置入资产的现金流形成支撑,符合经济承压的大环境和国际化改革的大趋势。

5、加大对违反业绩补偿协议和盈利承诺的问责力度体现了证监会治理并购乱象的决心,是对之前政策执行的经验总结和改进。

我们认为对创业板走势影响如下:

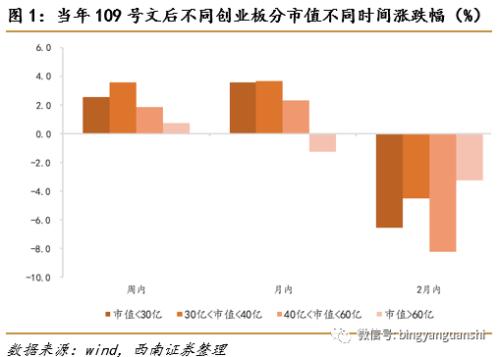

创业板业绩走势有望复制2014年第109号令后的状况:并购重组数量与政策松紧高度相关,政策放松后并购重组数量增加,创业板业绩改善有望加快。

创业板指数走势则需要观察业绩改善中内生因素的强弱:在当前市场风格下,市场对业绩的内生性、可持续性关注更高。仅有外生性的注入而非可持续性的业绩改善,对股价支撑难以构成有力支撑。

当前,创业板业绩改善有三方面有利因素:(1)科技周期见底,5G牌照下发,利好TMT相关全产业链。(2)业绩承诺结束高峰已过,商誉减值压力退潮。(3)重组新政落地,优质资产加速注入。基本是内生外生各占一半。

投资策略:总体而言,成长股业绩趋势明显好于周期股。可以关注创业板科技龙头,如卓胜微(300782)、宁德时代(300750)、上海钢联(300226)、锐科激光(300747)、圣邦股份(300661)、广和通(300638)、亿联网络(300628)、汇纳科技(300609)、精测电子(300567)、深信服(300454)、亿纬锂能(300014)等。此外,创业板壳资源也可适时关注。

风险提示:政策超预期收紧,5G推进受阻。

正文

10月18日,证监会发布《关于修改〈上市公司重大资产重组管理办法〉的决定》。经过四个月的公开征求意见,重组新规正式落地,自发布之日起开始施行。

对比之前的版本,本次的重组新规主要针对五个方面进行了修订:

取消重组认定中的“净利润”指标

进一步缩短“累计首次原则”至36个月

解除创业板重组上市的“一刀切”禁令

恢复重组上市的配套融资

加大对违反业绩补偿和盈利承诺的问责力度。

我们认为这对上市公司的影响如下:

取消重组认定中的“净利润”指标,有利于上市公司的资源整合和质量提升。

在2016年重组办法所列七类重大资产重组认定标准中,第三类是“购买的资产在最近一个会计年度所产生的净利润占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告净利润的比例达到100%以上”,亏损和盈利能力较弱的公司很容易触发这一指标,不利于公司采用市场化方法提升资产质量。本次修订取消了相关规定,鼓励公司吐故纳新、整合资源。

缩短“累计首次原则”至36个月,从时间维度整体放松了认定标准,也有利于收购方加快注入优质资产。

重大资产重组的认定期限在2014年的第109号令中没有限期,2016年修订为60个月内,本次再次缩短为36个月,进一步放松了认定的标准,也支持收购人及其关联方在取得控制权后加快注入优质资产。

解除创业板重组上市的“一刀切”禁令有利于创业板公司资产质量的改善,也拓宽了科技创新企业的上市渠道。

2013年11月证监会发布《关于在借壳上市审核中严格执行首次公开发行股票上市标准的通知》,明令禁止创业板公司实施重组上市。此次新规允许“符合国家战略的高新技术产业和战略性新兴产业资产”在创业板重组上市,不仅有助于创业板公司质量的改善,也为科技创新企业打开了新一条上市渠道。

恢复重组上市的配套融资对上市公司置入资产的现金流形成支撑,符合经济承压的大环境和国际化改革的大趋势。

恢复配套融资改善了上市公司在经济承压背景下置入资产的现金流压力,也符合国际重组上市的惯例,有助于推进外资在我国权益市场的长期布局。

加大对违反业绩补偿协议和盈利承诺的问责力度体现了证监会治理并购乱象的决心,这是对之前政策执行的经验总结和改进。

新规中新增了问责条款,明文规定“交易对方超期未履行或者违反业绩补偿协议、承诺的,由中国证监会责令改正”,有助于减轻信息不对称现象,打击恶意炒壳行为。

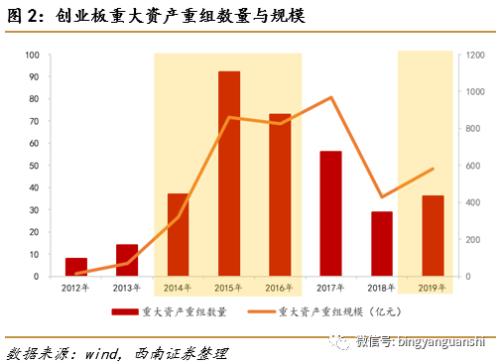

回顾重大资产重组政策的历次变化:2014年政策进入宽松期,并购重组井喷式增长,潜在风险也逐渐积聚;到2016年,监管层收紧了重组政策,对炒壳、囤壳行为予以规范和限制,引导市场风气从盲目、过热和高溢价向理性回归。2019年重组政策重新放松,解禁创业板、恢复配套融资,政策方向与2014年一致的。

那本次重组新规将会对创业板走势产生什么样的影响?

我们认为是两方面的:

业绩走势上,创业板业绩走势有望复制2014年第109号令后的状况:并购重组数量与政策松紧高度相关,政策放松后并购重组数量增加,创业板业绩改善有望加快。2014年第109号令下发后,创业板重大资产重组数量和规模都快速上行,2015年全年共发生92起,规模合计858.7亿元,同比增长160%以上;2016年末到2018年,重大资产重组进入了收缩期。在“小额快审”机制和新政征求意见的双重作用下,今年重组再度回暖,新政的正式施行也将持续发力,加速优质资产注入创业板。

指数走势上,需要观察并购重组能否带来业绩的持续改善。在当前市场风格下,仅有外生性的注入而并非可持续性的业绩改善,对股价支撑难以构成有力支撑。而且,2018年创业板商誉的大幅减值,就是此前并购政策的后遗症。在监管上,也只能管到业绩承诺期内的承诺情况,对于业绩承诺期外的情况,监管无力也无权干预,但这恰恰是当前市场风格所关注的焦点。

总体而言,当前新并购政策的出台,有助于创业板业绩加快回暖。三季报预告显示创业板三季度净利润增速由负转正,创下新高,基本面或较二季度明显改善。当然这需要正式公布的三季报进一步确认。这种业绩改善或许来源于以下三方面:

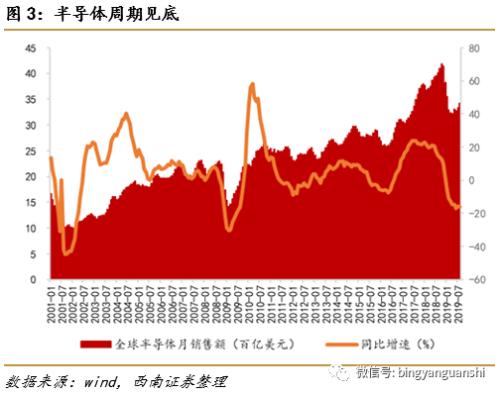

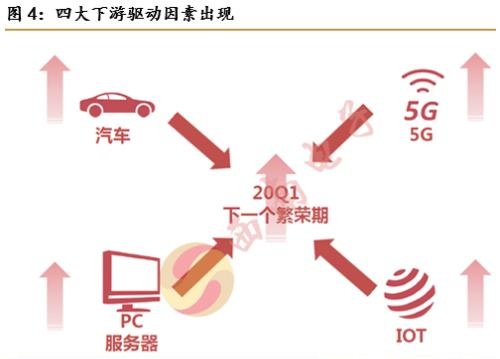

(1)科技周期见底,5G牌照下发,利好全产业链。

TMT板块基本面与科技革命关联度很大。上世纪90年代万维网的出现、2013年移动互联网的兴起都催生了令人兴奋的TMT热潮。5G在2020年有望实现全面商用,行业红利已经从通信、电子传导到了计算机,创业板股业绩将迎来全面提升。

(2)业绩承诺结束高峰已过,商誉减值压力退潮。

业绩承诺期一般对应1-3年,大批并购的保护期在17-18年集中结束,创业板因此爆发了大规模的商誉减值计提,对业绩侵蚀较大。减值压力已经释放得比较充分,也创造了较低的基数,对创业板日后回升形成支撑。

(3)重组新政落地,优质资产加速注入。

投资策略

总体而言,成长股业绩趋势明显好于周期股。

建议关注创业板成长股投资机会,如卓胜微(300782)、宁德时代(300750)、上海钢联(300226)、锐科激光(300747)、圣邦股份(300661)、广和通(300638)、亿联网络(300628)、汇纳科技(300609)、精测电子(300567)、深信服(300454)、亿纬锂能(300014)等。

此外,创业板壳资源也可适时关注。