商业地产业务能否支撑合生商业的资本化未来?

导读:作为在房地产行业深耕多年的企业,合生在商业地产发展上一直都比较低调,新将加入会给合生未来的商业发展带来哪些变化?商业地产业务能否支撑其资本化未来?

自发展商业地产以来,合生逐步开发运营了写字楼、购物中心、酒店、公寓等多种业态项目,2025年运营管理总面积将达到2000万平方米。

据官网数据显示,合生商业目前有100余个商业项目,建成运营面积500万平方米。

这意味着,未来几年合生商业必须要建立有效的平台和形成完善的商业发展模式,并实现倍数增长。

今年7月,凯德前总裁罗臻毓入职合生商业不动产,引发了业内人士对合生商业未来的猜想。

作为在房地产行业深耕多年的企业,合生在商业地产发展上一直都比较低调,新将加入会给合生未来的商业发展带来哪些变化?商业地产业务能否支撑其资本化未来?

不动产资本化考量

合生入局商业地产时间较早,2009年前后以写字楼为切入口,正式进军商业地产领域。业务发展上目前主要分为两个部分:商业不动产和合商科技。

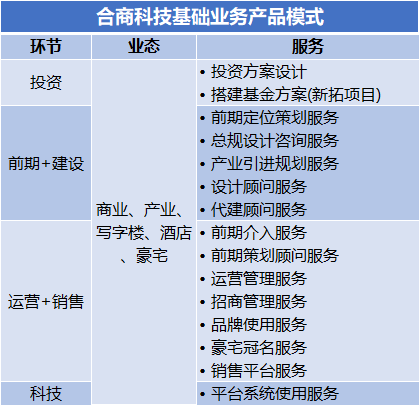

合商科技与部分上市轻资产商管企业有类似之处,如前期规划建设和后期运营等环节,提供前期定位策划服务、运营管理服务、品牌使用服务等,具备较强轻资产属性。

数据来源:企业公告,观点指数整理

不同于当下上市商管企业以购物中心和写字楼业态为主,合生商业除了上述业态外,还为酒店、产业园、豪宅等业态提供服务。整体来看,提供业态范围较广。各类业务如果发展完善,将在市场上形成独特竞争力,而投资环节的投资方案设计以及搭建基金方案也有一定想象空间。

商业不动产作为重资产管理平台,主要运营合生旗下遍布全国多个城市的商业物业。结合两个板块的发展侧重,这也明确了合生商业当下的发展方向,即资本化和科技成为关键,轻重分离发展。

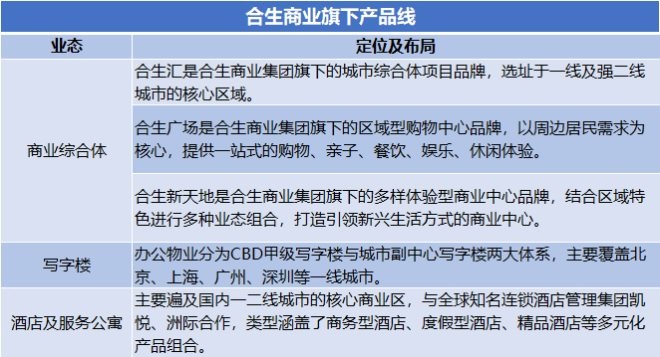

商业不动产平台当下运营的商业物业中,多为综合体项目,涵盖商业、写字楼、酒店、公寓等业态。从产品线来看,合生商业已经形成较为丰富的产品线,定位上有明显区分。

来源:合生商业官网,观点指数整理

收入方面,合生商业板块的商业不动产2020年总营业收入32.9亿港元,合商科技则为5.2亿港元,分别占商业板块总收入的86%和14%。

可以看出,目前两大业务板块中,更多的收入依靠商业不动产贡献,主要由于其为重资产运营,能享受最大程度的租金回报。而合商科技主要赚取提供服务获得的收入,虽然不及前者,但颇具成长性,未来随着服务规模扩大,收入料会再扩大。

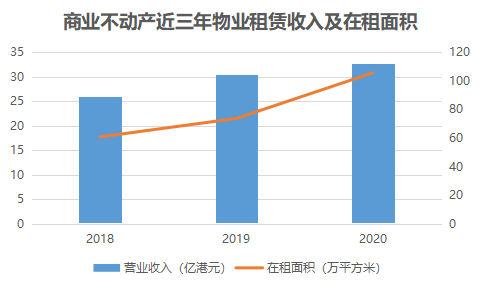

双平台发展之后,当下合生商业表现出对资本化的重视,背后与合生多年来的商业积累有很大关联。从近几年发展来看,随着在管面积增长,合生不动产业务的租赁收入也在增长。

数据来源:企业公告,观点指数整理

从财报列举的项目来看,合生不动产投资物业主要分布在国内一二线城市,且大部分由于进入市场时间早,多位于优质核心区位,具有较强的运营和升值空间。

虽然合生并未披露项目的具体运营情况,但就项目所处城市和商圈的平均水平看,收益和出租率应处于不错水平。2021上半年,合生不动产租赁收入为19.25亿港元,也从侧面印证了这一点。

数据来源:企业公告,观点指数整理

从未来成长空间看,合生商业的储备比较丰富。截止到2020年底,商业不动产目前有20个筹备及在营项目,总面积226万平方米,而建设期项目4个,在建管理面积53万平方米。2021年上半年该数据大幅上升,共持有22个筹备及在营项目,3个建设期项目。

除现有项目外,合生商业还有大量的商业储备。截至2021年6月30日,商业地产土储达到743万平米,其中一线和准一线土储高达709万平米,占商业土储95%。

这意味着合生还有大量的商业地产资源价值尚未释放。

商业资产质量与路径抉择

虽然手握规模庞大的商业资产,但资本化方面合生还处于初步阶段。实际上,国内商业地产企业在资本化运作方面大多缺乏经验。

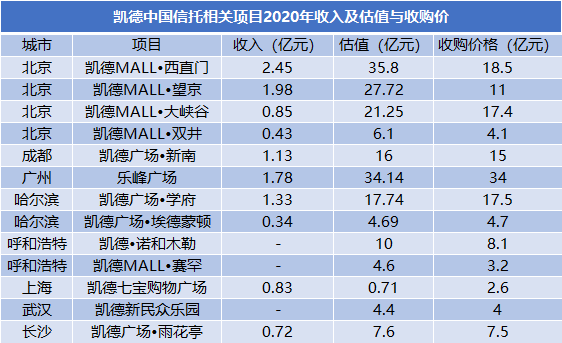

外资凯德成熟的投融管退体系是行业公认较为成功的资本化运作模式,选择合适的资产项目,初期由凯德私募基金负责开发和孵化,通过高效运营不断提升资产价值和回报率。项目进入成熟期,通过凯德旗下上市房地产信托或第三方实现退出,在释放成熟资产价值的同时,将所得资金用于再投资。

从凯德管理的项目情况看,可以看出2020年疫情影响下,大多数项目收入有所下降,但从估值上看,相比收购价,目前大多项目估值都实现了较大增长,反映资本化和有效运营对于物业升值的积极影响。

数据来源:企业公告,观点指数整理

资本回报率方面,凯德购物中心2016-2019年资本回报率稳定6.5%及以上,2020年则因疫情影响略降至5.5%。

回归到合生,引进前凯德中国区总裁罗臻毓,而罗臻毓明确表示,现阶段主要任务是资本化合生现有的一些资产,开拓不动产板块。除了现有一些资产之外,也可能会组一些新的基金去收购一些新的项目。

资产资本化方面,合生目前已将旗下商业项目发行了CMBS。近期合生以北京朝阳合生汇发行的资产支持专项计划,产品总规模80亿元,发行利率为4.35%,创下市场单体购物中心CMBS规模最大纪录。

收益方面,合生商业具体项目的运营情况披露较少,但从新近发行成功的北京朝阳合生汇购物中心资产证券化产品来说,坐落于北京朝阳商圈,建筑面积约23.18万平方米,物业资产价值总价为115.40亿元。

截至2020年末,该项目出租率为94.15%,日均客流量为8.50万人次,基本恢复到2019年疫情前的水平,整体抗风险能力较强,这也一定程度上展现了合生商业运营方面的能力。

此外,合生商业曾表示,内部有一套以投资回报为评判标准的自持商业利润体系。从上述合生汇项目成功证券化的案例来看,自持物业的潜在商业价值有机会获得资本市场青睐,实现估值提升。

从不动产投资角度考量,具有长期持有价值的优质底层资产,无论在运营还是回报上都占优势,如凯德旗下运营商业物业多为一二线城市的优质物业。一般情况下,国内一线和部分新一线城市核心地段的核心型物业被认为是较为优质的资产。此外,由于资源配置或者规划不当,导致被低估的核心增益型物业也较受青睐。

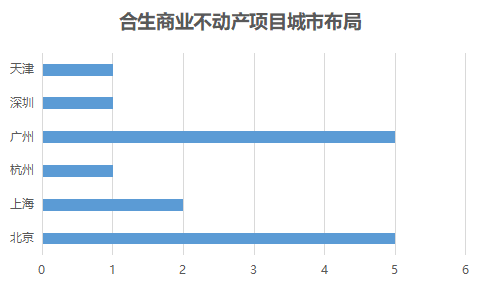

就持有资产来看,目前合生商业不动产平台旗下物业主要是商业零售以及办公用途。位置上看,处于北京、上海、广州、杭州等一二线城市较为核心地带的项目,资产质量较优。

数据来源:企业公告,观点指数整理

此外,目前不少商业地产企业考虑通过数字化等创新手段,优化成本、提升运营效率和客户体验,从而获取超额收益,相信着重科技提供运营服务的合商科技可以提供一定助力。

未来,通过借鉴外资经验,建立不动产资管平台,可以让合生旗下商业资产释放价值,获得可观收益。此外,资产证券化带来的资金置换有利于合生商业收购新项目,扩大商业规模,在商业地产赛道上占据一席之地。

回归目前,合生商业需要做的是则搭建起完善的商业不动产平台,快速踏上资管赛道。