9轮融资后仍亏损!冲刺“运动科技第一股”Keep要怎样打动投资者?

导读:2021年前三季度,Keep投入8 18亿元进行营销,增幅为342 16%,占总收入的比重达到70 6%,这部分支出已远超其当期营业成本。

《投资时报》研究员 董琳

新冠肺炎疫情蔓延让大众居家时间骤增,叠加全民健身意识增强,线上健身平台随之迎来高光时刻。

近日,互联网健身品牌Keep Inc.(下称Keep)正式向港交所递交招股书,向“运动科技第一股”发起冲击。

招股书显示,Keep是一个以创新为核心、为用户提供全面健身解决方案的平台。此次IPO,该公司计划将募集资金用于未来三年内的研发,以提高技术能力并推动产品创新;用于健身内容的开发及多元化、投入品牌宣传及推广,以及用作一般企业用途及营运资金需要。

作为国内最大的线上健身平台,Keep得到了各方资本的关注。从2015年成立至今,该公司已完成9轮融资,累计获得融资金额约6.48亿美元。投资方包括GGV资本、SVF II Calorie、五源资本等。

股权方面,Keep CEO王宁直接持股18.61%,并控制公司30%以上的投票权;联合创始人彭唯、刘冬和文春鹏分别持股2.26%、1.18%、1.16%;大股东GGV纪源资本持股16.14%,软银通过SVF II Calorie Subco(DE)LLC间接持股10.39%。

《投资时报》研究员查阅该公司招股书注意到,目前,Keep尚未取得盈亏平衡,且需投入巨额营销费用后。针对上述问题,《投资时报》研究员电邮沟通提纲询问公司相关部门,截至发稿尚未收到公司回复。

“烧钱”换增长?

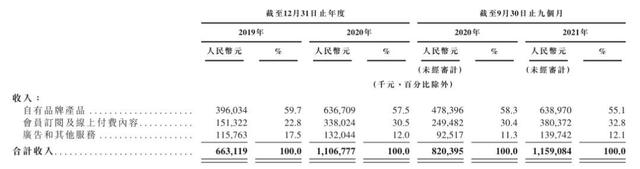

招股书显示,2019年至2020年及2021年前三季度,Keep营业收入分别为6.63亿元、11.07亿元、11.59亿元。尽管收入增长较快,但增速有所放缓。2021年前三个季度,Keep营收同比增长41.3%,低于2020年近67%的营收同比增速。

并且,该公司目前处于尚未盈利的状态。2019年及2020年,Keep分别亏损7.35亿元和22.44亿元,2020年亏损额同比扩大超2倍。截至2021年9月末,该公司亏损24.58亿元,同比扩大67.78%,亏损数额已超2020年全年。最近两年9个月,该公司亏损额合计达54.37亿元。

《投资时报》研究员注意到,Keep营收增速放缓、亏损面扩大与其激增的销售及营销开支有关。

数据显示,Keep的销售及营销开支占总收入比重从2019年的44.6%下降到2020年的27.3%。但为了获取更多用户,2021年前三季度,Keep投入8.18亿元进行销售及营销,增幅达到342.16%,占总收入的比重达70.6%,这部分支出已远超其当期营业成本。

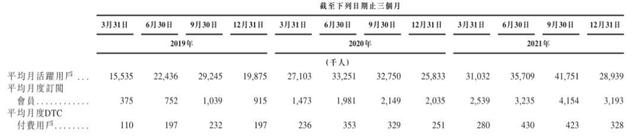

从目前数据来看,疫情带来的线上流量红利以及巨额营销,确实维护住了Keep用户量的增长态势。数据显示,2021年Keep的平均月度付费会员数由2020年的191万增长至328万,会员渗透率由2020年的6.4%增长至2021年的9.5%。

该公司在招股书中表示,Keep优先考虑战略路径的制定和商业模式的优化,而非立即实现收支平衡。为了实现盈利,Keep计划进一步壮大用户群并深化用户参与度,利用多种增长路径增强商业化能力,提高毛利率及经营杠杆。

自有品牌产品毛利率29.3%

从营收构成上看,Keep的收入主要由三部分构成,分别是自有品牌产品、会员订阅及线上付费内容、广告和其他服务。

其中,该公司自有品牌产品的销售,主要指健身设备,包括Keep智能单车、Keep手环、智慧秤及跑步机以及配套运动产品,包括健身装备、服饰及食品。招股书显示,从2019年到2021年9月末,Keep自有品牌产品一直是其最大的收入来源,占比均超过当期总营收的50%。

《投资时报》研究员注意到,目前Keep尚未搭建自己的供应链,无论是单车、手环等智能健身产品,还是服饰、轻食,该公司都是直接通过自营商城和第三方电商平台或通过第三方批发渠道向用户销售。

受限于上游供应商的原料成本,以及下游为了获客投入过重的营销成本,Keep自有品牌产品的成本压缩空间十分有限。2019年至2020年及2021年前三季度,其自有品牌产品占期内总成本的比例分别为38.7%、36.7%、39%。

并且,Keep自有品牌产品还要面临激烈的市场竞争。无论健身硬件还是相应的服饰、设备和食品,其暂未建立足够有壁垒的品牌形象,与Lululemon、小米、华为等各细分产品的头部玩家相比,在供应链和研发技术上都存在较大差距。

成本高企、溢价能力有限,整体导致Keep自有品牌产品毛利率较低。2021年前三季度,Keep的自有品牌产品毛利率为29.3%,相比之下,该公司会员订阅及线上付费内容的毛利率达到58.8%,广告和其他服务的毛利率为59.6%。

Keep主要收入结构情况(千元)

数据来源:公司招股书

月活用户量忽上忽下

不难发现,Keep的自有品牌产品毛利率较低,相较之下,该公司线上内容的订阅和付费毛利率更高,且规模化之后边际成本可降低,更容易带来盈利机会。

但《投资时报》研究员发现,Keep的这块业务在收入增加的同时毛利率却在下降。2019年至2020年及2021年前三个月,Keep会员订阅及线上付费内容业务实现收入分别为1.51亿元、3.38亿元、3.80亿元;毛利率则分别为63.6%、64.8%和58.8%。

同期Keep的MAU增长也显乏力。2020年,该公司MAU是2973万,同比增长36.56%,但2021年为3436万,同比增长仅为15.55%。这不禁让外界产生疑问,2020年Keep用户的增长是否受疫情带来的外部环境影响较大?

2020年疫情推动了线上流量暴涨,由于在很长一段时间内线下健身房无法营业,用户的健身需求不得不向线上转移。由此形成了Keep2020年营收大增且主要由线上付费内容驱动的结果。但是到了2021年,在疫情线上流量红利结束后,Keep随即显露了增长乏力的事实。

从用户层面看,Keep在2019年至2020年上半年大幅增加,其中2020年第二季度,Keep月活用户数同比激增1000万,达到3325万。可随着疫情影响的减弱,Keep的月活也直接受到影响。2020三季度和四季度,其月活分别为3275万、2583万,出现下滑趋势。

Keep在招股书中也承认,与2019年相比,2020年前两个季度活跃用户的增长归因于新冠疫情导致的对居家健身内容的需求增加。

2021年前三季度,Keep抛出了8.18亿元的销售和营销开支用于提升用户量,要知道这笔支出要超出2020年全年营销开支的4倍。“烧钱”之下,该公司前三个季度月活增长有所回暖,其中2021年第三季度达到峰值4175万人,相比去年同期增长27.5%。

但这种高增长趋势并未维持多久,在2021年第四季度该公司月活再次回落至2894万,骤减1281万人次,同比增长率也仅为12%。

随着国内疫情在大范围上逐渐趋于稳定,用户开始更多走出家庭场景,走向健身房和户外健身。同时,线上五花八门的免费健身内容也在不断和Keep抢占用户,如何维护用户黏性将成为Keep最大的挑战。

值得一提的是,受到疫情的影响,Keep一度搁置线下业务的拓展。其旗下的Keepland自营店一度宣告撤店、停止营业。据该公司招股书披露,Keepland带来的线下收入的营收占比从2019年的17.5%压缩到了2021年前三季度的12.1%。

Keep部分关键运营数据(千人)

数据来源:公司招股书