高分子材料学创始人搞了一家企业,7年估值翻了100倍

导读:10月10日,港交所披露了蕉下的最新招股书。这距离蕉下在4月首次递交招股书已过去半年。上个月,蕉下首次递交的招股书过期,但公司向港交所再次发起冲击,冲刺“城市户外第一股”。第二次闯关港交所的蕉下,其所带来的新变化,体现在历经连续2年亏损后,蕉下首次扭转局面,实现盈利。

10月10日,港交所披露了蕉下的最新招股书。这距离蕉下在4月首次递交招股书已过去半年。上个月,蕉下首次递交的招股书过期,但公司向港交所再次发起冲击,冲刺“城市户外第一股”。第二次闯关港交所的蕉下,其所带来的新变化,体现在历经连续2年亏损后,蕉下首次扭转局面,实现盈利。

自2013年成立以来,蕉下专注于防晒用品的研发及销售,目前公司已建立起的产品矩阵包括伞具、服装、帽子、配饰等。其中,早期最炙手可热的是蕉下的明星单品——双层小黑伞,直至2019年,伞具产品的业务收入依然占据蕉下总营收的86.9%。目前,蕉下已陆续推出了多个系列防晒伞,包括胶囊系列、果趣系列、随身系列、双层小黑伞、花苞五折伞等。

仅在2021年蕉下就打造了22款销售额超过3000万元的单品,其中销量最高的一款单品是果趣系列晴雨伞,售价219元,销量累计达到450万。售价之高,也令蕉下贴上了伞界“爱马仕”的标签。

尝到爆品甜头的蕉下,再度延续明星单品的策略,今年上半年内,公司新增了2款明星单品,分别是纭际系列贝壳倍护防晒空顶帽、昼望系列透野可折叠墨镜。

明星单品销量亮眼,除了有营销策略的支撑、渠道的铺设,也离不开产品的自研技术。以蕉下去年销量最高的果趣系列晴雨伞为例,其特色体现在雨伞中增加自主研发的L.R.C涂层来降温和防紫外线,而内层设计以花朵图案为主,为撑伞者提供新的观赏美感。

上述的L.R.C涂层,是一种紫外线阻隔率达99%的科技型涂层,所以隔热和遮阳效果大大超过普通黑胶涂层。可能同一把伞在太阳直射伞面30分钟内不会有什么区别,但在30分钟后,蕉下伞可比行业降低1度。

蕉下之所以掌握超越同行的L.R.C技术,与其创始团队背景息息相关。

创始人马龙本科毕业于华东理工大学的高分子材料与工程学专业,在创立蕉下前,曾有过创业经历,他曾创立电动牙刷品牌wavebetter。

而联创林泽, 毕业于信息与通信工程,曾在诺基亚西门子通信系统技术公司就职。两位技术背景的创始人推动蕉下自主研发了几项技术,比如:AirLoop面料、原纱防晒技术、L.R.C涂层技术、全向推拉蜂巢技术、静音蜂巢技术以及FlexCore轻量鞋底技术等。

有了几项自研技术之后,蕉下的产品品类也在不断丰富。至今,公司的产品线已走过了四个不同阶段,可概括如下:2013年,蕉下双层小黑伞成功破圈,后续又推出胶囊系列伞。2017年,蕉下降低了对伞具单一品类的依赖,开始推出防晒赛道中的服装配饰品类产品,如袖套、帽子等。2019年,蕉下进一步将产品线扩展至防晒服、口罩等配饰,并保持2-3个月上新的速度。2021年下半年,蕉下又将产品版图延伸至非防晒场景,推出打底衫、裤装、外套、围巾、鞋履和包袋等。

翻了100倍

在早期融资阶段,蕉下便吸引了红杉资本、基石资本等投资机构的青睐。

2015年11月,红杉资本以586万美元参与了蕉下的A轮融资,投后估值为2900万美元。当时红杉主导这笔投资的是郑庆生,目前担任蕉下的非执行董事。

紧接其后的是基石资本,基石资本以1500万元获得了蕉下约7.87%股权。然而,这笔投资签订了对赌协议,后来因蕉下没有完成2016年业绩承诺,于是转让了17%左右股权给基石资本。2021年4月,基石资本将这笔26.8%的股权转让给了蜂巧资本,代价1.76亿元,对应估值6.55亿元。通过这一次转让,基石资本的收益增加了1.7倍。

同月,高管团队又从蜂巧资本手里回购了18.8%股权,代价为1.2亿元,仍是6.55亿元估值。蜂巧资本手里还握有8%股权,为第二大股东。这就是B轮融资。

今年1月21日,蕉下完成了第一笔C轮融资,华兴资本投资4500万美元,对应估值29.12亿美元。这意味着蕉下在9个月时间,估值翻了28倍。两位高管家属也在1月25日,让公司回购了手里的2000万美元股票,等于在高位套现了1.2亿元。

随后在2月,宏祺控股投资100万美元成为第二笔C轮融资,对应估值30.26亿美元。通过计算可知,自2015年至2022年七年时间,蕉下的估值从0.29亿美元增加到30.26亿美元,翻了100倍左右。

在IPO前,创始人兼CEO马龙及其配偶王盈盈合计持股32.68%;联合创始人兼总裁林泽与其配偶黄程程累计持股32.26%;另外,红杉中国持股 19.37%;蜂巧资本持股6.96%。

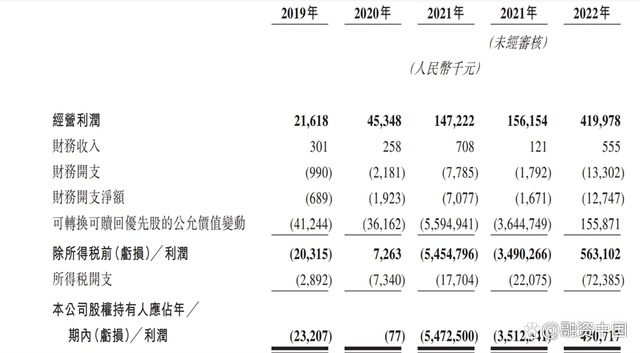

在过去几年内,蕉下一直处于连续亏损的状态。2019年-2021年,蕉下的收入分别为3.85亿元、7.94亿元、24.07亿元,公司权益持有人应占年内亏损分别为2320.7万元、7.7万元、54.73亿元。

而这一局面的转折,出现在2022年上半年。蕉下在这半年内,创下了22亿元营收。相较于去年同期,收入同比增长81.34%。盈利能力方面,2022年上半年,蕉下的净利润为4.91亿元,相比2021年同期净亏损约3512万元,呈现巨幅增长。

关于上半年获得4.91亿元净利,这是由于蕉下的可转换可赎回优先股的公允价值发生大幅变动所致。蕉下在招股书中披露,自2019年至2021年,其可转换可赎回优先股的公允价值变动均为负数,直至2022年上半年,公司可转换可赎回优先股”的公允价值变动收益高达1.56亿元,占比31.7%。显然,这给上半年的盈利带来助推作用。

然而,预期公司未来短期内不会发生进一步“可转换可赎回优先股”的公允价值变动。因此,蕉下表示,未来随着继续扩大业务规模,预期在业务战略(包括升级及扩大产品组合、提高品牌价值、加强产品开发能力以及进一步发展销售及分销渠道等)成功实施后,盈利能力将会提升。

为什么是服装不是伞?

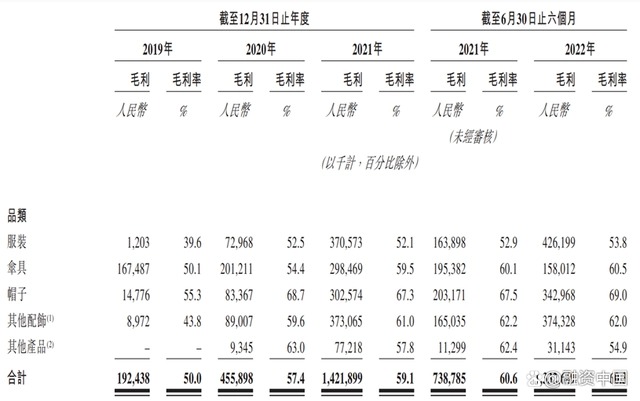

与以往不同的是,在今年上半年的22亿元收入中, 贡献力度最大的产品是蕉下的服装品类。其毛利率高达53.8%,上半年,该品类贡献了7.92亿元营收,同比增加50%,占据营收的比重也随之扩至35.8%,一跃成为收入主力。

伞具开始逐渐褪去营收第一主力的光环。2019年至2021年,伞具的收入分别为3.35亿元、3.70亿元及5.01亿元,分别占营收比重86.9%、46.6%及20.8%。今年上半年,伞具在整体营收的比重收窄至11.8%,为2.61亿元。由此可见,蕉下对于伞具品类的依赖程度逐步降低,对总营收的贡献排在服装、帽子、配饰等品类之后。伞具品类占营收比重的下降,也许与其售价小幅下调、销量减少有一定关系。

蕉下伞具的平均售价由去年上半年的108.2元下降至102.5元,单品数量也从40件增至56件,但伞具的销量却没有因此上涨。上半年蕉下伞具的销量为254.8万件,相较于上年同期的300.6万件下滑了15.24%,成为唯一一个销量下滑的品类。

除此,今年上半年蕉下的帽子、配饰及其他产品的收入分别为4.97亿元、6.03亿元及5672.5万元。

毛利率方面,自2013年推出畅销单品“小黑伞”之后,2019至2021年,毛利率保持在50%至60%,但同期内伞具的收入却出现持续亏损,分别亏损了2321万元、7.7万元及54.73亿元。三年累积亏损54.96亿元。而帽子、其他配饰近三年是所有品类中毛利率最高的两大品类,分别为69%、62%。但总体来看,蕉下整体的毛利率平均约60%。

由于主营产品——伞具、帽子等具备防晒属性,蕉下的业绩也容易呈现季节性波动的现象。比如,每年的第二及第三季度,气温较高、消费者对于防晒需求有所增加,蕉下的防晒类产品销售表现较好。而第一、第四季度天气寒冷,紫外线减弱,因此蕉下的保暖产品所带来的收入则出现上涨。因此,从最初聚焦的防晒场景,蕉下延展至非防晒场景,扩充产品矩阵,也符合公司维持业绩稳定增长的需求。

大营销,小研发

值得一提的是,除了公允价值大幅增加以外,今年上半年,蕉下扭亏为盈,还与其营销成本下降有关。

作为消费品公司,大量的营销推广必不可少,蕉下也毫不例外。利用KOL进行内容营销,是蕉下惯用的打法。去年,蕉下与将近600个KOL达成合作,今年上半年公司合作的KOL多达1577位。主要是在小红书等社交平台活跃度较高的博主,带来了接近总营收10%的收入。

其次,在线下渠道上,今年上半年,蕉下新增33家线下零售门店,目前总门店数量多达99家,其中41家是自营门店。但门店端的收入显得比较微薄,占据营收比例不足5%。

据招股书显示,2019年至2021年,蕉下的分销及营销开支出现逐年上涨,分别占收入的32.4%、40.7%及45.9%。2019年,该指标仅为1.25亿元,但到了2021年末,已增长了7倍之多至11.04亿元。而今年上半年,蕉下投入了7.25亿元在分销及营销上,占收入32.8%。虽然低于前两年的占比,但招股书预期,下半年公司的广告及营销开支将大幅增长。

其次,电商平台服务费的支出,仅次于广告及营销开支。2021年和2022年上半年分别为1.20亿元、2.04亿元。今年上半年,蕉下的电商平台服务费就已接近是去年的2倍了。由此可见,蕉下对于线上销售渠道的依赖程度。

蕉下在招股书中披露,今年上半年,来自线上店铺的收入多达14.61亿元,占公司营收66.4%。与去年同期的8.68亿元同比增长了68%。这是由于公司在天猫、抖音等电商平台上的线上店铺产生的收入有所增加。付费客户也由去年上半年的450万增至550万人,客户群体实现稳定增长。

根据“灼识咨询”数据,以2021年总零售额及在线零售额计,蕉下均为中国第一大防晒服饰品牌,市场份额分别为5%及12.9%。

与巨额营销成本形成鲜明对比的是,蕉下在研发成本上的投入力度较小。2019—2021年,蕉下控股的研发开支分别为:1990万、3590万和7160万,分别占同期收入的5.2%、4.5%、3.0%。今年上半年,其研发开支为6320万元,占总收入比例为2.9%。尽管投入金额有所增加,但占收入比重却在不断下滑。

在重营销轻研发的模式下,蕉下的品控方面存在着一定隐患。在黑猫投诉平台,蕉下累计共有223条投诉内容,大部分以质量问题为主。

该现象与公司采取的OEM代工模式生产有一定关系。目前,蕉下的生产模式主要采取OEM模式外包生产,这一模式可以让公司减少一部分生产成本,同时满足市场需求,但在产品品控管理上给公司带来一定挑战。

壹览商业创始人杨宇对融中财经表示,大部分消费品公司大力加码营销,其目的主要是希望快速抢占市场份额。对于蕉下而言,若要之后继续保持良好的净利增长,公司需要平衡好营销费用的增速与实际业务增长时间的关系。其次,公司有必要提前目前的经营效率,从内部管理的手段来降低营销费用以及避免浪费现象。最后,公司可通过加强技术研发和投入,来提升产品的毛利,以保持良好的净利增长。

凭借一把百元“小黑伞”,蕉下抢占了防晒用品赛道的市场先机。但由于防晒用品属性具有明显的季节性特质,若要保持业绩稳增并稳站市场地位,蕉下需要在产品和业务模式上注入更多新的元素。

因此,对于蕉下必不可少的是,要满足更多用户的需求,以及完成不同使用场景的延展。在用户需求方面,蕉下没有止步于防晒,而是逐渐满足用户在户外场景中的防水、防风需求,从防晒场景延展至非防晒的户外场景。因此,蕉下自然而然地从明星单品“小黑伞”到帽子、服装、配饰等产品的推出,实现单品到全品产业链的扩充,未来,蕉下将会与Lululemon、迪卡侬、优衣库、蕉内等品牌形成竞争,也因此卷入“红海”。