一条消息,打掉中创新航200亿

导读:为什么上市还没满月的中创新航会大幅下跌?谁在卖出中创新航?暴跌背后中创新航有什么经营和财务的困境?

文 | 市值榜

作者 | 连禾

中创新航近期热度一直很高。

先是在洗手间里装监控引发热议,然后成功上市,多个明星投资机构吸足了眼球,敲钟仪式上,董事长刘静瑜又为中创新航定下了世界前三的目标。

远处的目标还像月亮一样高高挂着,中创新航却被地上的坑坑洼洼绊了一跤。

10月27日,中创新航就遭到了严重的“抛售”,走出一根长阴K线,收盘跌幅达34.58%,一天没了204亿港元。

为什么上市还没满月的中创新航会大幅下跌?谁在卖出中创新航?暴跌背后中创新航有什么经营和财务的困境?

01 一条价值200亿港元的消息

一根大阴线,改变了中创新航的震荡行情。

中创新航10月27日大幅下跌,主要原因在于客户的一条消息:广汽埃安官宣已成立因湃电池,展开自研自产产业化建设,总投资达109亿元。

招股书显示,2019年到2021年以及2022年一季度,中创新航对广汽集团的销售收入在总收入中占比分别为26.6%、55.1%、51.9%、31%。

广汽集团是广汽埃安的控股股东。广汽埃安是中创新航的重点客户,2021年,中创新航的动力电池在广汽埃安系列上的渗透率达到70%。

广汽不止是客户,也为中创新航提供过大量的技术支持,并帮助后者建立了成熟、完善的生产体系。

也因此,广汽埃安研发不成功或者降不下来成本,再回头找中创新航合作的可能性变小了。重资产制造业,失去重要客户,将限制规模效应的发挥。

随着广汽埃安向上游布局的一步步推进,中创新航通往全球前三的路,更长了。

当然,中创新航受重挫,也有非业务方面的原因。

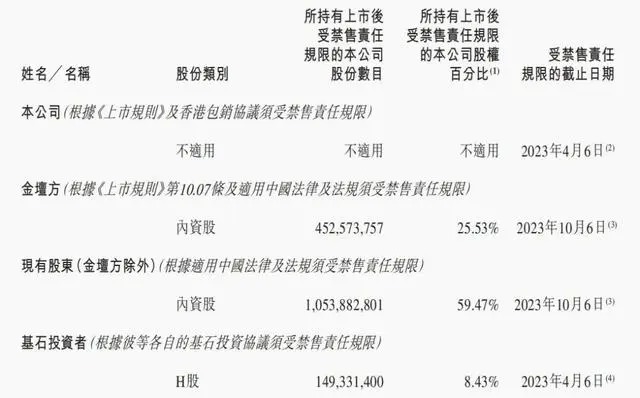

第一,流通股比例少,加大了股价的波动幅度。

上市时,中创新航的股本分为原本的内资股15.06亿股和H股2.66亿股,内资股和H股中的基石投资者认购的股份,当前都处于禁售期,流通的只有不到1.2亿股。

(来源:中创新航公告)

这才出现了5000多万港元的成交额打掉了204亿港元的市值。

第二,中创新航本身就被质疑估值高。

中创新航的发行价在38港元/股,位于招股区间的下限,因此,募资额度缩水至100亿港元以下。

招股结果还显示,中创新航的香港公开发售股份认购不足,认购倍数只有0.21倍。弃购比例较高,也能反映出二级市场投资者的谨慎。

上海证券报的一篇文章指出,港股市场投资者偏爱行业龙头,而中创新航在国内的市场排名仅在第三位。券商分析师颜招骏认为,除非中创新航的估值较低,否则难以吸引众多投资者参与认购。

名义上排第三名,但中创新航动力电池的市场份额不到宁德时代的15%。前三季度,中创新航与宁德时代的装机量分别为13.3Gwh和92Gwh,中创新航与老二比亚迪也有不小的差距。

一直以来,中创新航走的是低价争蛋糕的路子,利润率薄弱,且不少是靠政策的补贴。上市时,中创新航就被质疑过市盈率过高。

上市之后,除了上市当日,中创新航股价再也没高过发行价,但由于流通盘较低,具备短期炒作的条件,所以,一直维持窄幅震荡的行情。

一根阳(阴)线改变信仰。10月28日,中创新航一度上攻至25港元,涨幅接近10%,有收复部分失地的意思,最终回落至昨日收盘价22.8港元,投资者的信心修复更难了。

02 中创新航埋了谁?

在大阴线之前,摩根大通已经在卖中创新航了。

港股上市发行股份,分为两个部分,香港公开市场发售和国际发售,一般认为公开发售投资者以中小投资者、散户为主,这类投资者对市场比较敏感,国际配售主要以专业投资者为主,认购实力强,认购时间充足,同时,他们对公司有更清醒的认知。

摩根大通是中创新航的国际发售的主要包销商。也就是说,摩根大通会先将中创新航在国际市场发售的股票先买下来,再在二级市场转手卖给股民。

10月18日,据港交所文件显示,摩根大通对中创新航港股持股比例从13.2%降至3.98%。这一天,也是中创新航上市后,股价最后一次达到38港元发行价。

手持流通股的摩根大通可以精准逃顶,但其他投资者就没这么幸运了。

中创新航的前身中航锂电,是中国动力电池领域最早的一批老玩家,主要生产磷酸铁锂电池。

新能源车崛起后,市场对长续航电池需求量增大,再加上政策扶持方向变化,主流电池从磷酸铁锂电池转为能量密度高的锂电池。

2018年,中创新航终于醒悟过来开始实施战略转型,市场份额逐渐被宁德时代、比亚迪等企业占据。

然而新能源汽车行业正值爆发期,虽然做不了龙头,做市场跟随者也有汤喝。

在宁德时代的产能跟不上市场需求,交付量影响到下游车企时,中创新航第二次崛起的机会到了。为了保持供应链畅通,广汽集团决定培养自己的第二供应商。

当时的广汽本身具备一定的电池研发能力,但还没有形成量产规模,而中创新航有产能没有技术,二者一拍即合,确定了合作关系。

广汽的订单和技术支持,让中创新航成为外界称呼的“动力电池黑马”。

一方面,宁王带来了极强的造富效应,而比较大的动力电池企业里只剩中创新航没有上市,因此,上市前,中创新航就吸引到了明星投资机构和产业资本的关注。

入股时间较早,股权占比较大的有广祺瑞电(广汽集团关联企业)、中保投先进制造、红杉凯辰、小米长江产业基金等。

另一方面,产业链上下游的企业为了合作紧密,形成了阵容强大的基石投资者团队。

如天齐锂业今年5月时与中创新航签署了《战略合作伙伴协议》和《碳酸锂供应框架协议》,拟在锂电产业链各个环节展开相关合作。下游企业参与投资的有小鹏汽车,占比0.23%。

其他基石投资者如合肥北城是国有企业,旗下有中创新航的合资公司。在汽车产业链上有所布局的vivo手机,也占股1.15%。

到目前为止,入局早的资本,尚有较厚的安全垫,而基石投资者以及2021年以41元参与投资的机构已经出现浮亏。

由于基石投资者的持股处于禁售期,短期的股价波动不会对其投资决策造成影响。从中长期来看,中创新航还面临着两个重要的问题。

一个是与宁德时代的专利侵权案对于未来产品销售的影响以及赔付问题,另一个是失去广汽这个客户之后,如何实现全球前三的战略?靠低价策略还行不行?

03 靠什么做到全球前三?

从市场的角度看,中创新航市占率是有上升趋势的。2022上半年,中创新航市占率7.58%,较2021年提升1.68个百分点。

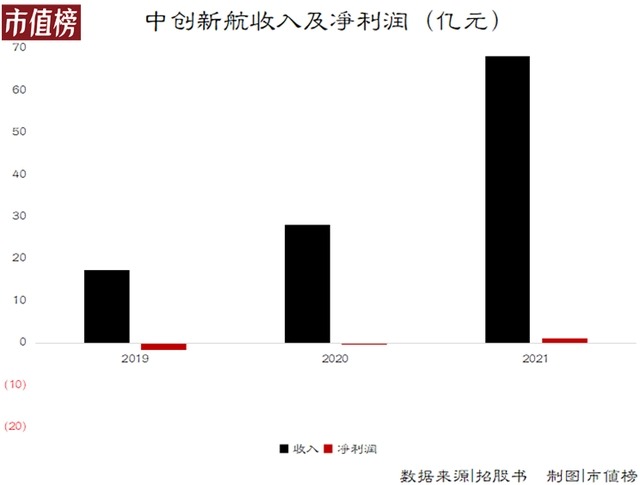

2019年-2021年中创新航营收分别为17.34、28.25和68.17亿元,今年前两个季度营收增速更是稳定保持在240%以上,在众多锂电企业中独树一帜。

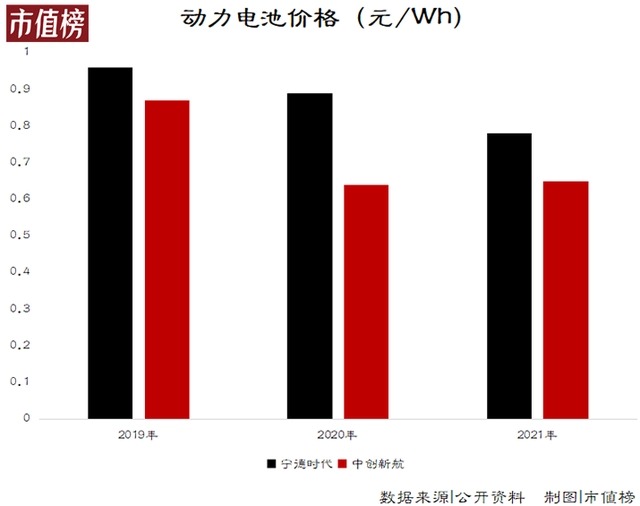

除了广汽的扶持,中创新航的低价策略也是其能快速打开市场的关键。

招股书显示,2019年-2021年,中创新航动力电池的平均售价分别为0.87元/Wh、0.64元/Wh和0.65元/Wh,均低于宁德时代。

凭借优惠的价格,中创新航拿下不少订单。比如广汽集团,又比如2021年新的合作伙伴小鹏汽车。

2021年小鹏汽车贡献了5.37亿元的收入,占中创新航收入的7.9%。进入2022年后,小鹏汽车与中创新航合作进一步加深,第一个季度来自小鹏汽车的收入为10.67亿元,占比27.4%,中创新航对小鹏汽车的渗透率也从6%提升至27.4%。

还有一些价格带较低的品牌,如零跑汽车,一季度也给中创新航贡献了12.1%的收入,是中创新航的第三大客户。

然而低价牺牲了中创新航的盈利能力。

和同行对比,中创新航的毛利率明显偏低。招股书显示,近三年来中创新航的毛利率最高点13.6%,基本是宁德时代五年来毛利率最低点的一半。同一梯队的国轩高科,在去年原材料成本大幅上升的情况下,电池组的毛利率也在17%以上。

中创新航虽然卖得便宜,但成本一点也不低。

据国信证券研报,虽然中创新航近三年电池单位成本从2019年的0.88元/Wh降至2021年的0.62元/Wh,但和同行对比,2021年宁德时代电池单位成本0.61元/Wh,国轩高科只有0.54元/Wh.

这种不要钱的打法,令中创新航陷入持续亏损,直至2021年净利润才勉强转正,为1.12亿元。

然而,随着新能源车逐渐走向价格战的时代,上游电池企业的涨价空间进一步被压缩。电池价格高企,使得下游车企也在自建电池产能,广汽就是其中之一。

涨价没有空间,下游客户还有流失风险,在中创新航找到降本增效的有效方法前,赚钱仍然不容易。

上市当日,中创新航董事长刘静瑜为公司定下了一个宏伟的目标:五年内跻身全球电动汽车电池行业前三。据此前公布的战略规划数据,中创新航计划2025年实现产能500GWh,这相当于中创新航要在三年内成为宁德时代和比亚迪的集合体。

产能扩建资金投入动辄上千亿,百亿募资也只是杯水车薪,如果不能形成自我造血能力,目标将永远只是目标。

参考文献:

[1]《中创新航闯进雷暴区:诉讼、利润、掉队》,市值榜

[2]《快速崛起的动力电池新军》,国信证券

[3]《动力电池前三季度装机量翻番 宁德时代、比亚迪合计市占率近70%》,经济观察报;

[4]《中创新航IPO遇冷?产业资本“天团”认购超五成》,上海证券报