清科倪正东:中国VC/PE市场的现状与思考

导读:2022年8月2-4日,第十六届中国基金合伙人峰会暨2022扬州股权投资峰会在扬州召开。会上,清科创业 创始人、董事长、首席执行官倪正东做了开场主题演讲:大局中的2022中国股权投资,透过清科研究中心新鲜出炉的数据回顾了2022上半年中国创投行业的境况。

2022年8月2-4日,由清科创业、投资界联合主办的第十六届中国基金合伙人峰会暨2022扬州股权投资峰会在扬州召开。现场汇集知名优秀FOFs、政府引导基金、险资、富有家族、VC/PE机构等200+优质LP和万亿级可投资本,分享中国LP市场最新动态,共探新经济下的股权投资之路。

会上,清科创业 创始人、董事长、首席执行官倪正东做了开场主题演讲:大局中的2022中国股权投资,透过清科研究中心新鲜出炉的数据回顾了2022上半年中国创投行业的境况,为大家呈现了一幅波澜壮阔的行业全景图。

以下是演讲全文,由投资界编辑整理:

大家上午好!今年确实不容易,感谢各位投资界新老朋友们的支持,这几天我们终于相聚在美丽的扬州。对于投资界而言,2022年最关键的一个词,是焦虑。上半年大家的焦虑很多,下半年开始可能好了一些,我们正在经历着中国创投历史上的大变局。

今天是第十六届中国有限合伙人峰会。还记得我们第一次LP峰会是在杭州,那是2008年,正值全球金融危机,当时中国还很少有自己的LP群体,外资LP主导着整个市场。14年弹指一挥间,如今中国的LP/GP市场发生了翻天覆地的变化。在此,感谢我们所有的GP和LP们,是你们让中国股权投资市场壮大崛起。

清科一直是中国创投市场积极的观察者、参与者,今天我借此机会给大家分享我们最新的一些研究和思考,主题是“大局中的2022中国股权投资”。

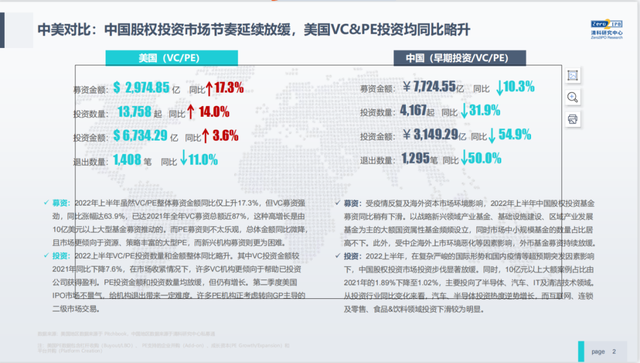

首先来看中 美创投实力对比。股权投资的实力是一个国家的软实力之一,回顾2022年上半年,中国的股权投资募资金额大约7700亿人民币,和去年相比下降了10%;投资数量是4000多起,同比下降32%;投资金额同比下降最大,大约55%;退出数量同样不容乐观,同比下降了50%。

与此同时,2022年美国的股权投资市场给我们带来一些压力募资接近3000亿美元,同比上升了17.3%,差不多是中国的3倍。投资的数量是接近14000笔,同样是中国的3倍,投资金额是6700亿美元,更是中国的14倍。至于退出的数量,中国和美国差不多。不难看出,我们的股权投资跟美国相比还有巨大的差距。须知道,创投是高科技的引擎,是高科技的汽油,没有创投 中国的科技创新也会少了相应的动力,这一点我们需要警醒。

具体来看募资数据。2021年我们整体募资金额达到了2.2万亿人民币,对比来看今年上半年整体稍有下降。不过我在这里特别强调的是,上半年美元基金募资下降了60%,像红杉中国这样能够顺利完成巨额美元募集的情况,今年非常少。而人民币募资也出现了明显的分化现象大额战略新兴领域产业基金、基础设施建设、政府引导基金频频设立,市场中小规模基金的数量占比居高不下,民营机构募资依然艰难。

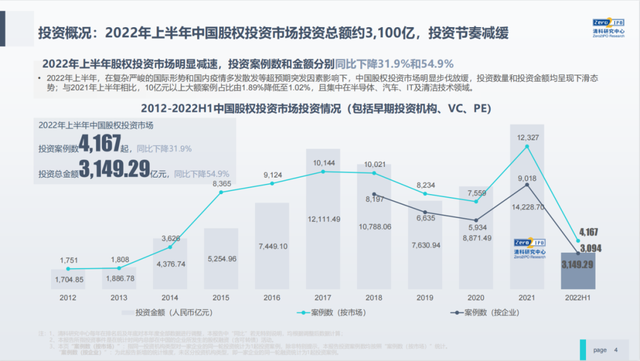

投资方面,我们去年差不多投出1.4万亿人民币,今年上半年才完成了3150亿,下半年是不是能赶上,估计很难。投资节奏放缓,这是大家普遍的一个感受。

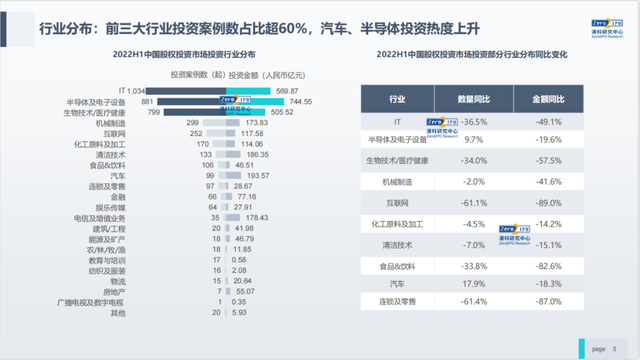

细化到投资的行业。从金额上来说,互联网投资金额是117亿人民币,排到了第八位,以前互联网投资无论数量还是金额都几乎是最多的,如今不复往日。今年上半年生物技术和医疗健康下降了57.5%,互联网投资下降了89%。而清洁技术下降了15%,变化不大,说明在双碳背景下,大家对于新能源、双碳的投资十分活跃。另外,今年消费投资也是大幅度下滑,俨然进入了寒冬。

在地域上,上半年投资活跃度前四名分别为:北京、上海、深圳、苏州。前十名有三个城市是在江苏,另外无锡、合肥、济南、嘉兴这些城市增长迅速。而金额下降比较多的城市中,北京、上海、深圳因为疫情的原因不难理解。我们比较感兴趣今年的资金往哪里走,可以看到投资最活跃的还是长三角。

我们再看看头部机构的情况。显然,上半年头部机构的节奏集体放缓了,出手数量和金额都大幅度下降。而且,头部机构的出手方向也已经发生巨大变化,从2017年的移动互联网和医疗健康,到今天半导体投资排第一,双碳,清洁技术相关的领域的投资大幅度上升,互联网已经连续两年没有在前三了。

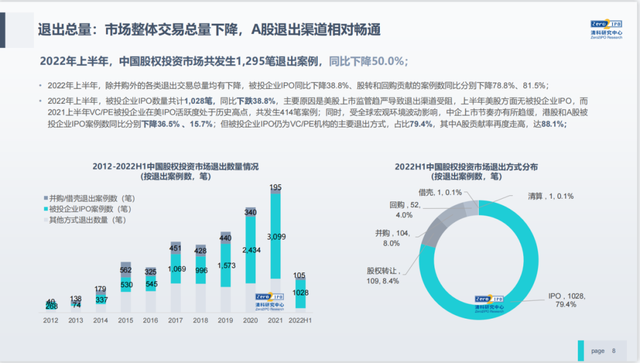

整体退出情况在下降,上半年退出下降了50%,其中退出方式仍然还是IPO为主,比例占到了80%,并购大时代还没有到来。

上半年IPO数量是192家,同比下降了约40%,其中赴美IPO尚未明确,港股IPO募资金额比较少。这在一定程度上导致了上半年美元基金出手谨慎,投资下降了60%以上,是过去20多年美元基金下降速度最快的半年。

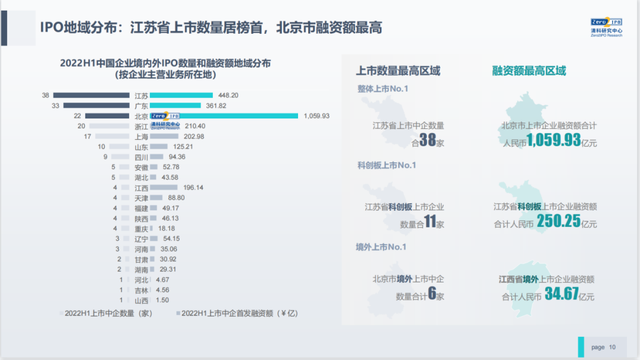

而IPO地域分布上,江苏以38家排名第一,广东以33家排名第二,北京22家,另外科创板上市数量,江苏同样排第一,可见江苏确实受到资本市场的青睐。

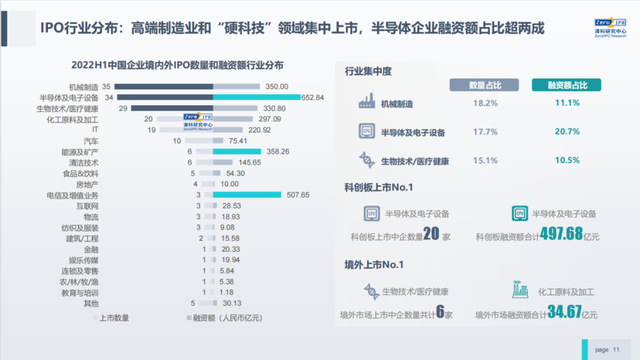

再看看IPO行业分布主要集中在先进制造、半导体、医疗健康,今年互联网才三家公司上市。相比往年互联网公司IPO热闹的景象,美元基金传统的粮仓受到了巨大的冲击。

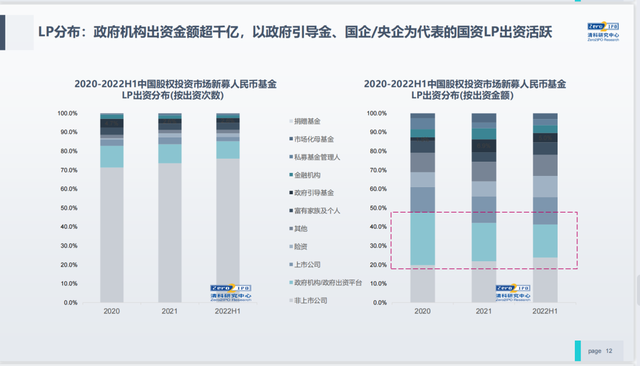

至于LP分布,政府出资金额在上半年超过了千亿,以政府引导基金、国企和央企出资最为活跃。所以今天我们的募资开始从一线城市到二三线城市,募资下沉已经成为明显趋势。

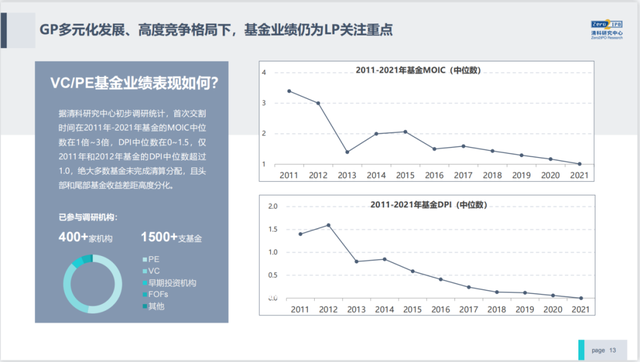

GP现在是多元化的发展,那么基金业绩到底怎么样?为此,我们调研了400多家机构,1500支基金,从2011年到现在的投资回报倍数和DPI两个指标。结果显示,只有2011年,2012年基金的DPI超过1,十年期的基金中位数到目前为止才回本,后面的DPI肯定是要低的。换言之,整个行业的投资回报还是受到比较大的挑战。这也是GP需要重点思考的问题我们不仅要关注投资的策略,还要考虑退出的策略。

以下是我们对于中国LP市场趋势的一些预判。今年上半年险资作为长期资本增加投资私募股权,这是一个非常好的现象。另外,银行理财子公司也在不断加快速度,为我们提供更多的子弹。需要指出的是,今年S基金非常活跃,这里面蕴藏着许多的投资机会。

最后作为总结,我们有三点思考,供同行们一起来探讨。

首先,目前创投行业最大的问题,其实还是我们自身的流动性问题。上市看着挺好,但上市之后开始破发,这是流动性的问题,背后还涉及到基金的流动性问题,给LP回报的流动性问题。从LP的角度来看,整个行业需要改变,不仅要看账面回报,还要多谈谈DPI。2020年底我见一位基金创始合伙人,当时他们基金的账面回报是12倍,但到2021下半年,基金回报变成了3.5倍,今年上半年再看,只剩下不到两倍的回报。所以,我们这个行业要解决流动性的问题,流动性的问题应该要成为所有GP和LP共同关注的问题,GP们更有责任把基金的流动性做得更好。

其次、经济大环境的问题。2022年经历了中国股权投资历史上最多的变化,经济政策大环境面临着许多的考验,我们需要快速适应新的环境,抱怨没有用,焦虑也没有用,唯有适应这种新的环境。整个行业不可逆,互联网不可能是今天最大的粮仓,我们要学会生存。所以面对经济大环境,我们还是要坚定信心,还是要重仓中国。

再次、我们一定要做到行业自律,坚持资本有序发展,支持实体经济,支持中国的先进制造,为中国的经济增长继续做贡献。另外,我们行业也要控制节奏,大家不要再用200%的速度来做投资,这对行业是不利的。我们一定要控制好节奏,防止行业内卷。

最后,再次感谢各位百忙之中来到扬州,也特别感谢扬州市委市政府对创投行业的支持,祝福中国创投行业能够早日迈过这个大变局,迎来新时代。再次感谢大家!