3年累亏21亿!明星机构加持药师帮赴港上市,稳了还是悬了?

导读:日前,互联网医药平台药师帮股份有限公司(下称药师帮)向港交所递交了IPO申请,拟在港交所主板上市。

《投资时报》研究员 董琳

国内互联网医药行业的“风”似乎又吹起来了。

日前,互联网医药平台药师帮股份有限公司(下称药师帮)向港交所递交了IPO申请,拟在港交所主板上市。

招股书显示,药师帮成立于2015年,是一家院外医药产业数字化综合服务平台,聚焦提升院外市场药品流通的效率,致力于为基层药店、诊所、卫生室提供药品及数字化工具。此次IPO,该公司募资将拟用于创新业务的拓展,进一步打造医药数字化平台、发展创新业务以及大数据和AI等。

股权结构上,IPO前,药师帮创始人张步镇旗下MIYT Holdings持股20.33%;百盈发展有限公司持股13.29%;Internet Fund V持股12.98%。此外,H Capital V持股9.66%,复星医药持股8.98%,DCM持股8.65%,Genius II持股5.49%,百度持股2.25%,阳光人寿保险持股2.25%。

《投资时报》研究员梳理该公司招股书注意到,作为医药电商B2B赛道龙头,药师帮2021年营收已超百亿大关,但在2019年至2021年(下称报告期)期间累计亏损达21.2亿元。从经营数据来看,主要由于低毛利率叠加较高的销售费用所致。此外,该公司还要面对互联网医疗行业竞争加剧的挑战。

毛利率较低 公司尚未盈利

据悉,目前院外医药流通交易的线上化仍处于早期阶段,中国院外数字化医药流通服务市场,对整体院外医药流通市场规模的渗透率按GMV计截至2021年仅为26.9%,相较于美国同期的数字化率超过35%,预计会有相当大的增长空间。而药师帮瞄准的正是医药电商这一广阔市场。

受益于行业的快速发展,近年该公司各项指标实现增长。招股书披露,报告期内,药师帮上的注册买家数量分别为25.8万、33.2万和43.4万家,年复合增长率为29.7%。截至2021年末,该平台覆盖了大约30.5万家下游药店以及大约13万家基层医疗机构,并拥有25.6万个月均活跃买家。

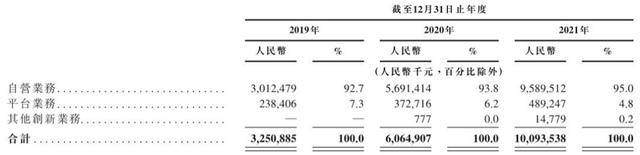

业务方面,药师邦业务板块主要包括平台业务、自营业务和其他创新业务三部分。其中,平台业务是基于销售额向卖家收取一定比例的交易佣金;自营业务主要是向基层医疗机构销售医药产品;创新业务则包括向基层医疗机构收取诊断检测服务费,以及向药店销售SaaS解决方案。

招股书显示,报告期内,药师帮分别实现营收32.51亿元、60.65亿元、100.94亿元。其中,自营业务收入分别为30.12亿元、56.91亿元、95.9亿元,分别占总营收的92.7%、93.8%、95%,是该公司最主要的营收来源;平台业务分别收入2.38亿元、3.73亿元、4.89亿元,仅占总营收的7.3%、6.2%、4.8%;而其它创新业务2021年的收入占比仅为0.2%。

值得注意的是,自营业务虽然撑起了药师帮九成以上的营收规模,但这一业务板块的毛利率较低。报告期内,该公司自营业务毛利率分别为1.3%、5.1%和5.2%。与之相比,其平台业务和其他创新业务2021年的毛利率则高达83.7%和51%。2021年,该公司整体毛利率为9.1%,较上年同期的10%下滑了近1个百分点。

由于毛利率太低,尽管收入连年增加仍无法使药师帮摆脱亏损的困境。同期,该公司分别亏损10.46亿元、5.72亿元和5.02亿元,三年共计亏损21.2亿元。

《投资时报》研究员注意到,为了获得更多的买家,药师帮加大了营销力度。报告期内,该公司销售及营销费用分别为6.04亿元、7.26亿元和10.64亿元。要知道,同期该公司的毛利才仅为2.29亿元、6.09亿元和9.14亿元,均低于其销售及营销支出规模。

药师帮在招股书中表示,公司计划主要通过扩大买家群体并提升买家参与度、增加医药流通业务和创新业务的收入、优化整体成本及开支结构这三项措施实现盈利能力。这也意味着,在未来一段时间内,该公司仓储、物流及营销推广等费用仍会持续增加。

此外,期内药师帮的研发开支分别为0.23亿元、0.25亿元、0.57亿元,各期研发费用率仅为0.7%、0.4%、0.6%,均不足1%。

药师帮各项业务收入明细(千元)

数据来源:公司招股书

创投纷纷入局 行业竞争加剧

据了解,目前国内医药电商主要分为三种模式,即B2B、B2C、O2O模式。其中,B2C模式即医药电商平台,主要包括阿里健康、京东健康、健客网等;O2O模式是为用户提供送药到家服务,既包括只做医药生意的叮当快药和京东药急送,也包括做新零售生意的美团、饿了么、京东到家等;而药师帮选择的B2B模式,则是盯准基层药店、基层诊所这类小B端商家。

《投资时报》研究员注意到,自2015年成立以来,药师帮共经历了6轮融资,更是引入了百度、阳光人寿保险、复星医药等入局。

2015年5月该公司完成天使轮,筹集人民币1600万;2016年9月A轮人民币5500万;2018年4月B轮人民币1.08亿;2018年7月C1轮人民币1.6亿;2018年9月C2轮美元4080万;2019年1月D轮美元1.33亿;2021年2月E1轮美元1.5亿;2022年4月E2轮美元8520万。累积获得人民币3.39亿和美元4.09亿。参考5月末银行间外汇市场人民币汇率中间价,该公司共计融资金额约为30.63亿元人民币。

其中,复星医药曾在A轮和B轮连续两次领投;雷军成立的顺为资本也曾领投其C轮融资;百度、阳光人寿保险参与对药师帮的8520万美元E2轮融资,二者均分别出资3000万美元。

招股书显示,从天使轮到E2轮,药师帮每一轮融资成本由2015年天使轮的2.15元人民币,涨至C轮的14.71元及16.34元人民币;到E2轮,融资成本已攀至8.64美元。按此计算,业内预估药师帮在E轮融资后的估值为13.33亿美元,约合人民币88.94亿元。

事实上,不止药师帮一家受到明星资本的青睐。近年来,受相关政策的大力扶持,中国互联网医疗行业已成为资本市场较为关注的细分领域,资本投资亦在国内医药电商赛道持续加码。

2021年7月,健康产业资源平台百洋医药登录创业板,此前获得红杉资本的投资;今年4月,“妙手医生”的母公司圆心科技向港交所递交了上市申请,腾讯、红杉资本分别为圆心科技第二、第三大股东,分别持股19.55%和15.74%,另外启明创投持股6.90%;2022年5月,医师平台梅斯健康也向港交所递交了招股书,背后股东有启明创投、腾讯等。另外,有消息称,在线医疗平台微医计划通过SPAC方式上市,有腾讯、红杉中国等知名机构为其站台。

而随着互联网医疗发展和处方外流,医药电商的跨界竞争日益激烈。业内有分析认为,阿里健康、京东健康等B2C模式的医药电商飞速发展,冲击了线下药房市场,对于药师帮这样的药品中介平台来说,终端买方需求减少,势必将影响到自身业绩。

值得一提的是,由于药师帮客户长期以低价销售一些药企的产品,损害了品牌药企在各地不同的价格体系。为此该公司曾遭到多家药企的“封杀”。公开报道显示,2019年4月,扬子江药业、哈药集团、九州通、太极集团等十余家药企同时发函告知,在全国范围内禁止集团经销商给药师帮供货,违者停止合作。

药师帮融资情况

数据来源:公司招股书