退市新规显威引A股退市潮,年内已摘牌40家

导读:早年间A股罕见的个股退市,现在正变得稀松平常。wind数据显示,2022年以来至7月4日,A股已经有40家上市公司摘牌,另有4家的退市已经铁板钉钉。

7月4日9:30,杨飞打开炒股APP,一一看了持股的开盘情况后,还是点进了当代退(000673.SZ)的页面。当日摘牌的当代退股价永远定格在7月1日的收盘价0.25元/股,“公告”一栏最新的信息为《当代退:股票终止上市暨摘牌的公告》,“研报”一栏则为2017年国元证券发出的《当代东方:中期业绩符合预期,“内容-渠道-衍生品”全产业链布局》……

“其实还是怪自己吧!去年底看到它股票大涨,公司为保壳动作不断,虽然知道它基本面很差,今年年初的时候还是冲进去赌一把。哪晓得进去几天就连续跌,被套了,越跌越舍不得走,还心存幻想,直到4月底的时候才终于割肉止损,不然拿到后面肯定更惨。”谈到当代东方的退市,杨飞语气平静中带着无奈,但其并未清仓还留了100股,一来是纪念买到退市股票,二是警醒作为新“韭菜”的自己,以后再也不要碰这种基本面烂透的垃圾股。

事实上,早年间A股罕见的个股退市,现在正变得稀松平常,而像杨飞一样踩雷退市股的股民也不在少数。

wind数据显示,2022年以来至7月4日,A股已经有40家上市公司摘牌,另有4家的退市已经铁板钉钉。

业内人士普遍认为,“随着史上最严退市新规的施行,常态化的退市机制正在形成,这不仅有助于保障注册制下市场优胜劣汰,实现A股上市公司数量的动态平衡,也有助于优化资本市场的资源配置功能。”

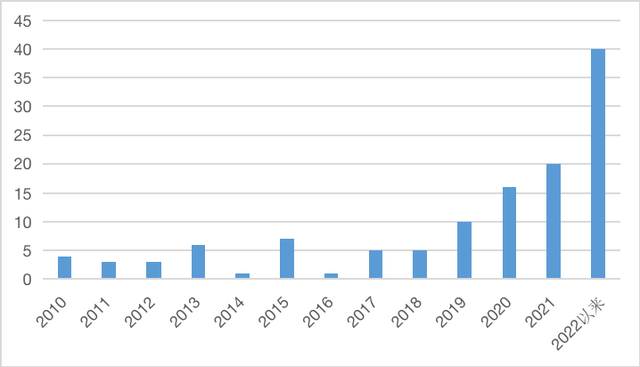

2022年已退市40家

7月4日,当代退、聚龙退、邦讯退集体摘牌,宣告今年以来A股退市企业达到40家。从退市公司数量来看,2022年已然进入退市“大年”。

wind数据显示,自1999年至今,A股累计退市企业也仅188家,其中过去的三年分别仅20家、16家、10家。

(2010年以来A股退市数量一览,数据来源:wind)

“今年来退市公司明显增多,主要还是与退市新规显威有关。”著名经济学家宋清辉告诉钛媒体APP,随着退市机制不断完善,退市常态化局面已经初步形成,此举有助于完善A股优胜劣汰的市场投资环境。

申万宏源策略分析师程翔也表示,总体来看,今年强制退市公司数量创历年新高,常态化退市机制正在形成,“应退尽退”的理念逐步得到充分认可,有进有出、优胜劣汰的市场新生态逐步构建。

一切的变化始于2020年末。彼时沪深交易所对《股票上市规则》中涉及退市制度的相关内容进行系统性修订,将强制退市分为交易类、财务类、规范类、重大违法类四类。

其中,财务类指标变化明显。单一的净利润和营收指标被取代,新增“扣非前/后净利润孰低者为负值且营业收入低于1亿元”的组合型退市指标;审计意见、扣非净利润+营业收入、净资产等指标在第二年交叉适用,并强调在计算“营业收入”时,需要扣除与主营业务无关的业务收入和不具备商业实质的关联交易收入。

此外,退市新规还删除了暂停上市、恢复上市相关规定,明确上市公司1年触及财务类退市指标即被实施退市风险警示(*ST),连续2年触及财务类退市指标即被终止上市。

钛媒体APP梳理发现,今年摘牌的企业也多因触发财务类指标而退市。具体而言,40家退市公司中37家因“其他不符合挂牌的情形”终止上市,其中绝大多数公司触及财务类退市指标,甚至多家公司既触及财务类又触及重大违法类;而*ST艾格因“股价低于面值”终止上市,ST平能因“吸收合并”终止上市,观典防务则因转板科创板而从北交所退市。

以腾邦退为例,其因2020年度财务会计报告被出具无法表示意见的审计报告,于去年5月6日起被实施退市风险警示。时隔一年,腾邦退2021年度经审计的期末净资产为-11.49亿元、2021年年度财务会计报告再被出具无法表示意见的审计报告,触发终止上市情形,最终告别A股。

(2022年以来A股退市公司一览,来源:wind)

退市潮料将继续

常态化的退市机制下,A股退市潮料将继续。

除了已经退市的40家公司外,还有4家公司也因触及财务类退市指标而将谢幕。其中,退市济堂、退市金泰双双过了退市整理期,将于7月7日摘牌;退市海创和退市海医则正处于退市整理期,预计最后交易日分别为7月6日和7月18日,而在退市整理期届满后5个交易日内,交易所将对二者的股票予以摘牌。

此外,还有一大批A股上市公司被实施退市风险警示,其中很大一部分在退市边缘疯狂试探。wind数据显示,目前“披星戴帽”企业共有146家,其中除了*ST赫美明确公告将于7月5日“摘星摘帽”、恢复简称为“赫美集团”外,其余上市公司都存在退市风险,毕竟已经摘牌的和即将摘牌的公司此前几乎都有“披星戴帽”的经历。

钛媒体APP注意到,上述145家上市公司中有80家企业在2022年“戴帽”或“披星戴帽”,至于“披星戴帽”的原因,多数为触及财务类退市指标。

值得关注的是,在“披星戴帽”企业中出现了两家2020年上市的公司,分别是来自科创板的*ST誉恒和*ST紫晶。

*ST誉恒成立于2006年,于2020年7月14日上市,主营有机废弃物裂解技术研发及相关装备设计、生产与销售。上市前,公司营业收入连续两年保持在2亿元之上,归母净利润在6000万元以上的水平。但上市当年,营收、净利润分别下滑至1.75亿元、4597.20万元,同比下降25.65%和28.64%。到2021年,境况更加艰难,营收下滑51.56%仅录得8456.59万元,归母净利润更是直接亏损948.18万元。因为2021年扣非净利润为负且营收低于1亿元,上市不到2年,誉恒环保就成了科创板首家“披星戴帽”的公司。好在今年一季度,公司营收、净利润双双大幅增长,*ST誉恒或还有转机。

距离退市危机更近的是*ST紫晶。2020年2月26日上市的*ST紫晶因2021年年度财务会计报告被出具无法表示意见的审计报告而被实施退市风险警示。钛媒体发布的《揭秘科创板第一案:紫晶存储暴雷迷局始末》一文还指出,该公司在今年2月被立案调查后,日前其实控人郑穆、罗铁威又因涉嫌信息披露违规被立案调查,*ST紫晶面临成为“科创板退市第一股”的风险。

莫要赌重新上市

A股退市企业快速增加的同时,伴随而来的是退市股遭爆炒的现象。

6月2日,退市厦华进入退市整理期,首日下跌89.58%,但随后该股持续上涨,截至6月14日的7个交易日累计上涨72.97%,6月23日最后一个交易日还收涨3.45%。

退市股票在退市整理期遭遇热炒并非孤案,6月6日,金刚退进入退市整理期,当日其股价下跌50%,但随后也是震荡上行,甚至在退市前的6月20日、21日上演“最后的狂欢”,连续两日涨停,6月24日最后一个交易日还上涨7.32%。6月7日至A股谢幕,金刚退累计涨幅超七成。

退市金泰也在退市整理期首日大跌后开始连续上涨,4个交易日累计涨30.85%;到最后一个交易日,仍收涨10.09%。另外,退市新亿、退市西水、退市罗顿等多只退市股票的炒作如出一辙。

宋清辉向钛媒体APP表示,退市股遭到资金炒作,与游资博弈退市股将来重新上市的预期有关。但是这种投资风险很大,无异于刀口舔血,投资者应保持谨慎,不可盲目跟随、火中取栗。

申万宏源证券研究所首席市场专家桂浩明亦指出,退市公司股票被炒作,有几方面因素叠加造成:一是退市股票在退市整理期往往价格较低,容易引发短线资金炒作;二是一些人对于股票退市后重新上市寄予厚望;三是现在市场对于风险披露还有待进一步加强,尽管一些公司已进入退市整理期,但有些投资者依然期待反弹。

但退市企业要重新上市,何其艰难。截至目前,A股只有3只重新上市的股票,分别为招商南油(原长航油运,601975.SH)、国机重装(原二重重装,601399.SH)和汇绿生态(原华信股份,001267.SZ),其中,前两者为国企,且二重重装主动退市,仅汇绿生态为民营企业。

宋清辉建议,“投资者应认识到在监管趋严背景下,退市股再重新上市的可能性极小,承受风险能力有限的投资者,应尽量规避这类企业。”

当然,对上市公司而言,退市不是一退了之,退市潮背后是无数的中小股东。除了杨飞这一类赌徒式操作遭遇损失的“韭菜”外,还有很多散户因上市公司或实控人、董监高等存在重大违法违规行为而蒙受损失。随着新证券法的实施,以及证券纠纷代表人诉讼制度规则的落地,证券投资者保护体系和民事赔偿机制均在进一步健全,诉讼要求赔偿的案例也越老越多。

对此,上海汉联律师事务所律师宋一欣告诉钛媒体APP,“不管是主动退市还是强制退市,只要上市公司存在欺诈发行、违反信息披露等行为且导致投资者损失的,投资者都可以发起诉讼。即使公司已经摘牌了,投资者依然可以发起诉讼。投资者除了委托律师单独诉讼,也可以选择参加证券集体诉讼。”(应受访者要求,杨飞为化名)

作者|苏启桃