达利凯普IPO:九鼎系旧部疑似联合中旗董事长做局上市 股权清晰性备受拷问

导读:随着监管灵魂拷问层层递进,九鼎系旧部赵丰疑似联合中旗董事长做局上市的一张 “资本网”在逐步浮出水面。

随着监管灵魂拷问层层递进,九鼎系旧部赵丰疑似联合中旗董事长做局上市的一张 “资本网”在逐步浮出水面。作为财务投资人的赵丰,似乎在复制九鼎系打法助推达利凯普上市。然而,控股股东设置多层持股架构,背后有没有股份代持?股权清晰性屡遭质疑;与此同时,异于同行的财务数据表现,其业绩真实性也备受拷问。作为保荐机构的华泰联合有没有为上市“包装”而推波助澜?

出品:新浪财经上市公司研究院

作者:阿甘

达利凯普冲刺上市即将迎来关键时刻,其将于11月11日在深交所创业板上会。

此次IPO达利凯普拟募资4.76亿元,保荐机构为华泰联合证券,审计机构为天健会计师事务所。其募集资金主要用于建设高端电子元器件产业化一期项目、信息化升级改造项目、营销网络建设项目以及补充流动资金。

值得一提的是,由于达利凯普的控股股东设置多层持股架构,股权清晰性屡遭问询。随着监管灵魂拷问层层递进,一张中旗董事长疑似联合九鼎系旧部做局上市的“资本网”在逐步浮出水面。

关系交集:九鼎系旧部与中旗董事长参与运作

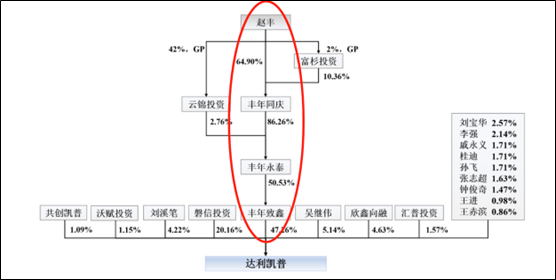

赵丰作为财务投资人,是达利凯普实际控制人。其主要从事投资行业,其通过丰年永泰、丰年致鑫、丰年同庆等而间接控制达利凯普。

由于达利凯普的控股股东设置多层持股架构,股权清晰性屡遭问询。公司实际控制人赵丰, 通过丰年致鑫合计控制公司 47.26%股份的表决权。赵丰通过公司股东大会、董事会以及提名、任免董事、高管等方式参与发行人的日常经营,对达利凯普形成控制。

来源:招股书

达利凯普的实控人赵丰为财务投资人,曾在九鼎任职。而A股上市公司中旗股份董事长吴耀军与赵丰的关系尤其值得关注。

公开资料显示,吴耀军在赵丰于2015年创立投资机构品牌丰年资本初期即出资成为丰年资本股东以及丰年资本所管理基金的出资人。目前,丰年致鑫持有达利凯普 47.26%股份,其股东吴耀军持有丰年致鑫 7.24%股权;同时,吴耀军还持有丰年致鑫股东丰年永泰 0.93%股权。

吴耀军为上市公司中旗股份(300575)实际控制人和上市公司药石科技(300725)的联合创始人,其与赵丰于2010年就已经认识。

颇为巧合的是,九鼎系投资中旗股份,也发生在2010年。公开资料显示,2010年6月18日,中旗有限(中旗股份前身)召开会议,决定将注册资本由4000万元增至4600万元。苏州周原九鼎和昆吾九鼎参加了这次增资,分别出资3300万元、300万元,此后九鼎水星再次出资2400万元。九鼎系共投入6000万元,获得中旗股份15%的股份。

资本运作“三部曲”:达利凯普会是另一个中旗股份的翻版吗?

对于达利凯普此次上市与中期股份当年运作上市似乎颇有相似之处。

中旗股份上市,属于九鼎系当年资本运作较为成功案例,从上市前入局到成功推上市,最后到解禁退出,账面浮盈一度超过9倍。据悉,九鼎当年投资6000万元入局最后飙涨至5.5亿元。

对于九鼎入局中期股份,大致可以总结为“寻找上市标的-力推上市-减持资本退出”三部曲的资本运作模式。

第一步,寻找上市标的。

据江苏中旗(后上市委中旗股份)公开转让说明书,在九鼎介入前,公司主要有吴耀军、周学进、张骥、丁阳和杨民民5位股东。其中吴耀军和张骥为夫妻关系绝对控股,属于典型的大股东带小股东模式。

注:九鼎投资前江苏中旗的股权结构,来源招股书

对于标的的选择,九鼎创始人有自己筛选标准,其更倾向于选择众星捧月型或经营团队型。即众星捧月指一个大股东带着一些小股东形成一个团队;而经营团队型则指几个能力强的大股东组成一个团队,共同创业。而此时的江苏中旗无论是股权结构,还是经营管理团队,似乎均匹配九鼎投资标准。

在九鼎介入之后,江苏中旗股权结构变为:吴耀军夫妇占股48.138%、周学进占股26.262%、九鼎集团占股20%。

第二步,力推上市。

2016年8月19日,新三板企业江苏中旗顺利过会,成为2016年以来第一家成功转板的新三板企业。2016年12月,登陆A股后其证券简称改成了中旗股份。

第三步,减持套现退出。

上市解禁期一到,九鼎等相关资本就选择退出。2017年12月20日,第一批股东的限售期到了,中旗股份“准时”披露了部分持股5%以上股东的减持计划,其中减持股东名单中也包含九鼎系。

而对于运作达利凯普上市,赵丰似乎也在复制九鼎系之前的打法。这是否和其从业经历有关呢?

公开资料显示,赵丰1984年3月出生,2010年1月至2014年12月,任昆吾九鼎投资管理有限公司合伙人、投资决策委员会委员,2015年1月至今,任丰年永泰执行董事、总经理。

吴耀军在赵丰于2015年创立投资机构品牌丰年资本初期即出资成为丰年资本股东以及丰年资本所管理基金的出资人。在该基金成立不久,赵丰团队就开始选择上市标的。

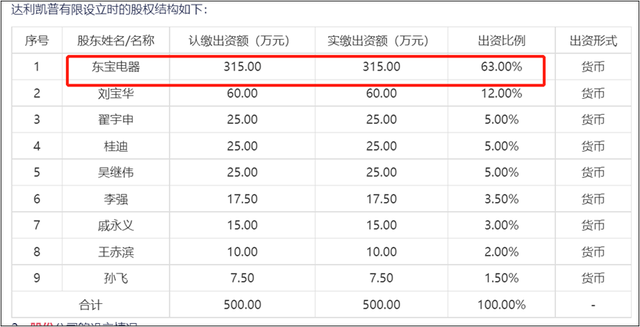

2016年,丹东市国资委控制的东宝电器(即发行人原控股股东)为收回投资及相应收益,计划出售其所持发行人全部股权,刘溪笔当时担任丰年永泰投资部高级投资经理并负责电子元器件行业的研究工作,经其不断对电子元器件及其材料领域相关企业进行筛选,发现发行人系一家具有技术特色及发展潜力的电子元器件企业,并向赵丰进行了推荐和汇报。

值得一提的是,达利凯普上市股改前,似乎也属于众星捧月型,即一个大股东带着一些小股东形成一个团队。

来源:招股书

在赵丰入局后,似乎早已为上市做准备。不到4年,达利凯普就于2020年开始筹划上市,在当年进行股改并同时进行上市辅导。

然而,这种财务资本介入型公司,最大的问题是股权清晰,背后究竟有没有潜藏股份代持或利益输送问题,资金来源有没有合法合规,这或都存在较大的疑惑。

第一大疑问:财务投资人介入的公司背后是否存在股份代持?

《首次公开发行股票并上市管理办法》第十三条规定:发行人的股权清晰,控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷。从规则看,监管着重强调股权清晰、稳定。我们在《IPO审核要点|股东监管第一性原理是什么?八大审核动因全面透视 》万字长文中已经详细剖析,这里将不再赘述。

那达利凯普是否存在股份代持或股权清晰性疑点呢?

首先,公司董事长总经理持有的股份的资金来源大股东资金拆借。

招股书显示,达利凯普董事长、总经理刘溪笔直接持有发行人4.22%的股份,同时持有发行人员工持股平台共创凯普12.45%的出资比例并担任执行事务合伙人,合计控制发行人5.31%的股份。该股东三次直接增资发行人均为股权激励,且均为自筹资金,分别来源于达利凯普实际控制人赵丰、发行人控股股东丰年永泰、该股东父亲,至今前述款项均尚未偿还。值得疑问的是,公司总经理资金为何来自大股东?需要指出的,实控人股份减持受36个月限制,公司大股东是否存在为规避相关规则而选择代持呢?这也引起监管高度关注。

其次,股权有没有被动稀释风险?

丰年永泰持有丰年致鑫50.53%的股份,东方前海(杭州)、东方前海分别持有丰年致鑫 38.51%、3.71%的股权,吴耀军持有丰年致鑫 7.24%的股权。丰年致鑫于 2017 年 5 月、 2017 年 9 月收购达利凯普控股权资金中,4980万元系股东丰年永泰出资、3320 万元系东方前海(杭州)出资、2.37亿元系东方前海向丰年致鑫提供的借款,且东方前海在借款时点持有丰年致鑫的 40%股权。

控股股东丰年致鑫取得发行人控股权的资金来源中2.37亿元为向东方前海的借款,借款利率为年息8.5%(单利)。2020年5月27日,丰年致鑫偿还上述借款本金及相关利息。相关借款仅由丰年永泰提供保证担保。2020年5月,丰年致鑫将其所持达利凯普有限17.74%股权(对应注册资本217.3383万元)以3.15亿元转让给磐信投资,并以本次股权转让所得价款偿还上述借款。

至此存在两大疑问,第一,资金来源合规合法问题,东方前海属于国企,巨额资金被占用,尽管有支付相关利息,但是东方前海向丰年致鑫提供大额借款的商业合理性,是否符合其内部风控和决策程序要求,是否履行相应审议程序,相关资金的最终来源情况及其合规性,有没有利益输送?第二,实控人仅有47%左右的表决权,是否存在可能承诺不及预期而导致股权被动稀释等风险?

以上疑问均事关公司实控人控制权稳定及股权清晰疑问。对此,公司及保荐机构等在回复监管质问时,均给予否认。

除以上疑问外,公司的收入真实性及创新性也是另一大疑问。

第二大疑问:收入真实性与研发创新持续性几何

达利凯普的主要产品射频微波MLCC是MLCC的细分产品,其主要面向通讯基站、核磁共振医疗设备、军工等高端领域,受到消费电子、汽车等下游领域市场波动影响较小,因此市场发展相对稳定,价格波动的情况也较少出现。尤其是近几年,随着5G基站建设需求猛增,直接拉动射频微波MLCC市场需求快速增加。

在这种市场需求下,行业盈利能力或应趋势性向上。事实上,行业特征也确实如此。根据招股书显示,报告期内,行业可比公司毛利率均值分别为 59.91%、 64.13%、 75.86%。然而,达利凯普却走出相反趋势。报告期各期,达利凯普毛利率为 63.77%、 60.20%、 55.88%,持续下滑。

此外,在国内 MLCC 进出口逆差较大的背景下,公司的外销占比持续走高。

报告期内,公司外销收入占总收入比例在 45%-65%之间。 2022 年 1-6 月发行人外销占比大幅提升至63%。值得一提的是,公司境外收入占比较大背后是对境外单一客户较为依赖。这也直接引起监管对其业绩真实性拷问。报告期内,公司第一大客户均为 PPI,该客户销售收入分别为4338.00万元、5566.61万元、7929.88万元和 9391.62 万元,占营业收入比重分别为 26.85%、25.79%、22.37%和 32.91%。

来源:招股书

最后需要指出的是,公司属于工科类业务,但是高管中大部分从业经历投资、财务审计等特征过于明显。

公司董事、监事、高级管理人员中,仅一人具备MLCC技术专业背景,其余均为财务、投资或者企业管理背景。据招股书显示,主要核心人员(如:赵丰、刘溪笔、陈斯)的主要工作背景都与审计、投资、咨询、人力等专业服务领域。

公司研发投入也较低。2019年至2021年,达利凯普的研发费用金额分别为958.31万元、987.09万元、1,543.88万元,占营收比例分别为5.93%、4.57%、4.36%。

在这种大背景下,达利凯普依靠自主研发取得的发明专利仅2项,其中一项为2009年申请,另一项为2019年申请。对比国内同行来看,2021年末,鸿远电子专利数量达116项;火炬电子专利数量达264项(其中发明专利53件);风华高科获得授权专利583件(其中发明专利293件);宏达电子专利数量达231项(其中发明专利37件),相对而言,达利凯普的专利数量显然较少。

需要指出的是,创业板定位强调创新属性,公司是否符合创业板定位或也存在较大疑问。

综上,一方面,达利凯普的控股股东设置多层持股架构,股权清晰性屡遭问询;另一方面,异于同行的财务数据表现,其业绩真实性也备受拷问;此外,核心团队研发人员占比极小的情况下,研发创新可持续性或也存疑。在这三大问题前,作为保荐机构的华泰联合有没有为上市“包装”而推波助澜?