盛景刘昊飞:深谙人民币基金投资管理精髓的GP将获得更好的退出

导读:盛景如何拥有此番业绩?在GP的遴选上有何指标?对于当下大火的S基金又将如何布局?钛媒体创投家特邀盛景嘉成创始合伙人刘昊飞进行对话。

盛景嘉成创始合伙人刘昊飞

投资12年,GP覆盖中国、美国、以色列在内的70余家一线顶尖基金,管理规模达130亿人民币,直接投资、间接参投超2500家优质企业,累计收获200+成功上市企业,包括宁德时代、康龙化成、安克创新、UiPath、Coinbase、Roblox等全球明星项目。

盛景如何拥有此番业绩?在GP的遴选上有何指标?对于当下大火的S基金又将如何布局?钛媒体创投家特邀盛景嘉成创始合伙人刘昊飞进行对话。

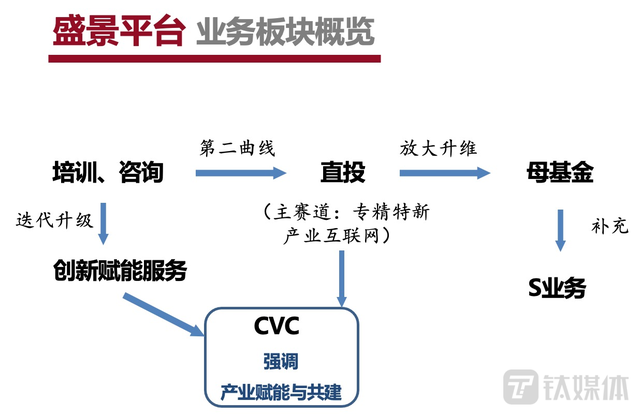

“飞轮效应”缔造第二增长曲线

直投,对于盛景而言似乎是一条水到渠成必须要走的路。

商学院里能把投资做得好的屈指可数,盛景算是很有代表性的一家,“我们形成了一套具有自己特色的创新赋能+孵化投资双轮驱动的商业模式。” 刘昊飞向钛媒体创投家表示。

直投是基于培训、咨询业务衍生的第二增长曲线。2007年盛景网联以培训、咨询业务起家,将企业经营方面的能力、方法论沉淀,输出给中小企业,辅导企业设计商业模式、股权激励方案、对接融资路演等,帮助企业快速成长。在此期间盛景与企业家建立了亦师亦友的亲密关系。

在这个过程中盛景团队洞察到了业务的第二增长曲线——优秀项目盛景也可以进行投资,这是盛景嘉成直投业务的雏形。

2011年,盛景嘉成基金创立,天然形成了“创新赋能+投资孵化”的“飞轮效应”商业闭环,以培训、咨询业务为入口,一方面,可以为投资业务打造出一个源源不断地筛选优质项目的池子,又为尽调提供了便利;另一方面,以直投作为创造利润的收口,严格筛选具有长远投资价值的企业。沃尔德(688028)、德方纳米(300769)就是盛景嘉成基金设立之初按此逻辑投出的项目。

2014年李克强总理提出“大众创业,万众创新”,全国上下掀起了创业潮,各地方推出政策大力扶持创业,孵化器、创业园区拔地而起。盛景将培训、咨询业务的触角逐渐拓宽,一边为企业家提供培训、咨询服务,一边为其对接园区落地、产业资源,打造新经济创新服务平台。

在刘昊飞看来,咨询是一个靠人力成本堆积的行业,想要大规模盈利非常艰难,就算一个项目收取几十万的咨询费,一年撑死挣到几千万已经很不容易了,但是做投资不一样,是可以获得十倍、百倍于咨询的收益,两者并非同一量级。因此,盛景选择做一个长期主义者,把咨询业务的变现延后到投资上。

盛景嘉成将全部资产管理规模的20%用于直投业务,“其核心是“准”,准确狙击专精特新、产业互联网领域的独角兽,拒绝撒胡椒面式的分散直投”。 在成功上市的200余个项目中,盛景嘉成直投上市的有12家,表现不俗。

只投资全球头部1%的GP

“2014年前后,随着高净值企业家人群的真实投资需求和优秀GP数量的增多,让中国有了建立母基金的土壤。” 刘昊飞回忆。

于是2014年盛景嘉成母基金顺势成立,发展至今已覆盖中国、美国、以色列在内的70余家一线顶尖基金,管理规模达130亿人民币,直接投资、间接参投了超2500家优质企业,投资组合涌现200+上市公司。2018年步入快速收获期,盛景每年超26家企业上市;2019年缔造9天收获3家直投IPO企业的记录;2020年疫情之下,上市IPO速度放缓,盛景依然保持了平均每8.5天诞生一家IPO项目的速度;2021年,IPO加速平均每6.5天诞生一家上市公司,全年累计有55个项目完成IPO。

拥有如此斐然成绩,当问及母基金的投资逻辑时,刘昊飞的答案是:“母基金的逻辑是资产配置,所以需要宽度、需要适度分散,即行业分散、阶段分散、地域分散、管理人分散”。

具体而言,行业分散即覆盖可持续发展的行业、新经济行业,比如科技创新(专精特新)、医疗健康、企业级服务(产业互联网)、新消费等;阶段分散即早期天使、VC阶段、GC成长期、成熟期覆盖全阶投资;地域分散即着眼全球资产配置;管理人分散即覆盖硅谷、以色列、中国的一线投资机构。在刘昊飞看来,创业投资曾经是一个进入门槛极低、生存门槛始终极高的残酷行业,所以对于GP的遴选一定要是高标准。

盛景嘉成内部的共识语言体系是:只投资全球头部1%的GP。

目前,盛景嘉成合作GP包括君联资本、高瓴资本、红杉资本、经纬中国、启明创投、五源资本、金沙江创投;美国KPCB、Accel、IVP、Menlo、Lightspeed、A16Z;以色列JVP、Viola等。

刘昊飞表示:“作为市场化母基金盛景嘉成总体量不算很大,所以在遴选GP的时候既谨慎又克制,克制在遴选GP的数量,谨慎在遴选的指标。”

把中长期回报作为目标的GP,是盛景嘉成遴选GP的其中一条指标。基于直投经验盛景嘉成对于GP的投资策略、方向、数据具有天然的洞察优势,国外的GP经过长期发展可参考的历史数据较为丰富、全面,为判断提供了有利条件。

反观国内,刘昊飞表示,在遴选国内GP时,会看到某些GP的投资组合内包含大量风口项目资产,最终没有跑出来,也无法盈利,这样的GP即使有投资逻辑也不会选择。投资逻辑的背后必须有业绩的支撑,一两个项目业绩优秀或许是偶然,长久持续、稳定的优秀业绩必然是实力的体现。

美元基金在中国经济高速发展的二十年之中长期占有话语权,而如今,受《外商投资产业指导目录》的限制,美元基金对于新经济发展支柱的硬科技企业投不进,外加中概股的跌宕起伏,中国企业海外上市之路坎坷,退出完成回笼资金对于美元基金而言比以往难很多。在刘昊飞看来,未来中国创投行业将以“两头在内”的资金循环为主,即人民币基金将会成主导,盛景嘉成的仓位配置中也是人民币基金最重。

如今,国内科创板、创业板、北交所注册制的实施为企业上市提供了多元的通道,为人民币基金的退出提供了良好的环境。在刘昊飞看来,“在当下退出环境利好时,如果GP机构的退出成绩依然差,只能说明前几年的投资布局出现了问题,没有掌握人民币基金投资管理的精髓。”

盛景嘉成母基金合作的GP,也面临着盛景嘉成淘汰机制的考验。GP 5-8年后向LP交答卷是优胜劣汰的起点。

同时,盛景嘉成母基金仅选择与“久经沙场”10年以上,单一项目为LP赚取了超过1亿美元以上水平回报,且在自身深耕擅长赛道内建立起稳固生态的GP合作,尤其青睐已经成功实现了初代合伙人向二代、三代合伙人梯队传承的顶级GP。

S市场波动,保持观望

存量退出时代S (Secondary)基金一时名声大噪,成为当下的话题宠儿,有人说S基金是“接盘侠”,也有人说S基金是创投市场的“活水”。

在刘昊飞看来,“S基金回款周期短的特性,确实可以为部分LP对于资金流动性有急切诉求的解决方案。但就目前而言,S基金只是盛景嘉成的一个补充业务,收益重点还是放在GP的选择与项目的退出管理上,这也是我们最擅长的。”

过去10年,中国VC/PE市场高速发展,目前我国在管的私募股权基金规模超11万亿元,按照私募基金存续期5-10年算,大量已经到期和即将到期的基金面临退出。同时,北京、上海股权交易所的开放为国有资产的S交易提供了平台,天时地利人和为S基金的发展提供了土壤。

母基金天然会有PSD策略,市场化S基金也在陆续崛起,据《2022中国私募股权二级市场白皮书》统计,2021年宣布成立的S基金共有8家,当大家都在宣扬S基金的时候,为何盛景嘉成却说将其作为补充业务呢?

刘昊飞介绍,一是因为当下S基金的交易模式还不能成为主要的退出方式,其存在资产信息透明性、估值定价的统一性、市场规范性等问题,所以盛景嘉成只选择自己投资过的GP进行S交易,因为对于他们的投资时间、投资组合、投资收益相对比较了解,容易做出判断,避免信息盲区。

二是因为,在他看来,S基金属于机会型“生意”,并不是模式化“生意”。国外S基金发展40余年交易环境已经非常成熟,国内则刚刚起步,很多交易的发生是由于LP对资金有快速回流需求而发起的,具有很大的偶发性,未形成批量式、规模化交易。所谓模式化 “生意”,就像一级市场投资,无论是早、中、后期阶段,都可以通过有效的方法论,持续地找到价值标的,并获得理想的收益值。“从‘机会型’到‘模式化’,中国S基金市场需要一定的演化,且逐步发展出具有中国特色的交易模式。”刘昊飞讲述道。

目前,市场上大多数母基金都是PSD策略,其中P (Primary) 策略是对传统母基金投资业务的基础业务,筛选优质头部机构搭建投资组合; S (Secondary)策略是为了提升基金的流动性给 LP 创造收益,D(Direct Investment)策略是直接进行投资,获取项目增长价值收益。

刘昊飞表示,盛景嘉成其实是反向逻辑,先有D(Direct Investment)直投业务,且是高利润来源的主要发力方向,盛景直投基金的业绩在盛景母基金覆盖的所有子基金当中处于前5%的水平,已形成良性的可持续发展模式。鉴于S基金目前的发展,机会型 “生意”不值得过度花时间投入。

据S基金财务顾问赋航资本观察,2020年下半年至2021年上半年的S基金投资收益不容乐观。首先,美元证券市场下跌导致了一级市场项目估值严重回调;其次,疫情对于实体经济影响传导到具体被投企业上,导致交易双方难以对资产进行合理估值和定价,2022年虽然有更多的资产出现交易意向,但一锤子价格和捡漏型买卖越来越少。

S市场也正如刘昊飞所判断的存在较大波动,但他也表示,盛景嘉成并不抗拒S交易,会同步观察、陪伴市场发展。