三年融资超百亿,凯赛生物拟引入招商局集团做“靠山”?

导读:作为2020年登陆科创板的合成生物企业,此前IPO募资高达55 61亿,而若此次定增成功,也将意味着凯赛生物在三年内融资超百亿。

上市三年融资或超百亿,叠加此番拥有万亿央企“保驾护航”,凯赛生物已然成了合成生物赛道的“香饽饽”。近年来,在国家相关政策的支持下,高瓴、红杉在内的众多资本抢先深度“绑定”合成生物赛道。

6月25日晚间,凯赛生物发布定增预案,计划募资金额不超过66亿元,扣除相关发行费用后拟全部用于补充流动资金及偿还贷款。

作为2020年登陆科创板的合成生物企业,此前IPO募资高达55.61亿,而若此次定增成功,也将意味着凯赛生物在三年内融资超百亿。

公告显示,此次定增完成后,招商局将间接持有凯赛生物股份预计超过5%。

事实上,早在凯赛生物IPO前,招商局集团旗下的招商银行就已有“染指”,2019年招银朗曜、招银一号、招银共赢三家“招商系”合计出资超8亿认缴凯赛生物新增注册资本。

万亿央企招商局集团或间接持股超5%

6月26日早间复盘,凯赛生物一度大涨超15%,截至晚间收盘,公司股价收报63.9元/股,涨幅达15.07%,市值报372.7亿元。

消息面上,昨日晚间,凯赛生物披露向特定对象发行股票预案,公告显示,公司拟以43.34元/股的价格,向上海曜勤生物科技合伙企业(有限合伙)(以下简称“上海曜勤”),发行股票募资不超66亿元,扣除相关发行费用后全部用于补充流动资金及偿还贷款。

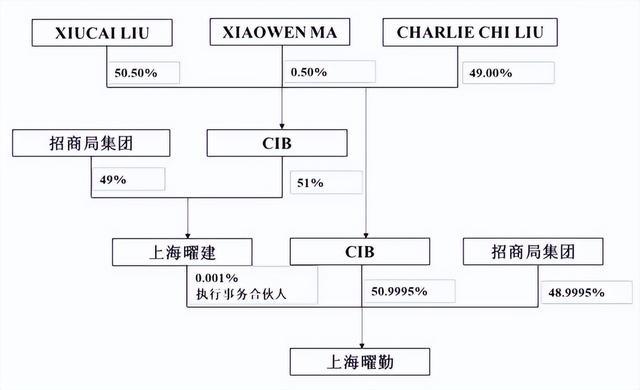

据悉,上海曜勤实则是凯赛生物实控人为XIUCAI LIU(刘修才)家庭控制的企业。发行前,实际控制人刘修才家庭控制公司合计30.82%股份的表决权,发行完成后,按发行数量上限计算,实控人刘修才家庭及其控制的企业合计控制发行人45.14%的股份。

这也意味着此次发行后,公司控股股东由CIB变为上海曜勤,公司实控人仍为刘修才家庭,定增完成后,实控人家庭的控制权得到进一步巩固。

值得注意的是,此次定增后,招商局集团将通过上海曜勤间接持有公司的股份预计超过5%,成为公司的关联方,且将有权通过上海曜勤推荐1名董事作为凯赛生物副董事长。

图片来源:公司公告

与此同时,招商局还与凯赛生物在业务上将有合作,双方签订了《业务合作协议》,从2024年底开始,双方提前一年确定后续采购产品形式和采购量,发挥双方在生物基聚酰胺产品技术和市场等方面的优势。

作为国务院国资委管理的中央企业,招商局集团已然发展成一家业务多元化的综合企业,而此次也并非招商局集团首次间接“支持”。

在2019年9月,即凯赛生物上市之前,招银朗曜、招银一号和招银共赢分别出资了49600万元、27360万元和3040万元,以认缴凯赛生物的新增注册资本。根据计算,每股成本大约为56元。

招银朗曜和招银一号的普通合伙人是招银国际资本管理(深圳)有限公司,后者是招商银行的全资孙公司。而招银共赢的普通合伙人是深圳红树成长投资管理有限公司。

2022年7月,凯赛生物有过一次10转4股的分红,目前,招银系的持股成本约为每股40元,三年内浮盈约38.8%(未扣除分红)。

三年融资百亿,

核心产品需求疲软

公开资料显示,凯赛生物于2020年8月12日在科创板上市,通过IPO募集资金约55.61亿元。如果此次定增成功,这意味着其不到三年融资金额超过百亿。

据官网介绍,凯赛生物是一家专注于合成生物学行业的企业,公司在该领域深耕超二十年,当前凯赛生物已建立了从基因工程到菌种培养、生物发酵,再到分离纯化和化学合成以及应用开发的全产业链布局,使得公司能够更好地改良菌种,提高纯化效果。

目前,公司已经掌握了菌种构建与微生物开发、微生物代谢调控和高效转化、分离纯化和聚合工艺等四项核心技术。这些技术在多个项目上达到了世界领先水平,对技术和行业的可持续发展起到了引领作用。

同时,公司在癸二酸领域取得了重要突破,成为全球首家大规模生产癸二酸的企业。在2022年10月,凯赛生物成功实现了癸二酸生物法的产业化落地,填补了国际技术在该领域的空白。

2002年,凯赛生物实现了生物法长链二元酸的产业化生产,成为全球首家成功实现该产品产业化的企业。如今,公司的生物法长链二元酸系列产品已经远销美洲、欧洲、亚洲和中东等多个地区,在行业中占据主导地位,全球市场份额超过80%。值得注意的是,截至目前为止,凯赛生物是全球唯一一家具备戊二胺规模化生产能力的企业。

不过,凯赛生物的业绩在近两年有较大的波动,2022年实现营收24.41亿元,同比增长3.28%;归母净利润5.53亿元,同比减少6.97%;2023年一季度,公司实现营收5.05亿元,同比减少23.56%;实现归母净利润0.57亿元,同比减少67.09%。

分产品来看,公司王牌产品长链二元酸等市场需求仍疲软,2022年公司长链二元酸销量5.87万吨,同比减少4.48%;生物基聚酰胺销量1.10万吨,同比减少22.59%。

二级市场上,虽今日受利好消息影响大涨,但相较上市之初及公司股价高点,当前凯赛生物股价已跌近五成,而不稳定的背后,一定程度上也与市场环境有关。

众多资本抢滩,

谁是合成生物最大玩家?

合成生物也被成为是“上帝之手”,资料显示,合成生物学利用技术手段读取、记录生物体的基因信息,分析基因的功能,并通过改写、创造和改变基因序列,使其为细胞工厂所利用。

随着人类对基因编辑的认识逐渐加深,运用合成生物学这一神奇的工具,推动人类进化史的进程,实现无限可能。

2022年,国家发改委发布了《“十四五”生物经济发展规划》,提出了生物经济发展的阶段目标。业界广泛期待生物经济成为我国继数字经济之后的新兴经济形态。

合成生物学毫无疑问将成为生物经济的新引擎,被誉为“第三次生物技术革命”,其应用领域涵盖医疗医药、农业食品、环保、能源和新材料等多个领域,在我国的发展中成为一个备受关注的新领域和新方向。

根据麦肯锡的分析,预计在2030-2040年,合成生物学每年带来的经济影响将达到1.8万亿美元至3.6万亿美元,到 2025年,合成生物学与生物制造的经济影响将达到1000亿美元,

全球范围内,2021年几乎经历了一整年的狂欢,美国巨头Amyris在2021年前四个月持续暴涨;2021年4月底,随着中国的华恒生物登陆A股,两家下游的应用型公司华恒生物和此前已上市的凯赛生物持续大涨到2021年底。这一年,凯赛生物股价翻了一倍,华恒生物的股价更是达到了上市时的三倍多。

到了2022年,国内合成生物公司出现超40笔融资,其中包括多笔超亿元规模的融资,红杉、高瓴、经纬、 峰瑞、美团等明星机构纷纷布局,“抢项目”的场景不时上演,就在今年五月底,高瓴资本又一次出现在合成生物“金斯瑞系”公司投资者名单中。

从产业链来看,合成生物上游主要为提供DNA合成、基因编辑等底层技术的公司,中游是以菌株改造及自动化平台为核心的平台型公司,下游是生产各领域所需产品的应用型公司。

与凯赛生物并肩的行业内头部包括华恒生物、华大基因、川宁生物、华东医药、巨子生物、金城医药等。

其中,华大基因在国内设有七个合成基地,为客户提供就近的引物合成和基因合成服务;川宁生物在合成生物学领域已经自主研发出红没药醇,目前该产品已成功进入试生产阶段。

当前来看,虽被誉为“上帝之手”的合成生物看似神奇,但在商业化过程中,需要很长的时间和努力,从凯赛生物的发展历程,从建立细胞工厂到实现大规模量产的困难阶段,这个阶段需要花费很长的时间和投资。

每家合成生物公司都需要投入数十亿资金来建设工厂、进行量产并验证商业能力,因此预备一定研发能力的头部企业将成为“稀缺标的”,而在一众资本看好下,创投双方能否赌赢未来?