十月稻田冲刺港交所:国内预包装优质大米行业排名第一

导读:2020年至2022年,十月稻田在现代商超渠道的收入复合增长率为79 5%。

作者|Stone Jin

据IPO早知道消息,十月稻田集团股份有限公司(以下简称“十月稻田”)于2023年3月31日正式向港交所递交招股说明书,拟主板挂牌上市,摩根士丹利、中金公司和中信建投国际担任联席保荐人。

最早可追溯至2005年的十月稻田作为一家厨房主食食品企业,主要为客户提供预包装优质大米、杂粮、豆类及干货产品,现旗下拥有三大品牌——于2011年推出、定位为专注于满足大众市场客户需求的多品类厨房主食食品品牌「十月稻田」;于2011年推出、主打中高端市场的「柴火大院」以及于2018年推出、致力于为中国家庭提供物有所值优质大米产品的「福享人家」。2022年,十月稻田拥有8款SKU年收入额超过1亿元,其中两款SKU在2021年之后推出。

根据弗若斯特沙利文的资料,十月稻田是2022年中国预包装优质大米市场以及预包装杂粮、豆类及籽类市场收入最高的公司;而在中国厨房主食食品收入前五名中,十月稻田是2020至2022年收入复合年增长率最快的企业;按2022年京东销售额计算,十月稻田及柴火大院旗下的大米、杂粮、豆类及籽类产品的复购率显著高于行业平均水平。

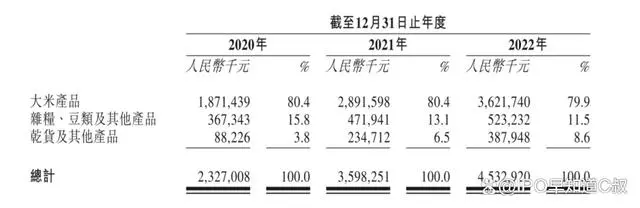

从产品品类来看,大米产品是十月稻田最核心的品类,2020年至2022年的收入占比均在80%左右,其大米产品包括稻香米、长粒香大米、小町米等不同类别的预包装大米产品。

按2022年销售额计算:十月稻田是中国预包装优质大米行业第一名的公司、同时也是中国预包装大米市场排名第三的公司;按2019年至2022年的收入计算,十月稻田连续四年成为中国预包装东北大米零售渠道行业第一名的公司,2022年的市场份额为9.7%,规模约为行业第二名公司的1.5倍。

一方面,十月稻田长期以来对原材料强把控:为确保有效采购原材料,十月稻田围绕中国东北及内蒙古的大米、杂粮及豆类核心产区战略性布局生产基地——截至2022年12月31日拥有沈阳新民生产基地、五常生产基地、松原生产基地、通河生产基地以及敖汉生产基地五大五个生产基地,这使其能够在成熟季时有效地完成大米和其他谷物的收购和储存,确保其新鲜度和湿度水分。

根据弗若斯特沙利文的资料,十月稻田是中国大米、杂粮、豆类及籽类行业中为数不多实施涵盖自采购、储存、生产及销售至物流整个产业链的全链路运营模式的公司之一。

另一方面,十月稻田对渠道的理解颇为深刻:早在2011年和2013年,十月稻田就与京东和天猫展开合作,以2019年至2022年的收入计算,十月稻田一直是中国大米、杂粮、豆类及籽类行业综合性电商平台中最大的公司,2022 年市场份额为14.2%,为第二大公司的2.7倍。

2016年,随着现代商超渠道的拓展以及线上线下一体化零售的浪潮兴起,十月稻田将业务拓展至现代商超渠道,2022年成为中国大米、杂粮、豆类及籽类行业现代商超渠道收入第四大公司,2020年至2022年在现代商超渠道的收入复合增长率为79.5%;而后,十月稻田又进一步拓展至社交电商平台和社区团购平台,2022年在中国大米、杂粮、豆类及籽类市场的社交电商平台和社区团购平台收入均排名第一。

财务数据方面。2020年至2022年,十月稻田的营收分别为23.27亿元、35.98亿元和45.33亿元,复合年增长率为39.6%。同期,十月稻田的经调整净利润分别为2.21亿元、2.59亿元和3.64亿元。

成立十余年来,十月稻田直至2021年才完成了A轮和B轮融资,并在今年完成了C轮融资,投资方包括启承资本、云锋基金、红杉中国、CMC资本、策然投资以及穆巴达拉投资公司PJSC。

IPO前,作为十月稻田最早投资方的启承资本持有12.49%的股份,为最大机构投资方,启承资本创始合伙人常斌担任十月稻田非执行董事。此外,红杉中国、PJSC、云锋基金、CMC资本以及策然投资分别持有十月稻田5.66%、4.90%、3.40%、1.81%以及0.45%的股份。

十月稻田在招股书中表示,IPO募集所得资金净额将主要用于增强与供应商的合作,并加强采购能力;扩建产能、升级现有产线、拓宽仓储物流地域覆盖以及为业务扩充提供资金;加深渠道覆盖并构建全渠道的销售生态体系;提升品牌势能;建设数字化中台体系,打通信息技术基础设施、后台、中台、前台、触点数字化全链路,优化对业务管理的支撑;偿还银行借款;以及用作营运资金及一般企业用途。