思必驰IPO:身处语音人工智能三年亏8亿多,阿里联想重要股东减持

导读:最近,思必驰科技股份有限公司(简称 " 思必驰 ")披露第二轮问询回复,继续向科创板冲刺。不过因为财务资料过期未更新,4月17日思必驰的上市进程被中止。

文 | 金卫

最近,思必驰科技股份有限公司(简称 " 思必驰 ")披露第二轮问询回复,继续向科创板冲刺。不过因为财务资料过期未更新,4月17日思必驰的上市进程被中止。

思必驰是一家人工智能公司,且是时下火热的语音人工智能公司,A股市场上海天瑞声因为语音智能业务,股价一度大涨300%。思必驰如果顺利上市的话,或许能赶上这一波语音人工智能潮。

不过,目前思必驰公司还处于亏损状态,三年累计亏损超过8亿,此外,阿里、联想等重要股东相继减持退出,对公司的业务带来直接影响。

三年亏损8亿多

招股书显示:思必驰是国内专业的对话式人工智能平台型公司,自主研发了全链路智能语音及自然语言交互关键技术,包括音频信号处理及分析、语音及说话人识别、语音合成、自然语言理解及分析、知识图谱、问答及自然语言生成、对话管理及智能推理决策、多模态交互等。

思必驰是由三位剑桥学子俞凯与一同留学的高始兴、林远东2007年在英国剑桥联合创立。2008年,思必驰回国创业,落户苏州。那一年,科大讯飞正式在A股上市,成为国内智能语音第一股。

不过,思必驰的创业路径有些曲折,2011年,基于人机语音交互市场的广阔前景,思必驰扎入智能硬件领域,但存在资金的掣肘。2014年,思必驰将原有的教育板块剥离出去,专注赋能终端,同时推出了对话智能云平台——对话工场。思必驰也正式成为一家纯粹的人工智能企业。2016年,思必驰战略升级为“云+芯”,2019年,正式发布第一款人工智能语音芯片TH1520。

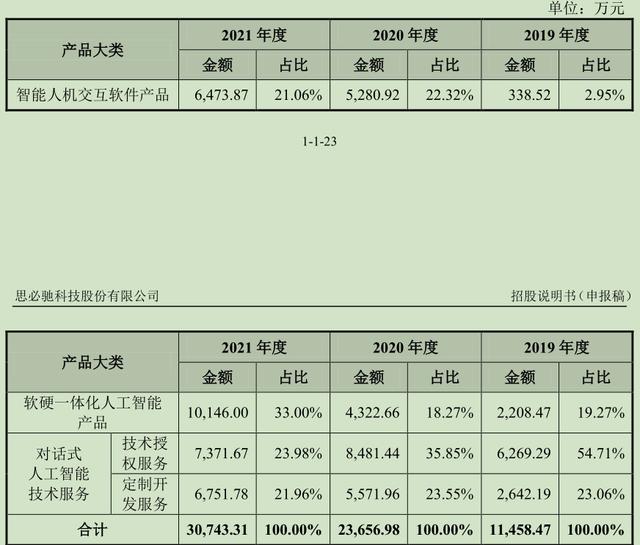

目前,思必驰的主要收入来源为:智能人机交互软件产品、软硬一体化人工智能产品、对话式人工智能技术服务。以2021年为例,智能人机交互软件产品的收入占比达到33%,智能人机交互软件产品营收占到21%,对话式人工智能技术服务占比为45%左右。

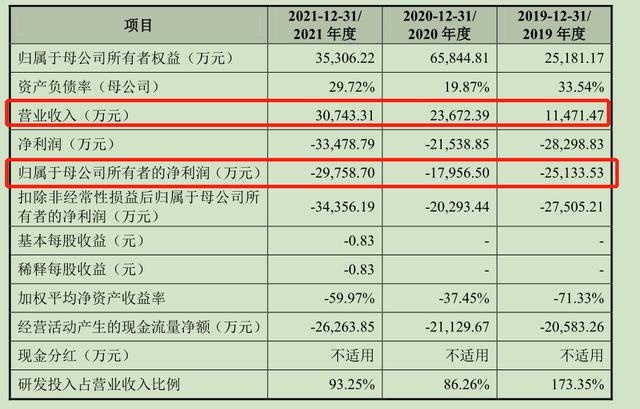

财务方面,2019 年 -2021 年,思必驰实现营业收入分别为 1.15 亿元、2.37 亿元、3.07 亿元;净利润分别为 -2.83 亿元、-2.15 亿元、-3.35 亿元,三年总亏损达8.33亿元。

总体来看,思必驰2020年的营收增速超过100%,不过近两年下滑,亏损幅度在扩大。同期,思必驰的经营现金流持续流出,报告期内分别为-2亿、-2.1亿、-2.6亿。

截至2021年末,思必驰合并口径未分配利润为-4.09亿元,存在大额未弥补亏损,货币资金余额为3.04亿元。思必驰何时才能扭亏为盈?上交所在首轮问询中对于思必驰的持续经营能力提出质疑,要求思必驰说明各项业务的持续性、扭亏为盈的基础条件和经营环境以及合理性。思必驰在问询回复中称:结合目前经营计划、在手订单情况以及相关条件假设,若公司进行测算假设的扭亏为盈的条件均可达成,基于公司测算,公司扭亏为盈的预期时间节点为2026年。

从毛利率来看,思必驰的毛利率并不低,报告期内,公司综合毛利率分别为72.17%、69.74%和 58.15%,其中部分年份高于行业平均值。

之所以亏损如此之大,很大程度在于研发投入等费用多高。报告期内,公司的期间费用分别为3.74亿、4.1亿和5.71亿,占营业收入的比重分别为 326%、173%和 186%。

人工智能语音语言行业,为典型的技术密集型行业,需要大量烧钱做研发。思必驰的费用开支中,研发投入也是最多的,报告期内的研发费用为1.98亿、2.04亿、2.87亿,占营收比重分别为173%、86%、93%。

另外,思必驰的研发费用率高于同行业可比公司平均水平,公司称主要系公司在人工智能前沿技术领域研发投入较大,同时作为技术创新驱动型企业,公司业务规模尚处于快速扩张期,研发投入持续增长所致。

招股书显示:截至 2021 年底,思必驰获得授权专利 360 项,软著 253 项,累计参与制定了 44 项国家级/行业级/团体级标准。

但思必驰也提到,人工智能语音语言技术快速发展,技术与产品性能不断升级迭代。如果未来公司在研发方向上未能做出正确判断,在研发过程中存在关键技术未能突破、新产品研发失败或者入市场的新产品无法如期为公司带来预期收益等情况,公司的经营业绩或将受到不利影响。

重要股东IPO前退出带走业务

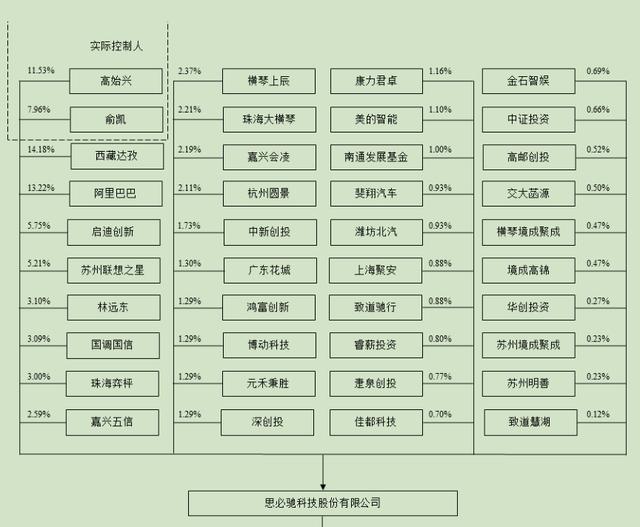

招股书显示:思必驰的股权高度分期,公司没有控股股东,持股比例最高的是西藏达孜,占股14%。

实际控制人为创始人高始兴和俞凯,两人分别直接持股思必驰11.53%、7.96%。此外,高始兴、俞凯、林远东和达孜积慧已签订一致行动协议,为一致行动人。林远东和达孜积慧分别持股3.10%、14.18%的股份。

思必驰早期在成长过程中,是资本的宠儿。IPO前,思必驰共完成总额超10亿元融资,其中包括阿里巴巴、富士康、美的集团、北汽产业投资、中信证券等企业和投资机构。

从其披露的融资历程来看,在IPO之前,总共完成了七轮融资,其中数额较大的三次融资为:2016年10月,阿里巴巴领投的价值2亿元C轮投资;2018年5月,元禾原点,富士康,联发科MTK,深创投和中民投资本联合投资5亿元的D轮战略融资;2020年4月,由和利资本,金石投资,苏州明善,北汽产业投资领投的E轮融资,价值约为4.1亿元。

2021年之后,资本对思必驰的“盛宠”渐迟,几乎再没有外部机构投资,与之相反的,已投资的企业还在不断减持。思必驰的明星股东中,阿里于2020年两次减持思必驰,联想则在2018年、2020年4月、2020年10月三度减持思必驰。

2020 年两次减持之后,思必驰的大客户名单再也不见阿里系公司了。背后原因,或许与阿里云自身的智能语义业务与思必驰存在冲突有关,两者最终分手。

阿里等股东减持此前遭上交所问询,思必驰在回复函中解释称,阿里、联想两个大股东多次坚持减持的原因均为获取财务性收益,通过减持一定比例的思必驰股权获得投资收益,减持前后对公司业务、技术路线无重大变化。

值得关注的是,思必驰在人工智能行业多年,却没有相对稳定的大客户。2019-2021年,前五大客户收入占比分别为 29.15%、26.86%、18.72%,客户集中度不高,前五名客户波动较大。尤其是阿里2020年减持思必驰后,浙江天猫技术有限公司也在前五大名单中消失了。

从招股书来看,目前思必驰的前五大客户不仅分散且变动较为频繁。招股书显示:2019年-2021年,除了对OPPO广东移动通信有限公司的销售金额较为稳定之外,思必驰的其他大客户在三年间均有所不同,尤其是第一、第二大客户,在三年中均只出现过一次。

根据IDC公布的《中国人工智能软件及应用市场半年度研究报告-2021H2》显示,思必驰在当前人工智能语音语义市场竞争格局中市场份额相对较小。位于行业前三的分别是语音龙头科大讯飞、云巨头厂商阿里云与百度智能云,它们占据了超过行业四分之一的市场份额,而思必驰、小i机器人、拓尔思三家公司合计的市场份额在10%左右。

思必驰相当于在语音赛道遭各大巨头的夹击。其招股书也提到,在智能语音语言领域,国内主要企业除思必驰外还包括科大讯飞、云知声等。此外,百度等互联网企业也纷纷涉足人工智能行业,形成百花齐放的局面。在人工智能芯片领域,亦有寒武纪等重要参与方。此外,公司还可能面临来自全球科技公司的潜在竞争。

本次IPO,思必驰拟将募集资金主要投向全链路对话式 AI 平台建设及行业应用解决方案项目、面向物联网的智能终端建设项目、研发中心建设项目和补充流动资金。

思必驰表示,本次募投项目紧密围绕公司主营业务及公司未来发展规划开展,有利于进一步推进产品迭代和技术创新,扩大公司主营业务规模,进而全面提升企业核心竞争力和市场占有率。

对于思必驰IPO情况,我们将进一步关注。