第一批18A药企的“褪新时刻”

导读:按照IPO时间划分,2020年和2021年是18A企业上市巅峰期,分别有14家和20家企业上市,而在2022年之后,18A企业融资热度明显骤降。因此,中国18A企业大致可以分为景气期(2022年之前)和冷静期(2022年之后),而那些在景气期上市的18A企业们也被我们定义为“第一批18A企业”。

文 | 医曜

伴随港股18A政策的推出,医药公司迎来了一波波澜壮阔的上市潮。过去五年间,共有60家创新型药企上市,其中不乏百济神州这样引领行业的龙头公司。

(注:“18A”是指2018年4月,香港联合交易所开启了25年来最大的上市制度改革——在主板上市规则中新增第18A章《生物科技公司》,允许未有收入、未有利润的生物科技公司提交上市申请。)

按照IPO时间划分,2020年和2021年是18A企业上市巅峰期,分别有14家和20家企业上市,而在2022年之后,18A企业融资热度明显骤降。因此,中国18A企业大致可以分为景气期(2022年之前)和冷静期(2022年之后),而那些在景气期上市的18A企业们也被我们定义为“第一批18A企业”。

图:港股18A企业IPO数量,来源:锦缎研究院

时至今日,即使是第一批18A企业中最年轻的圣诺医药也上市超过30个月,可以说它们已经是时候摆脱稚嫩,走向成熟。但不巧的是,目前港股市场极度低迷,18A企业们也遭到了不同程度的估值回落,在这样的极端市场中,第一批18A企业有着怎样的表现呢?这其中又蕴含怎样的启示呢?

01 头部公司的答卷

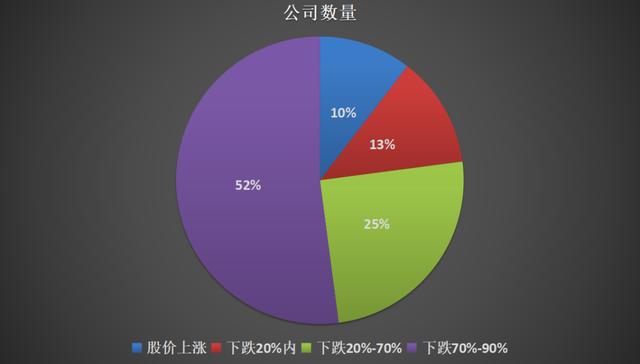

第一批18A企业完美地向投资者揭示了创新产业投资中的风险。与发行价对比,目前(股价取7月17日收盘)仅有10%的公司出现股价上涨,其他公司均不同程度的发生股价下跌,甚至超过一半的公司股价跌幅在70%以上。

图:第一批18A公司股价涨幅,来源:锦缎研究院

第一批18A公司的股价涨幅中位数更是达到惊人的-71.8%,这是一个极为可怕的数字,它意味着如果投资者有幸参与第一批18A公司打新,并长期持有至今,那么破发只是一件很正常的事情,甚至有一半以上的概率亏损超过七成,。

之所以出现如此离谱的数据,一方面是因为之前港股18A泡沫太大,另一方面则是如今港股投资者早已噤若寒蝉。其实,无论是之前的疯狂泡沫,还是如今的悲观预期,都是一种非理性的市场。第一批18A药企肯定没有那么好,但其实也没有那么坏,这种资本市场冷热的切换是一件正常的事情,同时也孕育了无限投资机会。

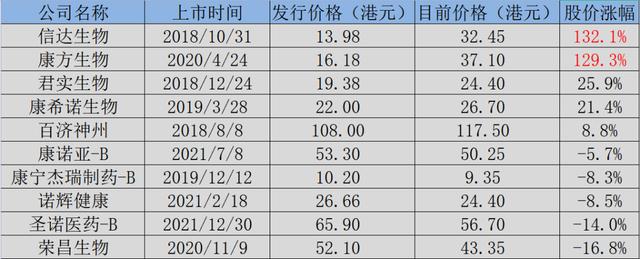

即使是在如此寒冷的市场中,第一批18A企业中依然出现两家涨幅超过100%的公司,分别为信达生物的132.1%和康方生物的129.3%。此外,君实生物、康希诺生物、百济神州也均出现不同程度的股价上涨。

图:股价表现较好的前十家公司,来源:锦缎研究院

纵观较发行价出现上涨的这些公司,均是已经得到市场认可的企业。百济神州、信达生物、君实生物是国内PD-1抑制剂龙头,它们已经向市场证明了自身的价值;康方生物连续实现双抗药物的突破,同样成为目前市场中炙手可热的新星;康希诺生物则是在之前疫情中有不俗表现,得到了一批坚定的长期投资者。

除上述5家公司外,康诺亚-B、康宁杰瑞制药-B、诺辉健康、圣诺医药-B、荣昌生物虽然股价出现下跌,但跌幅均在20%以内,它们的股价表现已经足够在第一批18A企业中领跑。

整体来看,这10家股价表现给力的公司均已经向市场交出了一份及格的答卷,如百济神州、君实生物、信达生物、康希诺生物、康宁杰瑞、诺辉生物已经证明自身的经营能力,率先脱掉“B”的帽子。虽然康诺亚-B、康宁杰瑞制药-B的答卷并不完美,出现管线延期的情况,但市场依然肯定了它们过去几年所做的努力。

曾几何时,18A被视为“梦想”之地,只要老板敢想,就能获得好的股价。当不少投资者沉浸在“梦想”的海洋中时,一批18A企业却用实际行动告诉投资者,脚踏实地的干才是决定股价长期走势的唯一驱动力。

02 当“画饼”逐渐失效

对于专注于创新型业务的18A企业而言,“画饼”是它们必须具备的能力,因为管理层需要让投资者看到公司的价值。如果“画饼”得当,那么它就是一副壮阔的战略“蓝图”,但如果“画饼”失效,迎接公司的就只会是投资者的倒戈相向。

在我们的统计中,共有15家公司的股价较发行价出现80%以上的跌幅,堃博医疗-B、嘉和生物-B、三叶草生物-B、德琪医药-B四家公司的股价跌幅甚至超过了90%以上。到底是何原因造成这些18A公司股价暴跌的呢?其实主要有赛道预期、管线预期两方面原因。

图:股价跌幅超80%的第一批18A公司,来源:锦缎研究院

(1)赛道预期破灭

投资讲究长坡厚雪,这揭示了一条优秀赛道的重要性。对于创新型业务为主的18A公司而言,赛道的景气程度更是尤为重要。即使一家公司有着优秀的投资者与管理层,但却处于一个暗淡的赛道中,那么它也并非一个优秀的投资标的。心通医疗-B、药明巨诺-B和鹰瞳科技-B等就是赛道预期破灭的典型案例。

心通医疗-B身处心脏主动脉瓣这一高端赛道,通过微创手术的方式治疗患者的心脏疾病,使得这个赛道看上去十分“高精尖”。然而,就是这样一个“高精尖”赛道中,却在短短两年时间内涌现了启明医疗-B、心通医疗-B、沛嘉医疗-B这三家公司。这本该是一个可以吃到国产替代红利的蓝海赛道,却因为激烈的竞争而生生变成一个红海搏杀的战场。

心脏瓣膜本就售价高昂,而微创手术仍属于高端产品,多用于老年患者和高端市场,因此整个市场的天花板其实并不高。再加上各家产品差异性有限,并不能形成强大的竞争护城河,因此在三家公司的激励竞争下,这条曾经“高大上”的赛道正陷于持续内卷之中。

同样被赛道所累的还有药明巨诺-B。作为国内第二款获批的CAR-T产品,药明巨诺的倍诺达一度备受期待,然而129万的天价最终让这款产品的商业化举步维艰。CAR-T疗法固然是一项潜力很大的产品,但即使在美国也并不是普通人能轻易负担的。

理想与现实的巨大差异,导致CAR-T疗法在国内进展并不如意,也降低了市场对于药明巨诺的预期,就连药明系也在2021年通过配售的方式大幅减持了公司股份。

(2)管线预期破灭

对于处于商业化前期的18A公司而言,核心管线的预期至关重要,因为它决定公司未来能到达怎样的高度。正是基于当初较高的管线预期,因此第一批18A公司才能在商业化前期就获得不错的估值。但这种预期是会随着时间变化的,如果核心管线没有达到之前的预期,那么显然公司也将失去投资者的青睐。嘉和生物-B、德琪医药-B、歌礼药业-B等就是这一类型的代表。

嘉和生物-B于2020年10月上市,背靠泰格医药、高瓴资本等明星投资者人,获得了市场的广泛关注。当时嘉和生物-B进度最快的产品为PD-1抑制剂杰洛利单抗,这是全球首个外周T细胞淋巴瘤适应症获PD-1产品,并获得优先审评。

那个时候国内PD-1市场还不算内卷,除“四小龙”外再无其他产品上市,因此嘉和生物-B凭借PD-1产品拉高了市场的预期。然而,这款PD-1产品却始终无法上市,最终在今年6月被公司放弃。在没有PD-1抑制剂这块“金字招牌”后,嘉和生物-B自然也难以再回到以前的高预期了。

图:嘉和生物IPO时在研管线,来源:招股书

与嘉和生物-B处境类似的还有德琪医药-B,虽然它的核心产品希维奥已经成功商业化,但却并没有达到市场之前的预期。

希维奥是一款基于冷门机制XPO1的SINE化合物药物,全球聚焦这一领域的药企并不多,美国Karyopharm公司在XPO1靶点拥有绝对的竞争力,而德琪医药的核心技术也正是从Karyopharm授权引进。尽管希维奥已经在全球多个国家上市,但其2022年却仅收获了1.6亿元的营收,这不仅让市场对XPO1药物的前景产生质疑。

德琪医药始终强调公司管线的差异化,但却从未印证XPO1靶点有怎样的市场前景,这或许是最让投资者失望的地方。

03 18A公司的“褪新时刻”

进入股市的投资者,无一例外都是逐利的,他们追求的是能够带来财富效应的优质标的。

伴随第一批18A公司股价走势的分化,18A这个标签俨然到了“褪新时刻”。18A公司最值钱的是预期,但它们却不能依靠预期过一辈子,想要真正的获得市场的认可,18A公司必须学会从梦想照进现实。

前沿的靶点也好,领先的技术也罢,这些技术层面的优势如果无法落到商业化层面,那么投资者是不会为了“梦想”而买单的。18A公司想要征服投资者很简单,那就是时刻向投资者证明它们有将预期变为业绩的能力。

在这些股价惨淡的第一批18A公司中,必定有专注前沿技术而被市场低估的,而之所以遭到低估归根到底还是因为自身没有很好的向投资者讲清楚“商业模式”。研发固然是18A公司最重要的东西,但将产品最终卖出去,并让投资者坚信这么做是可持续的也同样重要。

概括而论,第一批18A公司们不应该再将自己定义为“唯创新论”的产业公司,而是应该更多的思考如何形成稳健的产企业现金流。卖产品也好,卖服务也罢,如何将自己的生意做大,并且建立护城河,这才是投资者最关心的问题。

18A不应该成为企业的保护色,管理层也切勿停留在教条思想中。故事只是一个故事,而生意就是一桩生意,一则故事可能短时间内被当做生意卖出去,但长期而言没有人会一直为了故事而买单。