回复上交所23项问题,华龙证券IPO迎来重要考验?

导读:华龙证券近日回复了上交所对该公司IPO申请文件问询函,上交所提出的23项问题涉及行政处罚、风险控制、各项主营业务等。

《投资时报》研究员 田文会

启动上市工作逾五年的华龙证券股份有限公司(下称华龙证券)近日回复了上交所对该公司IPO的问询函,上市进程跨越全面注册制改革实施前后的华龙证券也迎来了该公司上市路途中的关键环节。

7月10日,上交所披露《关于华龙证券股份有限公司首次公开发行股票并在沪市主板上市申请文件的审核问询函之回复报告》(下称《回复报告》)。据《回复报告》,上交所于 2023 年3月30日出具了《关于华龙证券股份有限公司首次公开发行股票并在沪市主板上市申请文件的审核问询函》(下称《问询函》)。

《问询函》涉及23个方面的问题,包括行政处罚及风险控制、诉讼仲裁 、股东、经纪业务、资产管理业务、自营业务、投资银行业务、资产减值等。

其中,对于华龙证券因蓝山科技股份有限公司(下称蓝山科技)保荐业务中违规被中国证监会处罚所带来的相关问题,华龙证券在《回复报告》称,蓝山科技保荐中的违法行为不属于重大违法行为,不会对此次发行上市构成实质障碍。不过,该公司也表示,蓝山科技部分股东提起的证券虚假陈述责任诉讼尚未了结,若未来法院判决华龙证券需承担赔偿责任,可能会对公司期后利润产生影响。华龙证券对该诉讼尚未计提预计负债。

《投资时报》就上述行政处罚、风险控制、经纪和自营业务等相关问题向华龙证券发送了沟通函,截至发稿尚未收到回复。

蓝山科技相关诉讼未计提预计负债

风险相关因素是上交所关注的重点。

据《回复报告》,上交所问询了关于行政处罚、风险控制、诉讼仲裁等多方面问题。

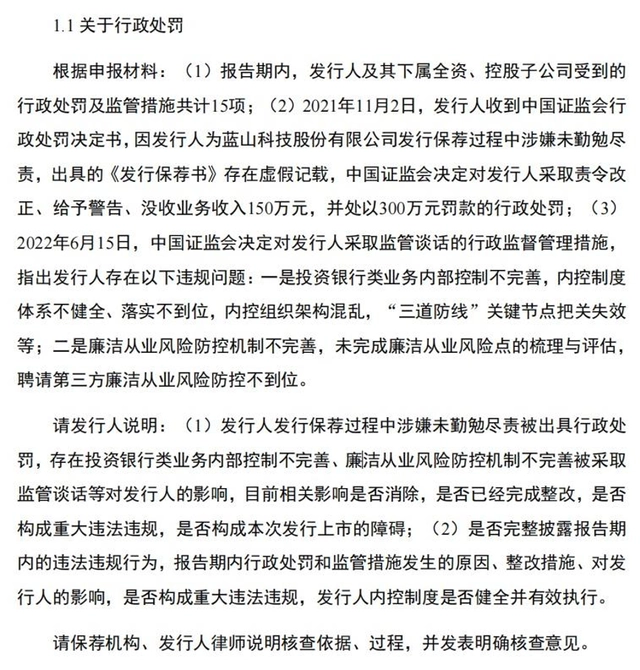

证监会官网信息显示,2021年11月2日,中国证监会决定对华龙证券责令改正,给予警告,没收业务收入150万元,并处以300万元罚款。原因为华龙证券在为蓝山科技申请公开发行股票并在精选层挂牌事项提供保荐服务的过程中未勤勉尽责,出具的《发行保荐书》存在虚假记载。

上交所要求华龙证券说明:该公司在发行保荐过程中涉嫌未勤勉尽责被出具行政处罚等对公司的影响,是否构成重大违法违规,是否构成此次发行上市的障碍。

华龙证券回复称,蓝山科技保荐过程中违法行为未被认定为属于情节严重的行为,且该公司已经缴纳了罚款,采取了整改措施。前述行为不属于重大违法行为,不会对此次发行上市构成实质障碍。

不过华龙证券也表示,蓝山科技相关诉讼尚未了结。蓝山科技部分股东向北京金融法院提起证券虚假陈述责任诉讼,截至2022年年末相关案件尚未开庭审理。未来如法院判决华龙证券需对蓝山科技股东承担赔偿责任,可能会对华龙证券期后利润产生影响。

华龙证券2022年年报显示,截至2022年末,北京金融法院共送达至华龙证券蓝山科技虚假陈述案件为33件,原告要求华龙证券为其损失承担连带责任,标的金额累计为1152.61万元。华龙证券未计提预计负债。

华龙证券在《回复报告》中称,未计提预计负债的原因包括蓝山科技案件目前尚未开庭审理,也未组织证据交换等。

实际上,华龙证券涉及的诉讼不止上述一宗。

据《回复报告》,截至2022年12月31日,华龙证券标的金额500万元以上的未决诉讼或仲裁事项包括15宗,其中,华龙证券或其控股子公司作为原告(或公诉)的有12宗,涉及金额为约26.76亿元。部分诉讼或仲裁由华龙证券代资管计划进行。

上交所要求华龙证券说明:关于部分诉讼、纠纷事项未计提预计负债、无需计提减值准备、较少计提减值的合理性等。

华龙证券回复称,该公司风险事件主要涉及股票质押式回购业务、子公司华龙期货的资产管理业务等。按业务违约时点统计,华龙证券主要风险事件集中于2017年至2019年期间,上述年度内国内资本市场信用风险事件相对高发。截至报告期末,华龙证券对上述纠纷或诉讼事件均已合理、充分计提减值。

华龙证券2022年年报显示,当期末,该公司预计负债为0。2022年,华龙证券信用减值损失为766.3万元,上年为-2304.96万元。

上交所还专门针对风险控制进行了问询。

上交所要求华龙证券说明:该公司及各类业务需要满足的监管指标情况;持有债券的违约情况及影响,是否可能受到处罚;风险控制机制是否健全并有效运行等。

据《回复报告》,2021年和2022年,华龙证券存在以自有资金参与单个集合资产管理计划的份额占该计划总份额超过20%的情况。

而且,按监管指标,资产管理计划投资于非标准化债权类资产的资金不得超过管理的全部资产管理计划净资产的35%,但华龙证券这一比例在2020年—2022年分别为93.13%、76.87%、41.92%。

华龙证券回复称,已通过不断压降非标资产规模、加快质押股票的处置、持续推动自然到期产品整改等方式持续推动产品的规范整改,该公司报告期内未因前述事项受到行政处罚、监管措施或纪律处分,且报告期内该公司制定了资产管理业务整改计划。

据《回复报告》,截至报告期末,华龙证券持有的4只债券发生违约,合计规模5.85亿元。

华龙证券已就上述违约债券提起诉讼。华龙证券还对华阳债本金及利息累计计提减值4.97亿元,主要计提减值年份集中在2018-2020年。

华龙证券回复称,上述债券违约事项不会对该公司的持续经营产生重大影响。

业绩波动较大

业绩表现也是上交所关注的重点之一。近三年,华龙证券业绩波动较大。

华龙证券2022年年报显示,2020年—2022年,该公司净利润分别为4.86亿元、7.3亿元、4.22亿元,其中2021年和2022年净利润同比增速分别为50.13%、-42.19%。该公司2021年和2022年营收同比增速分别为-1.12%、-28.75%。

营业收入中,据《回复报告》,2020年—2022年,华龙证券经纪业务收入同比增速分别为37.05%、6.14%、-15.94%。

上交所要求华龙证券说明报告期内经纪业务收入波动是否与市场交易行情变动保持一致。同时,还要求说明报告期内佣金率高于行业佣金率均值的原因,经纪业务净佣金率未来是否存在大幅下滑的可能。

华龙证券回复称,该公司报告期内证券经纪业务收入波动与市场交易行情变动保持一致。

关于佣金率,华龙证券称,该公司证券交易平均佣金率高于行业平均水平的主要原因为该公司深耕甘肃本地业务多年,历史沉淀忠实个人客户数量较多,且个人客户交易活跃,交易额占比较高,同时上述客户佣金率敏感度较低,净佣金率相对较高。

华龙证券也坦承证券行业平均佣金费率呈下降趋势且未来仍将持续。受市场性因素及区域性因素影响,该公司证券经纪业务净佣金率水平存在一定波动风险。

投资银行业务方面,上交所重点关注了与行业比较及蓝山科技事项的影响等方面。

华龙证券回复称,2021年11月2日,中国证监会就蓝山科技事项出具《行政处罚决定书》,2022年度该公司投行股权类项目立项18个,较2021年度无明显变化。由于国内投行业务竞争激烈,头部效应明显,在蓝山科技事项发生前后,该公司投行业务单数较少,开展情况维持相对稳定的水平,蓝山科技事项对该公司投资银行业务获取的不利影响较为有限。

具体来看各年数据,2018年至2022年,华龙证券投行股权类项目立项个数分别为14个、22个、34个、16个、18个。《投资时报》研究员注意到,2021年和2022年,华龙证券投行股权类项目立项个数相较2020年降幅较大。

华龙证券自营业务方面,最引人关注的则是该项收入在2022年剧烈下滑。

据《回复报告》,2020年—2022年,该公司自营业务分部收入同比增速分别为-4.8%、11.9%、-84.92%。

上交所要求华龙证券说明:自营业务收入波动的原因及合理性,2022年自营业务收入大幅下滑的原因等。

华龙证券回复称,2022年度,该公司自营业务收入同比大幅减少,主要是由于当年受多重不确定因素影响,证券市场大幅波动,证券行业自营收益同比大幅下滑。且相比业务结构更为均衡的头部券商,中小券商业绩波动更为明显。

上交所对华龙证券行政处罚方面的问询内容

资料来源:华龙证券对上交所问询函的回复