日日煮赴美上市:优势尽失、亏损无解 债台高筑仍烧钱收购

导读:日日煮的上市之路,可谓一波三折。

作者:新消费主张/shu

日日煮的上市之路,可谓一波三折。

以美食自媒体发家,后转型为速食、快速烹饪食品的美食生活方式品牌日日煮食品集团(下文简称:日日煮),近日以DDC Enterprise Limited之名正式向美国证券交易委员会SEC递交F-1招股说明书。公司计划通过在纽交所挂牌上市,最少筹集4000万美元资金,由招银国际、The Benchmark Company、国泰君安国际、艾德证券以及老虎证券共同担任承销商。

这并非日日煮首次冲击资本市场。

早在2020年,公司便传出要在港交所上市的消息,但很快不了了之。2021年8月,日日煮再次宣布与特殊目的收购公司(SPAC)Ace Global Business Acquisition Limited签署合并协议,以“DDC”为新股代号于纳斯达克上市。根据彼时协议,若没有股东赎回,合并后的新公司于成交时预估价值约为3.77亿美元。

不过,随着SPAC在美股市场趋冷、监管趋严,僵持一年未果的日日煮最终决定放弃该计划,改道首次公开发行IPO方式继续推进上市进程。

营收显颓势、变现不顺利 4年连亏超8.5亿

外部投资环境变幻莫测,日日煮的内部也透露出一股急迫感。

据招股书数据披露,2020-2022年,日日煮的总营收分别为1.69亿元、2.02亿元、1.80亿元。2022年公司收入同比下滑12.20%,2023年第一季度才小幅回升至约4300万元。经营活动产生的现金流一直为负值,第一季度净流出额同比扩大31.63%。

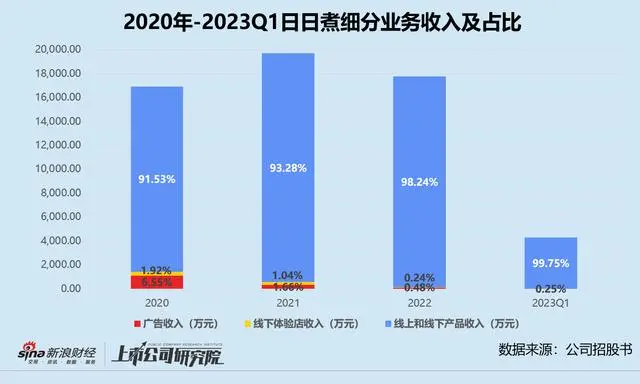

从细分业务来看,日日煮将公司描绘为一个涵盖内容营销、投放渠道、产品、品牌为一体的生态体系。然而在报告期内,内容营销和投放渠道带来的广告收入由2020年的1107.66万元缩减至2022年的87.06万元。2023年第一季度进一步萎缩至10.61万元,同比下降26.27%。

广告收入低迷折射的是流量缺失。据不完全统计,日日煮在小红书和哔哩哔哩的粉丝数量分别为8.8万、2.2万,视频累计获赞量分别为22.6万、16万,与定位类似的“日食记”和“曼食慢语”等美食自媒体远不在一个量级。更为令人担忧的是,粉丝还在不断地流失。截至发稿日,日日煮在抖音平台共有60.1万粉丝,短短1个月内就有近3000人取消关注,而2020年日日煮的同平台粉丝量有71万。

线上内容缺乏吸引力,自然难担起向线下引流的重任。招股书显示,日日煮的线下体验店收入从2020年的323.45万元锐减至2022年的42.81万元,2023年第一季度该项业务径直清零。据公开报道显示,2017年日日煮斥资近百万元,在上海K11开设了首家美食体验馆,并迅速进驻武汉、广州等城市。但重资产投入始终收效甚微,叠加疫情反复等不利因素影响,2022年公司宣布永久关闭所有体验店。

至此,产品销售成为日日煮收入的唯一支柱。2020-2022年,线上和线下的产品销售收入合计占总营收比例保持在90%以上。2023年第一季度,该比例增长至99.75%。换而言之,日日煮就是一家研发、生产和销售预制方便食品的企业。

那么作为一个消费品牌,日日煮的具体表现如何?答案是不甚乐观。

就销售渠道而言,2022年公司线上产品销售仅实现6701.66万元收入,与2021年相比直接腰斩。2023年第一季度业务收入降至730.54万元,不足2022年同期的四分之一。天猫的daydaycook旗舰店显示,销量排名第一的日日煮海鲜捞饭月销只有32单。相较之下,李子柒的螺蛳粉月销超2万单,日食记的单品月均销量至少也在百单级别。

就产品层面而言,公司自有品牌的即食类(RTE)和即热类(RTH)产品都明显出现“卖不动”的尴尬情况。其中,RTH产品收入2022年同比大幅缩水超7成,2023年第一季度更是“断崖式”下跌93.67%。为第三方品牌代销反客为主成为了日日煮的收入“主力军”,2023年第一季度第三方品牌产品销售为总营收贡献比例高达65%。

按照日日煮设想的商业模式,公司凭借优质美食内容吸引聚集流量,再通过线下体验店和电商平台及零售渠道销售预制产品,最终实现内容变现闭环的同时打造品牌。但现实总是骨感,就日日煮目前的经营状况来看,内容、流量、渠道、产品均不占优,为第三方品牌“做嫁衣”壁垒不高,整体自造血能力堪忧。

结合多版招股书数据来看,2019-2022年,日日煮净亏损分别为1.58亿元、1.14亿元、4.59亿元、1.22亿元,4年累计亏损8.53亿元。2023年第一季度日日煮的净亏损约为101.29万元,虽然同比有所收窄,但仍未彻底摆脱亏损阴影。

靠收购难抢市场 资产负债率近150%

尽管主营业务疲软、持续亏损不止,日日煮却依然坚信收购策略能助其找到第二增长曲线。

据招股书显示,2019年日日煮收购了福建晋江云贸电子商务有限公司60%股权,用于展开电商业务。2021年,公司先后将自热及快餐食品“猛味”和即食类风味鱼糜零食“渔家翁”两个品牌纳入麾下,还斥资3500万美元收购了一家生产墨西哥玉米饼的工厂。

进入2022年后,日日煮的收购动作愈加频繁,触角深入海外市场。位于美国旧金山的东南亚面食品牌Nona Lim,被日日煮以197.75万美元现金和131.84万美元等值股票顺利拿下,该笔交易将在2023年第三季度完成。

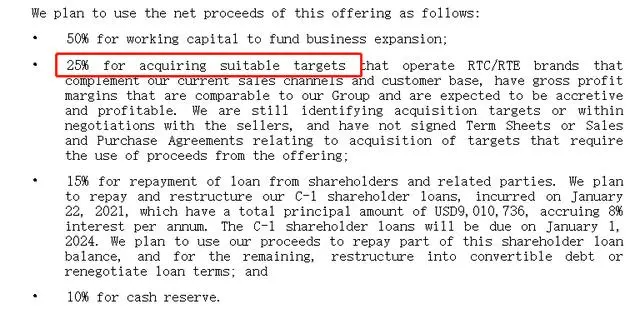

若此番成功上市,日日煮表示将把募集资金中的25%用于收购经营RTC/RTE的合适标的项目。公司未来的发展目标包括多品牌策略和拓展海外市场,而收购是实现增长的重要路径。

来源:公司招股书

但频繁的收购似乎没能挽回江河日下的营收,也没能解决亏损难题,反而令公司的资金链十分吃紧。

2023年第一季度,日日煮的现金及现金等价物只有约1810万元,短期银行借款高达5829.90万元。此外,公司向C-1轮投资方股东借款将于2024年1月1日到期,摊余成本合计9434.75万元。报告期内,日日煮的资产负债率已达到149.70%,较2022年同期提升近3个百分点。流动比率约为0.50倍,速动比率约0.48倍,全都远低于安全值。

艾媒咨询近期发布的一份报告预测,2026年中国预制菜市场规模有望突破万亿,C端规模占比将超过30%。看起来前景广阔,但面向消费者的预制菜赛道早已是一片红海。

以位处产业链中游的五类主要玩家为例,安井、三全等速冻食品企业和龙大美食、金字火腿等上游原料供应商深耕食材原料、工厂生产和冷链运输环节多年,在控制成本和品质方面更有竞争力。海底捞、西贝等餐饮企业和盒马、叮咚等零售企业则掌握品牌和下游渠道,也更容易打造出爆款吸引消费者。

激烈竞争之下,供应链、生产、渠道等各项环节都不出众的日日煮,在国内市场很难挤上牌桌;靠收购打开的海外市场,需要大量资金和人力精心运营维护,而公司的资金链已不堪重负。如何说服投资者为其不再漂亮的商业故事买单,是日日煮眼前亟待解决的难题。