超七倍激进收购被叫停!上市公司倔强“二闯关”:继续推进

导读:重组遭遇监管叫停后,上市公司一般会就此作罢,不过有家公司则展现了罕见的“倔强”。

记者 文夕

重组遭遇监管叫停后,上市公司一般会就此作罢,不过有家公司则展现了罕见的“倔强”。

一项运作超过1年的重组被深交所否决后,心有不甘的大地海洋在6月25日公告宣布仍将继续推进该项收购,而这距离深交所否决仅仅过了十天时间。

至于被否原因,监管层主要关注到两方面,首先是超过700%的高溢价对价,其次是这是一笔关联收购,被收购标的实际上为大地海洋实控人及关联方所控制,一旦收购完成,大部分高价收购的款项将流入实控人口袋。

此次大地海洋宣布再度重启收购,不难看出该公司对这一标的显得相当执着,而这一收购案未来走向也值得关注。

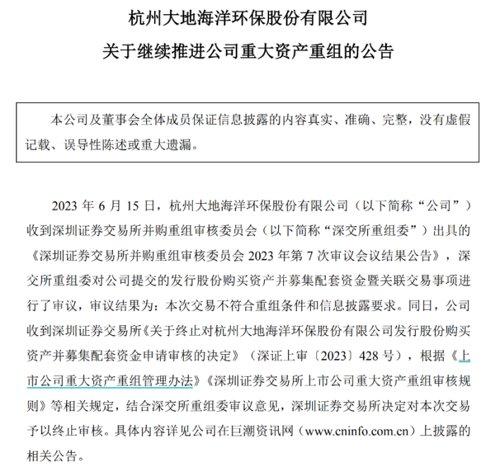

重新提交深交所审核

大地海洋此前提交拟通过发行股份的方式购买浙江虎哥环境有限公司(虎哥环境)100%股权;同时,拟向不超过35名特定对象发行股份募集配套资金。在6月15日晚间,深交所重组委对此重组案进行了审议,审议结果为:交易不符合重组条件和信息披露要求,并予以终止审核。

这也令该交易大有戛然而止之势。次日二级市场出现“踩踏”,大地海洋股价应声跌停。而后市场恐慌情绪继续蔓延,在6月19日,大地海洋仍大幅低开近10%。

一般而言,重组收购一旦被监管层叫停,意味着存在一定“硬伤”,后期一般就此作罢。不过,在短短十天后,大地海洋展现了自身的“倔强”。

根据其25日晚间的公告显示,该公司称,鉴于收购虎哥环境符合公司战略发展方向,有利于公司延展产业链和完善体系布局,有利于公司减少关联交易,有利于提高公司的资产质量、改善财务状况、增强持续盈利能力,符合公司和全体股东的利益。经审慎研究,公司董事会决定继续推进该重大资产重组。

该公司称,将根据深交所重组委审核意见并结合公司实际情况,协调各方及中介机构,进一步修改、补充和完善收购标的公司的方案及相关申请材料,待相关工作完成后重新提交深交所审核。

很显然,大地海洋并不甘心,计划将此收购案进行二度闯关。

实控人及关联方成“大赢家”?

大地海洋在这一重组收购案上花费不少时间。

2021年9月28日,大地海洋通过IPO登陆A股市场。刚过3个多月,在2022年1月9日晚间,该公司发布因筹划重大资产重组停牌公告。而在去年8月16日,大地海洋进一步披露重组草案,披露了关于交易的更多细节。

在一年多时间内,大地海洋甚至历经了三轮问询,对重组草案进行了多次调整、优化。根据方案,大地海洋计划以发行股份的方式向唐伟忠、九寅合伙、张杰来和唐宇阳购买其合计持有的虎哥环境93.50%的股权。同时,以发行股份及支付现金的方式向蓝贝星悦、金晓铮、城田创业和城卓创业购买其合计持有的虎哥环境6.50%股权。

由于交易对方唐伟忠、张杰来夫妇为上市公司控股股东、实际控制人,唐宇阳为唐伟忠、张杰来夫妇之女,为上市公司实际控制人之一致行动人,九寅合伙则为唐伟忠、张杰来夫妇控制的企业,为上市公司关联法人,所以该交易构成关联交易。而蓝贝星悦股东蓝山投资有限公司副总裁张杨慕为上市公司现任监事。

也就是说,虎哥环境与大地海洋有着密切的关联关系。至于交易作价,虎哥环境采用收益法评估作价,截至评估基准日2022年4月30日,其净资产仅为1.07亿,而交易价款9.1亿较这一数据溢价743.13%。如果此次交易完成,9.1亿元中的绝大部分款项将进入关联方、尤其是实控人口袋。

公允性、合规性受关注

实际上,面对如此激进的关联收购,深交所也予以了高度关注。

2022年8月30日、2022年9月19日交易所连续两次向大地海洋下发关注函,要求说明溢价收购和关联收购的合理性,几轮问询和回复下来,虽然深交所在2022年11月21日受理公司的申请文件,但今年2月28日因文件记载的财务资料过期而被交易所中止,4月11日公司完成财务资料的更新并申请恢复审核。

而在6月15日重组委会议现场,大地海洋主要被问到两个问题。

一是关于资产定价公允性。重组委指出,根据申报材料,标的资产采用收益法评估作价,以2022年4月30日和12月31日为评估基准日,增值率分别为743.13%和508.64%。评估预测服务合同到期后均能如期续约,且服务单价基本保持稳定。报告期内,杭州市余杭区(含临平区)、湖州市安吉县新签订合同的服务价格较先前有较大幅度下降。

重组委要求大地海洋说明,预测标的资产现有服务合同均能如期续约、垃圾回收服务单价保持稳定的依据,标的资产评估参数取值与盈利预测的合理性,资产定价是否公允,高溢价收购的必要性。

二是关于信息披露合规性。重组委指出,根据申报材料,大地海洋未及时披露标的资产报告期内存在资金占用、第三方代收货款、转贷等情形。重组委要求公司说明是否存在其他应披露未披露事项,相关信息披露是否及时、真实、准确、完整。

截至目前,大地海洋并未披露就上述问题的作答情况。

上市后业绩下滑

对于此次收购,大地海洋的确也寄予厚望。大地海洋方面此前称,其主要从事危险废物的资源化利用、危险废物的无害化处置与电子废物的拆解处理业务,在废弃资源综合利用行业深耕多年,是“无废城市”的先行者和探路者。而虎哥环境,将互联网、物联网、大数据等技术与居民生活垃圾分类回收相结合,建立了“前端收集一站式,循环利用一条链,智慧监管一张网”的“互联网+”生活垃圾分类回收体系。

大地海洋称,通过本次交易,公司可以迅速切入居民生活垃圾分类回收和资源化利用这一快速增长的蓝海市场,产业布局将更加完善。

公司方面还表示,虎哥环境业绩增长迅速,盈利能力良好,现金流量稳定。本次交易完成后,公司资产规模、净资产规模、收入规模、利润水平将有所增加,居民生活垃圾分类回收和资源化利用业务将成为公司新的业务增长点。

2020年至2022年,虎哥环境营收分别为2.64亿元、3.65亿元、4.31亿元,净利润为0.42亿元、0.33亿元、0.72亿元,扣非净利润分别为0.38亿元、0.69亿元、0.72亿元。

不过,大地海洋急于收购或与其面临的经营压力有关。根据其上市后首份年报显示,2021年公司营收5.27亿元,同比增长10.32%;归母净利润0.52亿元,同比减少34.82%。而在2022年,大地海洋实现的营收为8亿元,同比增长51.67%,净利润为0.55亿元,同比增长7.09%。

上述数据显示,2018年至2022年,公司营业收入累计增长约1.44倍,净利润波动明显,2022年的净利润较2018年,不仅没有增长,反而减少约0.10亿元。此外,2018年至2022年,大地海洋的扣非净利润分别为0.61亿元、0.57亿元、0.64亿元、0.49亿元、0.45亿元,也有着明显波动。