中信银行遇“中年”烦恼!零售业务拖“后腿”,信用卡不良率再升

导读:资产规模突破9万亿大关的中信银行(601998.SH;0998.HK),交出了一份增利不增收的“成绩单”。

根据财报披露,2023年,中信银行实现营业收入2058.96亿元,同比下降2.6%;实现归属于股东的净利润670.16亿元,比上年增长7.91%。

“经过三年努力,我们已经从发展修复期,走过能力构建期,进入稳定发展期”。曾在2023年4月由行长升任董事长的方合英在3月22日业绩发布会上作出上述表述。

方合英担任行长的四年里,中信银行把“去包袱”作为最重要的经营主题之一,通过处置清收、核销及重组等手段,优化资产质量。2021年度业绩发布会上,方合英曾表示,“历史包袱已经出清,从此可以轻装上阵、重回股份行竞争前列”的豪言壮语又是否实现了?

与同类银行对比,中信银行的净利润增长率高于平安银行的2.1%,不良贷款率已由2021年的1.39%降至1.18%。但这家股份行面临信用卡不良率连续两年上升的挑战。

1

谁拖了营收的“后腿”?

面对风云变幻的时代变革,中信银行2023年的发展势头依旧强劲。

从这份成绩单来看,中信银的资产已突破9万亿,存款和贷款规模双双跨过5万亿大关,净利润三年复合增速达两位数,不良贷款率连降三年。

2014年7月之前,中信银行还以传统对公业务为优势。2018年该行提出“对公+零售+金融市场”的“三驾齐驱”的业务发展战略;当时间来到2021年,该行在业绩发布会上提出“零售第一战略”,从这一年开始,零售金融标签更加清晰,即使在同业竞争愈发激烈、经营压力日益增加的环境下,零售板块对营收贡献度也越来越大。

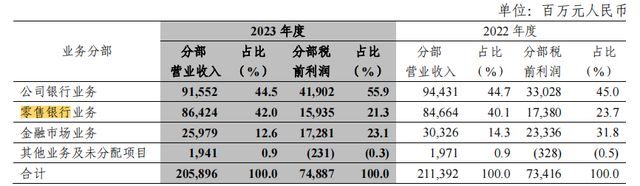

截至2023年末,中信银行零售管理资产规模突破4万亿,私行管理资产站上万亿台阶,零售板块营收864亿元,对该行的营收贡献提升42%,较上年提升1.9个百分点,但对利润贡献占比较2022年的23.7%下降至21.3%。这也意味着,尽管中信银行增加了零售的投入,但零售板块的利润贡献却低于公司板块以及金融市场板块。

图源:财报

同时,如果结合方合英在中信银行2021年度业绩说明会上提出的,两到三年实现零售板块收入占比超50%来看,该行零售业务对营收的贡献度仍有一段距离 。

2023年,中信银行营业收入2058.96亿元,同比下降2.6%。独角金融梳理发现,上一次中信银行营收下滑还是在2009年,同比变动为-2.11%。

营收的下降就不得不提一下,在长期利率下行、息差收窄的趋势下,中国银行业经历了前所未有的挑战,中信银行也有类似经历。

从营业收入结构看,利息净收入占比下降至7成以下。中信银行2023年营业收入中,利息净收入为1435.39亿元,占营收比重为69.7%,比上年的71.3%下降1.6个百分点。

与此同时,净息差进一步收窄。

图源:罐头图库

2023年,中信银行净息差为1.78%,比上年下降0.19个百分点;结合历史数据,2019年、2020年、2021年、2022年净息差分别为2.12%、2.26%、2.05%、1.97%。由此可见,该行净息差已经连续三年下降。

此外,该行2023年生息资产收益率为3.95%,比前一年下降0.16个百分点,付息负债成本率为2.2%,比上年上升0.01个百分点。

净息差收窄,对银行的盈利能力会带来冲击,如何有效应对净息差的收窄,成为商业银行普遍面临的问题。

针对息差的下降,方合英表示 ,稳息差是一个大话题,在三年前该行就提出稳息差思路,并连续4年把稳息差作为第一经营主题。但并不是说稳定不降,正因为降了,所以提出稳息差,努力少降。

行长刘成对此称,如果连续看2022年-2023年两年,该行净息差比行业平均少降了12个BP,是非常不容易的,也付出了巨大努力,2024年将继续在负债端、资产端两端发力稳住息差。

2

信用卡不良率又升了,

去年计划引入150家催收机构

1987年成立的中信银行,是全国第二家股份行,仅比首家股份行招商银行晚几天成立。成立后,这家银行持续积累经验,逐步在金融市场中展露头角。20年后的2007年4月,中信银行在两地A+H股同步上市。

随着时代的变迁,中信银行不断创新业务模式、拓展服务领域,从客户、投资者到研究者,都开始感受到中信银行在波涛汹涌的金融海洋中乘风破浪,诉说着奋斗与担当。

凡是过往,皆成序章。

资产质量方面,中信银行的不良贷款继续“双降”。截至2023年末,该行不良贷款余额648亿元,比2022年末减少4.13亿元,下降0.63%;不良贷款率1.18%, 同比下降0.09个百分点;拨备覆盖率207.59%,比上年末上升6.4个百分点。

图源:罐头图库

而作为零售业务重点之一的信用卡业务,却遇到了”麻烦事“。

截至2023年末,中信银行信用卡累计发卡量约1.16亿万张,较上年末增长8.37%;信用卡贷款余额5206.91亿元,较上年末增长102.24亿元。经测算,信用卡业务零售信贷占比约23%,额度使用率约40%。

实际上,在此之前,该行信用卡发卡量已经以逐步放缓。2019年-2022年,该行累计信用卡发卡量同比增速分别为24.26%、11.16%、9.4%、5.21%。直到2023年才有好转。

从信用卡交易量看,截至2019年-2023年,该行信用卡交易量增速分别为23.05%、-4.83%、14.05%、0.44%、-2.73%,其中2023年信用卡交易量约2.72万亿元。

不仅交易量低迷,信用卡的收入也在滑坡。截至2023年末,该行信用卡业务收入594.21亿元,同比下降0.67%。从最近几年该业务收入看,与2020年的614.98亿元相比,下降3.38%。

同时,信用卡质量也不尽人意。2023年,该行信用卡不良贷款余额为131.98亿元,同比增长26.78亿元;信用卡不良率为2.53%,较前一年上升0.47个百分点,远高于个人贷款整体的不良率。

而在2019年-2022年,该行信用卡不良率分别为1.74%、2.38%、1.83%、2.06%,加上2023年,信用卡不良率已经持续两年上升。

随着信用卡逾期金额的不断增长,催收业务外包成为各家银行不约而同的选择,中信银行也同样如此。

2023年8月中上旬,中信银行信用卡中心发布一则招标公告显示,拟引入150家催收公司,为中信银行信用卡中心和全国各分中心提供委外催收服务,包括普案催收和M3(即逾期3个月以上)电催。

通常来说,催收公司是以抽取回款的佣金赚取利润,逾期越久,佣金也就越多,最高可达35%-40%左右。

但随着信用卡逾期客户法律意识不断提升,该类业务投诉量成为“高发地带”。在财报中,中信银行披露了信用卡的投诉情况,2023年,该行共接收监管转办投诉2.33万笔,同比下降2.33%,涉及信用卡的投诉占比达71.17%。

根据黑猫投诉平台显示,中信银行涉及投诉量超过15000条,其中针对信用卡业务的投诉不在少数,投诉内容主要围绕泄露个人隐私、手续费不透明、不愿协商分期、暴力催收等。

来源:黑猫投诉

在黑猫投诉平台,独角金融注意到,3月9日有用户发布的一则内容显示,中信催收人员致电其太太,并透露其个人信用卡欠款5万元准备起诉,语言恶劣,被这位用户认为催收人员的行为违反了《商业银行信用卡业务监督管理办法》相应的规定,发卡银行应当对债务本人及其担保人进行催收,不得对与债务无关的第三人进行催收,不得采取暴力、胁迫或辱骂等不当催收行为。

对上述行为该用户在黑猫平台进行了投诉,联系他的是催收人员,但被这位用户认为该行并未有效解决这一投诉。

消费习惯与消费理念是影响信用卡不良率上升的重要因素。

在发卡、审批 、额度管理、催收等环节如果存在不足,未进行严密或有效的风险控制,会导致部分高风险客户得以通过审核并获得信用卡,进而增加信用卡的不良率。降低信用卡不良率,除了审慎评估现有信用卡业务风控体系的有效性,也要不断优化信用卡产品和服务。

3

如何重回股份行竞争前列?

净息差下行、营收增速放缓……一系列行业性现象摆在银行面前时,一场针对 性的“保卫战”已经打响。

图源:罐头图库

在供应链金融业务方面,中信银行推出了信e采订单池融资、信e销控贷等供应链产品,解决了客户在采购、销售、仓储等环节的资金需求。2023年,中信银行供应链累计融资1.53万亿元,同比增长18%。

在汽车金融方面,该行2023年合作客户数8023户,较上年末增长15.57%,放款规模达5766.86亿元,同比增长12.7%。

资产托管业务上,截至报告期末,该行公募基金托管规模2.17万亿元,较上年末增加2077.81亿元,增量位居股份行首位。代销保险方面,该行长期保障型产品销量占比50.73%,业务结构优于市场水平。

此外,截至2023年末,该行个人存款规模1.31万亿元,较上年末增长12.57%。

有三十年银行从业经验的方合英深知行业竞争的残酷,“大争之世,非优即汰;崛起之时,不进则退。”在今年的业绩说明会上,她称,银行比拼的不是速度而是耐力,追求的不是昙花一现而是穿越周期。

方合英称,未来三年中信银行所追求的不止于特色化、差异化的竞争优势,而是重塑产品力与服务力,做多元价值、长期价值的创造者。

业绩数据是表,高质量发展是里。中信银行在效率和质量之间如何平衡,差异化竞争如何构建,或许是中信银行重回股份行竞争前列的关键。