“宇宙行”去年业绩如何?董事长称工行是“可信赖的银行”,回应净息差、分红等情况

导读:3月28日,工商银行举行2023年度业绩说明会。其中,出席此次香港会场的领导为该行董事长廖林、副行长张伟武、副行长段红涛、董事会秘书官学清;出席北京会场的领导为副行长王景武、副行长姚明德、高级业务总监熊燕、高级业务总监宋建华。

廖林表示,工行已经走过40年,这40年一直是在直面挑战、破解难题中,不断实现波浪式发展。现在回头看,经营中遇到的挑战都是前进中的挑战,均可在发展中解决,短期挑战不改变长期向好趋势。

谈及下一步发展,他表示,“将密切关注宏观经济金融对工行的影响,同时亦做好了充分准备。我们对中国经济发展的前景充满信心,对中国金融高质量发展充满信心,对工行下一步高质量发展更加充满信心。”

在此次业绩发布会上,工行管理层对净息差、分红、资产质量等相关热议话题作出一一回应。

去年“增利不增收”,

董事长称工行是“可信赖的银行”

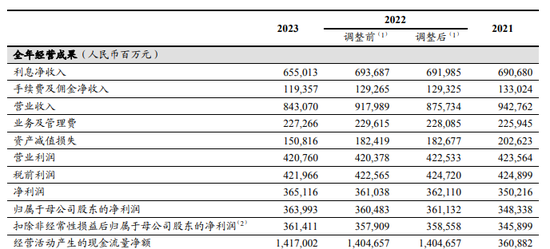

工行年报显示,2023年,该行实现营业收入8430.7亿元,同比下降3.7%;实现净利润3651.16亿元,比上年增长0.8%。

从营业收入情况看,2023年,工行非利息净收入有所增长,但利息净收入出现下降。具体来看,该行非利息收入1880.57亿元,增长2.3%,占营业收入的比重为22.3%;利息净收入6550.13亿元,比上年下降5.3%,占营业收入的77.7%。

非利息收入方面,工行去年手续费及佣金净收入1193.57亿元,减少99.68亿元,下降7.7%;其他非利息收益687亿元,增加142.76亿元,增长26.2%。

对于手续费及佣金净收入下降的原因,该行年报解释为受资本市场波动、投资者风险偏好变化、公募基金费率改革等因素影响,个人理财及私人银行、对公理财、资产托管等业务收入有所减少;担保及承诺业务费率下降,收入有所减少。

另外,该行表示,投资收益增加主要是债券投资已实现收益增加所致,公允价值变动净收益主要是债券投资及衍生金融工具产生未实现收益增加以及权益类工具未实现损失减少所致,汇兑及汇率产品净损失增加主要是受汇率波动影响所致。

廖林在业绩发布会上用“稳中有进、以进固稳、以稳促优”评价去年工行的经营业绩。他表示:“我认为去年业绩非常不错,强、优、大的特征继续彰显。但也不回避分析师在年报中发现的问题,比如利差收窄、AI技术应对等。”

从分红比例看,工行去年现金分红比例与2022年持平,均为31.3%。另外,工行发布2023年度利润分配方案公告显示,2023年,该行每10股派发人民币3.064元(含税),向普通股现金派息总额共计人民币1092.03亿元,较上年增加人民币10.34亿元,增长1%,占归属于母公司股东净利润的比例为30%。

廖林表示:“工行最古老的一句广告‘您身边的银行,可信赖的银行’,深入人心。特别是5.5个亿的手机银行客户,难道不是你身边的银行吗?客户在困难的时候依然信赖工行,依然选择投工行的股票。”

去年净息差下降31BP,

董事长称当前面临低息差压力

工行去年净利息收益率为1.61%,比上年下降31个基点。年报解释为受贷款市场报价利率(LPR)下调、存款期限结构变动等因素影响导致下滑。

从年报数据看,去年该行总生息资产平均收益率同比下降9个基点至3.45%,其中,贷款收益率同比下降24个基点至3.81%,投资收益率同比下降1个基点至3.3%,此两指标均影响了资产收益率。

另外,负债同比提升22个基点至2.04%,其中,存款、同业及其他金融机构存放和拆入款项、已发行债务证券和存款证等成本率均有所上升。上述指标均是导致净利息收益率下降幅度较大的因素。

姚明德表示,在当前经济环境下,维持低利率水平是中国经济发展的需要,但确实对银行的压力较大。

不过,他认为,从短期来看,息差的下降有利于国家所有的社会主体,包括个人、企业等负债水平成本的降低。从某种程度上看,亦可以降低企业或个人的违约率,长期来看,对银行来说是利好。另外,利率下行会促进投资和消费,有利于中国经济的健康发展。

姚明德还表示,从短期看,息差在低位运行恐将持续一段时间,但亦出现了边际的好的变化。

此外,在廖林看来,当前面临的最大竞争是低息差和科技变革两大压力,它们是当前和今后一个时期商业银行面临的基本外部环境。

廖林表示:“我相信并非一家银行,而是所有银行的董事长均要思考和研究,低息差,怎么办?科技变革,怎么办?”

他表示:“一种态度是被动应对,另一种态度是主动进化,工行选择后者。我们充分相信外因透过内因发挥作用,主动求变、以变应变应是我们最佳策略。”

另外,廖林强调,主动应对低息差环境,工行有丰富的工具和措施,“体量大、经营稳、技术强、人才优”是工行强大的韧性;持续上升的拨备覆盖率、资本充足率和超过8600亿的拨备余额,是工行应对低息差环境的强大底气。

去年资产质量主要“体检指标”稳中向好,

信用卡不良率涨幅较大

资产质量方面,2023年,工行不良率较年初下降2BP至1.36%;贷款拨备余额7564亿元,较年初增加836亿元;贷款拨备率2.9%,较年初持平;拨备覆盖率为213.97%,较年初提高4.5个百分点。

从结构上看,2023年末,该行个人不良贷款607.57亿元,增加112.02亿元,不良贷款率0.7%,上升0.1个百分点。公司类不良贷款2927.45亿元,比上年末增加211.3亿元,不良贷款率1.81%,下降0.15个百分点。

另外,在个人贷款中,截至2023年末,该行个人住房不良贷款较2022年增长24.33亿元,不良率上升0.05个百分点至0.44%;信用卡透支不良贷款增长幅度较大,较2022年末增加51.79亿元至169.01亿元,不良率上升0.62个百分点至2.45%。

王景武在发布会上表示,防控风险是金融工作的永恒主题,资产质量也是商业银行的生命线。2023年,工行资产质量的主要“体检指标”稳中向好、处于健康区间。

他表示:“新增的不良主要集中在个人住房贷款和信用卡业务,2024年内外部经营形式仍面临较大挑战,复杂多变。工行将继续筑牢防控防线,以高质量的防控助力高质量发展。”

年报显示,截至2023年末,工行核心一级资本充足率、一级资本充足率以及资本充足率分别为13.72%、15.17%以及19.1%,分别较2022年末下降0.32、0.47、0.16个百分点。

官学清表示:“工行的资本比较充足,总资本为4.7万亿,资本充足率在全球可比同业中处于前列。”

关于信贷结构调整和重点投放领域,王景武表示,将从客户、产品、行业、期限、区域等维度,加大结构调整力度,服务国家战略,坚守主责主业、增强发展动能,提高可持续发展的能力和行业的引领力。