浙商二代联姻,携手闯关港交所,曾分红1.5亿

导读:3月8日,厨具品牌卡罗特向港交所递交招股书,冲刺港股IPO。

文/邵延港

数十年风雨,浙商创一代们已经渐渐退场,二代们也陆续接下了传承。一家浙江企业,如今正在二代的带领下,即将步入资本市场。

3月8日,厨具品牌卡罗特向港交所递交招股书,冲刺港股IPO。

这家发祥于浙江的锅具制造厂诞生于1992年 ,历经变革早已变焕新颜。创始人李惠平(女)和章之慧(男)在2007年合作成立了卡罗特的前身,初期主要靠为欧洲大品牌做生产代工,而后逐渐将业务深化,在2016年做代工的卡罗特开始重视自有品牌以及线上渠道。

创业时,李惠平的女儿吕伊俐和章之慧的儿子章国栋,在2011年加入家族企业开始试炼,并一步步接下父辈的衣钵。如今,章国栋担任公司的董事会主席和CEO,吕伊俐是公司的执行董事兼首席产品官,并且二人结为伉俪。

值得注意的是,2022年,章国栋和吕伊俐将公司生产模式转为完全外包及轻资产模式,卡罗特也从之前的代工厂变为“甲方”,公司近年的业绩飞速增长。根据灼识咨询报告,按2022年的零售额计,卡罗特在中国排名第五,在美国排名第四,在东南亚排名第二,在日本排名第五。

常言道:创业难,守业亦难。如今,卡罗特成为全球最大的厨具品牌之一,章国栋和吕伊俐也带着父辈们创办的家业走向资本市场。

创始人子女联姻接手公司,上市前分红近1.5个亿

卡罗特的前身最早可以追溯到1992年,前身永康市特牌电器有限公司,成立之初,和众多的国内传统工厂一样主做不粘锅具生产与制造。卡罗特的创始人李惠平和章之慧的合作也从90年代开始。

天眼查信息显示,二人在1996年注册成立了章氏电器有限公司(现名:永康市特牌物业管理有限公司)。此外,在90年代,李惠平在永康成立了一家彩印包装厂,一直运营至今。

2007年,李惠平和章之慧将之前的生产合作经验进行升级,二人在浙江金华永康注册成立一家工贸企业,主要为国外厨具品牌做代工服务,二人分别持有公司55%和45%的股权。

在此后的股权变动中,卡罗特也未引入外部投资机构。如今,李惠平和章之慧名下所有企业,几乎都转移到李惠平的女儿吕伊俐和章之慧的儿子章国栋的名下。

2010年3月,章国栋取得澳洲格里菲斯大学市场学学士学位,同年7月,吕伊俐取得该大学会计学学士学位。2011年,均是23岁的吕伊俐与章国栋先后进入家族企业卡罗特。因为章国栋学的是市场学,吕伊俐学的是会计学,章国栋从销售做起,吕伊俐主要负责产品部门。

不过,从进入家族企业之后,吕伊俐与章国栋就见证了卡罗特每一步的变化。

2013年,卡罗特从之前的OEM业务转而专注于发展ODM业务,为国际品牌所有者和零售商设计、开发及供应定制的炊具和其他厨具产品。凭借ODM业务获得的专业知识及对客户偏好的经验,2016年,卡罗特进军在线零售领域,推出自有厨具产品品牌卡罗特(CAROTE)。

不过,守着浙江这一庞大且丰富的电商资源,卡罗特进军线上零售渠道的时间的确有些晚,直到2016年下半年,卡罗特才开出第一家自有品牌的淘宝店。章国栋也曾直言,卡罗特“错过了登上淘宝、支付宝的机会”。

当国内线上零售市场正在激烈竞争,卡罗特却在中国市场从生产中低端商品转为自主品牌的变革中赶了个晚集,于是,其便将发展空间定在了海外。

招股书显示,2021年、2022年及2023年,卡罗特营收分别为6.75亿元、7.69亿元及15.83亿元,年内利润分别是3170万元、1.09亿元及2.37亿元。

其中,卡罗特在中国内地以外市场的营收分别为5.037亿元、4.915亿元及12.556亿元,分别占总营收的74.6%、64%及79.3%。2023年,卡罗特来自美国的营收占总收入的一半以上,达到53.6%。

卡罗特如今能做的产品也非常丰富,主要包括不粘锅具、铸铁锅及精选炊具套件、厨房收纳盒、容器、刀具、砧板、锅铲、长柄杓、饮水容器、马克杯、玻璃杯、空气炸锅、电煮锅等炊具、厨具、饮具等,也是这些产品支撑着卡罗特的业绩。

公司发展迅速,卡罗特的创一代也早早地放开手,将衣钵传承下去。经过历练,章国栋在2019年接任CEO,吕伊俐在2021年开始负责产品研发部门。并且,章国栋和吕伊俐已经结婚,两位创始人顺利联姻。

目前,公司的董事会主席和CEO是章国栋,公司的执行董事兼首席产品官是吕伊俐。早在2013年,李惠平将股权全部转让给女儿吕伊俐。2019年,章之慧将所有股权转让给其儿子章国栋,二人也执掌了公司几乎所有股权。

招股书显示,截至最后实际可行日期,章国栋和吕伊俐通过多家中间实体持有及控制公司共计98.6%的股份,其余股份由卡罗特之前的OEM客户持有。

此外,2024年3月4日,卡罗特向股东宣派2023年年度的股利1亿元现金,在2022年,卡罗特也分红了5000万元。卡罗特在招股书中表示,其计划于上市前采纳一般年度股利政策,即在扣除任何并购的重大资本开支及成本后,每年宣派及派付不少于未来可分派净利20.0%的股利。

作为卡罗特的掌舵者,章国栋和吕伊俐在公司上市前两年,就获得了近1.5亿的分红收益。

从“为别人代工”到“找别人代工”

自有品牌的发展,是卡罗特发展历程中的重要节点。不只是在国内电商平台,卡罗特依靠对海外市场的布局,已在中国、美国、西欧、东南亚及日本等主要市场站稳脚跟。

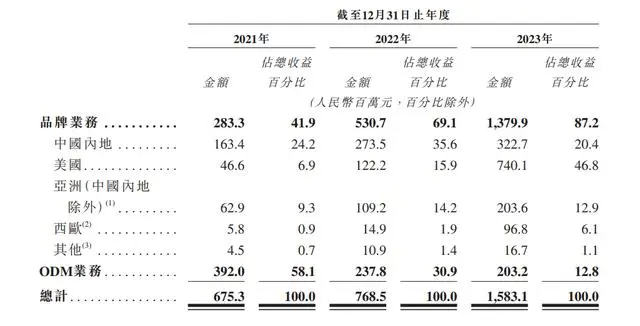

目前,卡罗特的两大业务分别是ODM业务和品牌业务。招股书显示,2021年、2022年、2023年,卡罗特的品牌业务营收分别是2.833亿元、5.307亿元、13.799亿元,占比分别为41.9%、69.1%、87.2%。ODM业务的营收分别是3.92亿元、2.378亿元、2.032亿元,占比分别为58.1%、30.9%和12.8%。

只是卡罗特的业绩爆发,也离不开“价格战”。2023年,卡罗特品牌业务的毛利率为39.2%,相较2022年的45.9%有较为明显的下降,卡罗特在招股书中表示,这主要是由于为吸引更多客户及维持竞争力,降低若干产品定价。其ODM业务的毛利率也从2022年的13.3%降至11.8%,原因除了业务重心转移,也是降价使然。

但整体来看,卡罗特品牌业务已经撑起业绩。而业务增长导致对产能的需求增加,于是卡罗特开始寻求改变自己在产业链中的地位。

2022年,卡罗特转向完全外包的生产模式,将其全部生产外包予第三方合约制造商。除了直接采购的产品涂料外,生产所需的所有其他原材料及耗材均由合约制造商采购。

在这一年,卡罗特彻底完成了从父辈“为别人代工”到如今“找别人代工”的身份转换。

在过去,中国制造企业基本在为海外品牌代工,但就是在这种模式下,中国企业收获了专业技能与供应链管理的能力。卡罗特即是如此,近20年的厨具代工经验,以及中国的全球厨具制造中心的地位,卡罗特具备转变生产模式的基础。

对于卡罗特来说,轻资产模式减少了对生产工厂及机器的资本投资,能够专注于品牌开发及产品研究,对流动资金水平也有益处。招股书显示,截至2023年底,卡罗特账面上现金及现金等价物还有2.36亿元。

据招股书,卡罗特此次IPO拟将募资额用于收购和投资、产品研发、销售渠道扩张以及供应链的ESG建设等。

卡罗特17年的发展,也是中国制造业从代工到品牌建设的缩影。章国栋和吕伊俐也开始作为创二代,传承家族企业,未来能否顺利登陆港股市场,值得期待。