广联科技再冲刺上市:业绩持续增长,朱晖、朱雷兄弟为实控人

导读:3月18日,广联科技国际控股有限公司(以下简称“广联科技”)递交招股书,准备在港交所主板上市,建银国际为其独家保荐人。据贝多财经了解,广联科技曾于2023年6月递表。

3月18日,广联科技国际控股有限公司(以下简称“广联科技”)递交招股书,准备在港交所主板上市,建银国际为其独家保荐人。据贝多财经了解,广联科技曾于2023年6月递表。

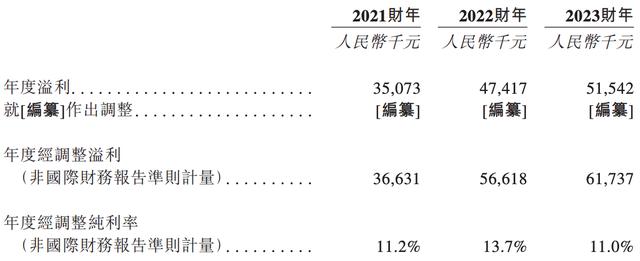

相较于此前招股书,广联科技更新了截至2023年12月31日的财务数据等信息。具体而言,广联科技2021年、2022年和2023年的营收分别为3.27亿元、4.14亿元和5.61亿元,净利润分别为3507.3万元、4741.7万元和5154.2万元。

对于净利润增长,广联科技在招股书中因于收入增加,但部分被分销及销售开支及IPO增加所抵销。按非国际财务报告准则计量,该公司2021年、2022年和2023年的经调整净利润分别为3663.1万元、5661.8万元和6173.7万元。

贝多财经发现,广联科技的分销及销售开支增速惊人。2021年,该公司的分销及销售开支为3180.7万元,2022年增长186.98%至9128.0万元,2023年进一步增长74.33%至1.59亿元,远远超过对研发费用的投入。

广联科技在招股书中称,该公司是一家面向中国汽车后市场行业参与者的主要智能网联服务提供商,专注于向行业价值链上的行业参与者:销售车载硬件产品;提供SaaS营销及管理服务,涵盖SaaS订阅服务及SaaS增值服务。

据贝多财经了解,广联科技的全称为深圳广联数科科技有限公司。天眼查App显示,该公司成立于2012年11月,前身为深圳市唯恩科技有限公司,法定代表人为朱雷,全资股东为Carlink HongKong Limited。

其中,深圳广联数科科技有限公司直接控制的子公司包括海口市嘀加科技有限公司、深圳市嘀加智慧云服务有限公司、天津车家物联网科技有限公司、深圳市瀚华兴科技有限公司等,主要负责嘀加等业务。

根据灼识咨询报告,按2022年的收入计,广联科技在中国汽车后市场行业的SaaS营销及管理服务提供商中排名第一,市场份额为5.6%;在中国汽车后市场行业的智能网联服务市场中排名第二,市场份额为3.8%。

目前,广联科技的收入主要来自销售车载硬件产品、提供SaaS营销及管理服务,涵盖SaaS订阅服务及SaaS增值服务。其中,包括包括针对4S店客户及渠道合伙伙伴提供的嘀加SaaS,以及针对汽车融资租赁公司提供的车辆资产SaaS管理虎哥e盾SaaS。

报告期内,广联科技来自销售车载硬件产品的收入分别为17.59亿元、17.27亿元和22.61亿元,占总收入的比例分别为53.8%、41.7%和40.3%。同期,SaaS营销及管理服务的贡献占比分别为46.2%、58.3%和59.7%。

不难看出,SaaS营销及管理服务正逐步成为广联科技的主要收入来源。广联科技在招股书中称,由于该公司的产品组合变动,其销售车载硬件产品业务的收入贡献比例由2021财年至2023财年有所下降。

自2021财年起,广联科技将重点放在拓展业务线中可取得最高毛利的SaaS增值服务上。报告期内,该公司的毛利分别为0.95亿元、1.73亿元和2.52亿元,毛利率分别为29.0%、41.8%和44.9%。

整体而言,广联科技的客户集中度较为适中。报告期内,该公司的五大客户分别占其总收入的约52.7%、38.6%和33.3%。其中,最大客户分别占该公司总收入的约31.6%、21.8%和19.0%,呈下降态势。

相比之下,广联科技的供应商集中度较高。于往绩记录期间,该公司的五大供应商分别占其总采购金额的约64.2%、55.4%及54.9%。其中,最大供应商分别占该公司总采购金额的约29.4%、21.1%和16.7%。

在本次上市前的股权架构中,朱晖通过ZH-tendency持有广联科技26.13%的股份;其胞兄朱雷通过ZL-expectations持股10.89%。据招股书披露,朱晖及朱雷为一致行动人,二位有权行使该公司已发行股本总额约51.33%附带的投票权。

同时,蒋忠永通过J-Visionary持股8.56%,赵展通过ZZ-Intelligent持股2.97%,烟台隆赫持股12.11%,兴民智通(SZ:002355)通过联兴永盛持股9.08%,杨斌通过利通持股4.37%。此外,广联科技的股东还包括鼎晖投资、高发投资等。

目前,朱雷为广联科技执行董事、董事长,赵展为该公司执行董事、首席执行官(CEO)兼总经理。