股价屡创新低,地产SaaS巨头陷入困境,明源云该如何转型自救?

导读:未达预期,增长乏力,是“地产SaaS一哥”明源云近期的关键词。

记者 | 李京亚

未达预期,增长乏力,是“地产SaaS一哥”明源云近期的关键词。

由于中金在本月第一周公布的明源云业绩前瞻报告中表示,预计22H1,明源云核心业务线的收入增速均将低于此前管理层的全年指引(即SaaS收入预计同比增长35-45%,ERP收入预计同比下滑10-20%)。7月11日,明源云盘初急速下挫,最低触及9.58港元,基本回吐了6月份的升幅。

此后5个交易日中,明源云连续下挫,累计跌幅约29%,与此同时,港股其他SaaS概念股如有赞、微盟、金山软件、金蝶国际、医渡科技、火币等亦持续走低。

为提振投资者信心,明源云立即启动了力度较强的股份回购。7月11日至15日,明源云累计回购约288万股,特别是7月15日,明源云斥资599.67万港元回购75万股,回购价格每股为7.93-8港元。

在回购攻势下,明源云股价于18日反弹回升,达到8.33港元,涨幅4.8%。不过,截止7月22日发稿,明源云股价又下落至7.8元,市值报152.49亿港元。

积极转型,股价屡创新低

明源云是毫无疑问的房地产第一大软件解决方案供应商。

截止目前,明源云采购连接的供应商资源已超6万家,房企资源超1600家,服务超过1500家房企,平台年订单量超2000亿。明源云的SaaS产品已经在全国的约16600个售楼处及约7500个建筑工地实现应用。金地、龙湖、保利、碧桂园、中海等都是明源云的重点客户。

2003年成立的明源云靠ERP产品立足,做售楼系统和客户管理起家,两度谋求A股上市失败,中间于2014年确立了向SaaS业务转型的路线,相继推出云客、云链、云采购及云空间,逐步覆盖了房地产产业链中的所有主要场景。

这家公司的整体发展战略是通过云客带动其他SaaS板块业务发展,由ERP业务为SaaS发展提供足够资金支持。云客偏向2C,能帮助房地产开发商有效产生销售线索识别潜在购房者,使开发商的置业顾问与第三方销售代理高效互动,以改善销售业绩,实现较低的交易成本。

2014年之后,这家公司的ERP业务与SaaS业务相辅相成,明源ERP打下的高市占率推动了SaaS服务快速抢占市场。

一方面,其他SaaS厂商的数据如果想打通百强地产开发商,七成以上需要通过明源ERP,这样一来,明源云可收获大笔数据接口费用。

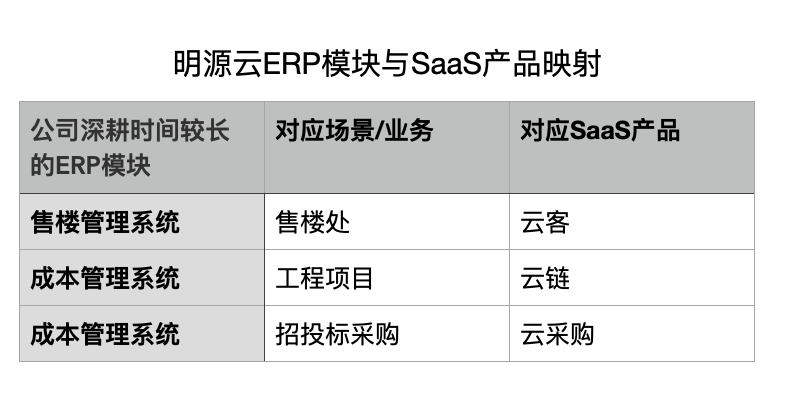

另一方面,云客、云链、云采购等SaaS产品均建立在ERP模块对地产业务的深入浸透之上,比如ERP系统的售楼管理模块对应售楼处的业务场景,可以被云客覆盖,ERP的项目管理模块对应工程项目业务,可以被云链覆盖。

资料来源:天风证券 明源云招股书

明源云的SaaS服务很好地整合了相对封闭的ERP产品架构,房地产开发商可通过云客及ERP的解决方案进入整合后的数据库,获得更综合的数据,从而进一步提高其营销活动的效率,这样一来,SaaS服务自然承接了明源ERP已有的客户资源,得以高速推进。

观察下来,这家公司的云转型在近年进一步提速。

2017-2021年,明源云SaaS业务营收65.23%的复合年增长率远高于ERP业务的20.61%。

去年年报显示,截至2021年末,明源云的SaaS产品实现收入13.38亿元,占总收入比重为61.2%;ERP解决方案实现收入8.47亿元,占总收入比重为38.8%。这是明源云的SaaS业务首次超过了ERP业务比重。长期以来,明源云的SaaS业务一直主要由偏2C的“抓手”云客产生。

云客营收占SaaS业务的比例达到76.64%。核心指标客户数和ARPU呈逐年上升趋势,体现出单客的付费能力正在增强。

此外,SaaS巨头对中大型客户的低流失率优势,在地产SaaS一哥身上也体现得很明显。

根据《西部证券》统计,从该公司SaaS业务客户类型划分看,仅就2021年订阅SaaS产品的百强地产开发商而言,云客、云链和云空间分别实现88%、 90%和78%的客户账户留存率,有超过70家百强地产开发商使用明源云软件解决方案超过五年。

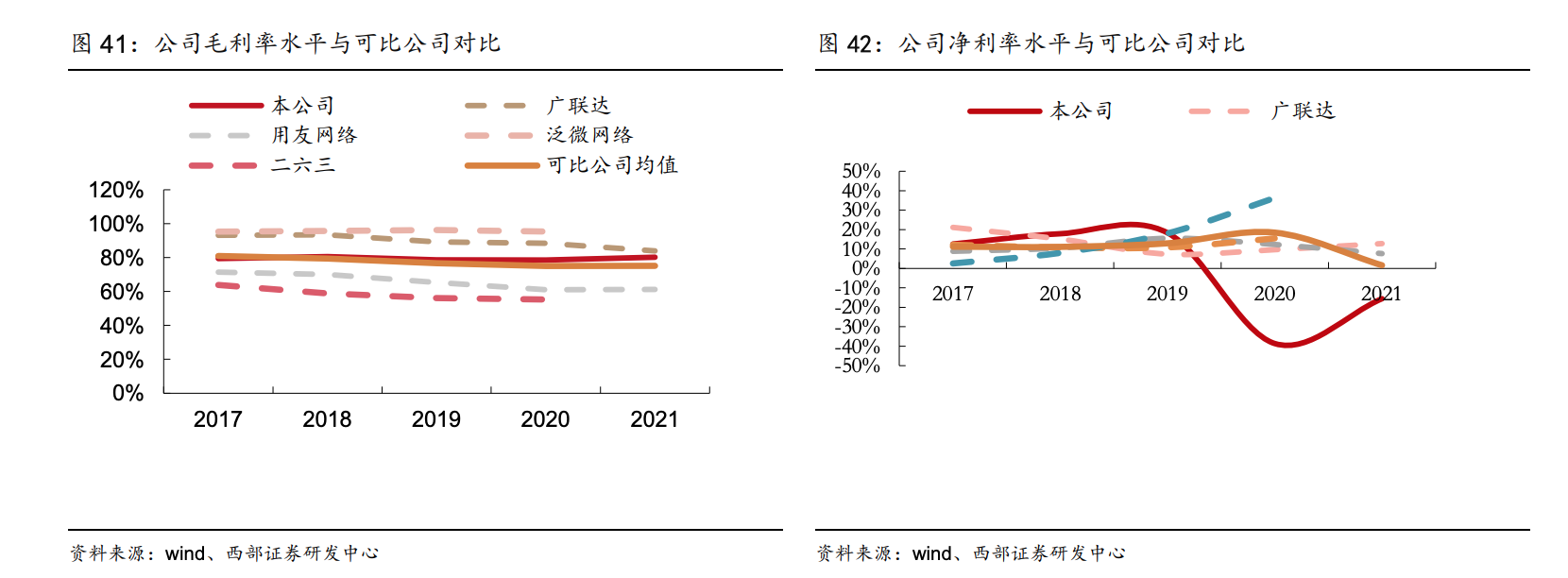

明源云近年的营收和毛利润一直保持着高速增长。据统计,2017-2021年,明源云的营收分别为5.80亿元、9.13亿元、12.64亿元、17.05亿元和21.84亿元,复合年增长率达30.37%。2021年毛利率水平为80.2%,遥遥领先于TOP50房企仅为22.41%的平均毛利,在同行金蝶、用友、广联达、泛微网络中处于中等水平。

如果分业务来看,明源云的SaaS产品近三年毛利都高达90%,ERP解决方案毛利率则稍低大约在70%左右。

图源:西部证券

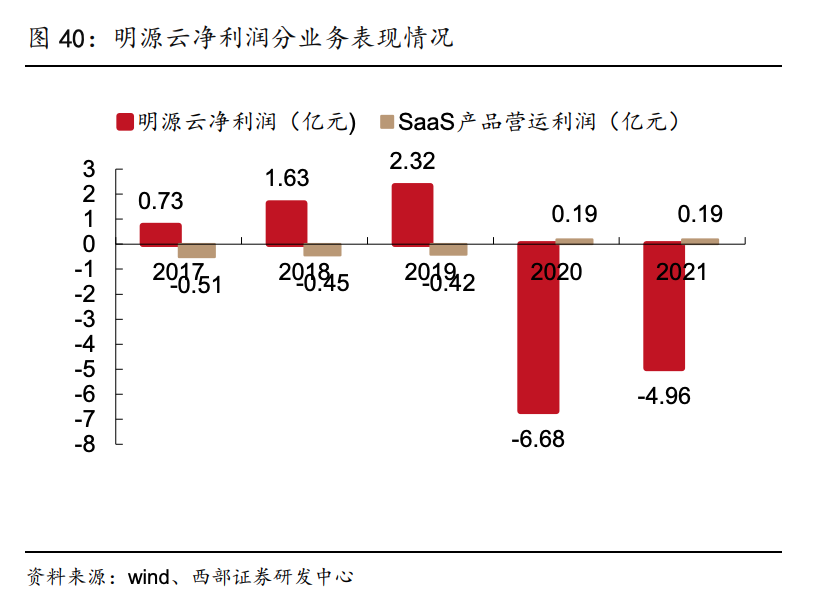

但被普遍拿出讨论的,是这家公司与稳定的高毛利并不相称的低净利,这一现象在明源云上市之前就有显现,上市之后有所加剧。

2017年-2019年,明源云的利润都由ERP业务贡献,业务根基仍是ERP ,毛利高达90%的SaaS业务这三年都处于亏损状况,这或是由于明源云前期对SaaS业务投入较大,回款周期较长所致。

根据明源云的招股书,上市之前的这三年中,明源云的净利润分别为0.73亿元、1.63亿元、2.32亿元,调整后的纯利率分别为16.3%、17.2%、18.3%。

图源:西部证券

到了2021年,明源云的净利润为3.07亿元,同比下降了19.7%,净利率水平为-15.55%。公司解释称是由于公司2020年及2021年所实施的股权激励计划造成亏损,较2020年有所收窄,2020年同期亏损约人民币7.04亿元。受亏损影响,2021年,明源云的现金流也出现了同比下滑。

由此可见明源云与诸多垂直赛道的SaaS龙头一样,陷入了“增收不增利”的商业化怪圈,并非有强盈利能力的SaaS股,销售及推广成本高企成为拖累盈利的主因。

按照目前发展趋势,如果未来拓展空间不会变窄,该公司的规模化盈利可期。但受大环境影响,未来拓展空间收窄正是外界对明源云的普遍担忧。

此前,明源云经历了几次非常类似的股价大跌。

3月8日,明源云盘中跌超18%,股价持续创下新低,收盘报10.1港元。一天前,明源云发布了2021财政年报。在明源云2020年上市之后,市值曾一度突破1000亿港元,去年年中起,其股价就大幅回调,市值在9月比最高峰跌去一半。今年年初,明源云的股价从曾经最高点跌去3/4,且跌破了16.5港元/股的发行价,创出上市后历史新低。

研究层面上普遍认为,房地产行业的承压造成部分房企削减在数字化上的投入,整个房地产企业信息化的推进节奏近期出现波动,这导致市场对明源云的不看好。

根据流传出的2022年1月12日的线上交流会议纪要,在1月12日的会议上,明源云的管理层称过去半年是“服务于地产行业20余年,遇到的最严峻的行业变局”。

另一方面,在成本高企之下,国内房地产开发商已进入到精细化运营时代,有着迫切的降本提效需求。明源云所处的外延产业链软件解决方案市场由2015年71亿元增至2019年的170亿元,发展势头很难放缓,几乎是开弓没有回头箭。

《西部证券》指出,与美国相比,中国房地产产业链软件解决方案市场仍有很大发展空间,2019年中国房地产产业链软件解决方案市场渗透率为0.10%,远低于美国市场的1.55%。与各行业软件解决方案渗透率相比,国内房地产渗透率较低,是因为经营运作环节更加复杂,对解决方案的要求更高。《西部证券》作出预计,中国房地产行业的软件解决方案渗透率将由2019年的0.10%快速增长至2024年的0.30%。

走出地产生态

在明源云赴港上市之前,主打概念为中国房地产SaaS的房多多率先赴美上市,但房多多的SaaS业务占比很低,不是真正意义上的地产SaaS企业。而在明源云身后,有一群集中于新三板、长期泥潭深陷的地产SaaS企业,比如好房通、美房云客、初唐科技、房谱网、华燕房盟、房掌柜、聚房宝、房讯、幸福家等。明源云的上市可以说为一众难兄难弟指明了方向。

目前真正可以跟明源云称为竞争对手的软件公司,是金蝶、用友以及SAP等通用级ERP巨头,但从数据上看,还是明源云覆盖的房企家数最多。《国信证券》作出分析,SAP虽然长期扎根制造业,但过于资深有时会陷入典型ERP产品限制,性能上体现不出国内房地产行业特色;金蝶、用友做财务模块出身,针对房地产企业有能力开发有针对性的财务管控系统,但在实施过程中在协同上要花功夫。而明源云长期扎根地产,做得很专,在房地产行业普适性较好,实施简化,最贴合客户需求。

不过,要说明源云在地产界没有对手并不准确。目前,真正意义的地产数字化供应链的SaaS企业,一类是以万科“采筑”、保利“和筑”、中海“领潮”为代表的头部房企;另一类才是以明源云为代表的第三方数字化服务商。前者的扩张才是明源云真正需要警惕的对象,房地产头部企业一旦逐步自行开发ERP系统,他们在扛过房地产信息化短期阵痛上会更有优势。

不过,房地产行业短期内仍面临着下行压力。

根据中房网监测,1-6月份16家房企销售目标完成率整体仅超过三成。相比2021年同期,下降了17.64个百分点,为近四年同期最差水平。

一位业内人士告诉界面新闻,明源云目前的产品都针对房地产开发,未来走出地产生态,向智慧城市、智慧园区这些当前市场热点拓展几乎成为必然。但国内SaaS产品不易上手是亏损之外的通病,垂直类SaaS一旦转型,会需更多时间打磨产品,如果能挺过这关,明源云的估值还会上涨。记者注意到,有用户在东方财富网股吧评价明源云软件不太好用,后台的数据库表结构不是上市公司应有水平。

花旗最新研报将该公司的评级从由“买入”下调至“沽售”,目标价由24港元下调至10港元。花旗指出,上半年房地产开发商ERP软件需求暴跌,以及SaaS收入增长放缓,预计明源云中期收入将按年下跌10%至约8.7亿元人民币,净亏损将达到5000万元以上。

麦格理也将明源云评级由“跑赢大市”降至“中性”,麦格理认为,股市对6月房地产销售反弹过于乐观,明源云有逾9成收入来自房地产开发市场,因此对其收入增长的看法转为更保守。

参考资料:西部证券 《深耕十余年,地产领域ERP领导者明源云》研报