是极兔高估了,还是圆通们低估了?

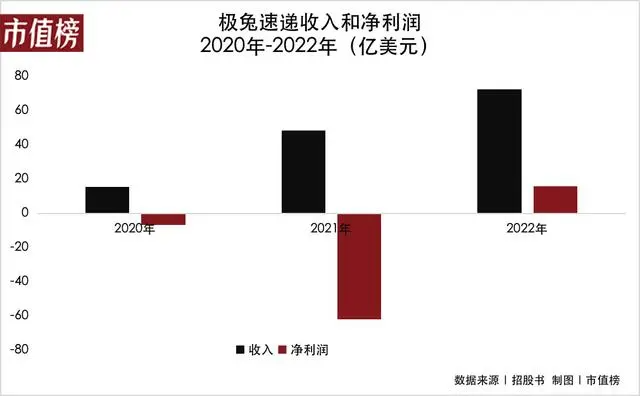

导读:6月16日,极兔向联交所递交了招股书,外界终于得以窥见这只来自东南亚的兔子的全貌:2020年到2022年,极兔的收入增长了3 7倍,这三年的净利润分别为-6 64亿美元、-61 9亿美元和15 72亿美元。

作者:连禾

多次传闻上市,都不予置评的极兔,这次是真的要上市了。

6月16日,极兔向联交所递交了招股书,外界终于得以窥见这只来自东南亚的兔子的全貌:2020年到2022年,极兔的收入增长了3.7倍,这三年的净利润分别为-6.64亿美元、-61.9亿美元和15.72亿美元。

这似乎与大众认知中的“烧钱”不同,极兔不仅增长迅速,2022年还实现了盈利。

过去几年,极兔依靠大力出奇迹、高举高打的路线,从格局相对稳定的快递行业中生生撕出一个口子,坐上了中国快递江湖的牌桌。

上一个这么干的,是拼多多。拼多多用难以想象的速度让投资者完成了“空翻多”,被质疑的盈利能力问题和口碑,也都向好的方向迈了一大步。

极兔与拼多多有着紧密合作的关系,与“商业教父”段永平也都有或多或少的关系。

那么,相似的操盘思路能不能最终让极兔也大获全胜?我们应该如何看待极兔的增长?极兔是如何实现盈利的?又值多少钱?

一、“段永平式”大力出奇迹

段永平是传奇商业人物,手机界oppo、vivo的创始人,还有拼多多的老板黄峥和极兔的创始人李杰,都被看做是段永平的弟子。

这些企业发展的背后也都能看到段永平后发制人的打法。

步步高在入局电话机市场时,TCL在中国电话大王的座位上已经坐了好几年了,市面上也有上百家厂商。

在硬碰完全没有胜算的情况下,步步高找到了一个空白点——无绳电话,并不是市场上没有这种产品,而是没有品牌代表这种产品,于是靠着“步步高无绳电话,方便千万家”的品牌定位,步步高成功突围。

“敢为人后,后来居上”也成了步步高系的独特哲学。

当然,和已有知名度和品牌地位的同行去争,是要付出代价的:比如初出茅庐的步步高用超过8000万的价格竞标央视黄金时段广告,比如拼多多的百亿补贴以及要熬过漫长的亏损岁月。

在快递行业,极兔也是后来者。

极兔在2019年才进入中国市场,仅仅三年多的时间,极兔就从籍籍无名进入到国内快递行业的第一梯队,挑战了国内快递行业发展20多年形成的四通一达和顺丰的市场格局。

极兔势如破竹,靠的也是烧钱。钱烧到哪儿了?

第一,价格战。

当圆通、申通、中通以1.2元、1.35元、1.3元的价格可以发往西藏、新疆的时候,极兔就实现8毛钱能包邮全国。

艾媒数据显示,到2021年1月,极兔就以8%的市场份额成为继中通、韵达、顺丰、圆通、百世、申通快递之后,排名第7的快递公司。

极兔发起的价格战,被行业多家快递企业抵制。比如2020年10月,韵达就发布通知,要求加盟网点不能对极兔的快递进行揽收和派件。其他像圆通和申通快递也发过类似的通知,对极兔快递进行抵制。

不过,“通达系”对极兔进行的抵制,并没有阻挡住极兔的步伐。

第二,收购战。

2019年,极兔通过收购龙邦快递,获得了快递牌照。2020年3月,极兔正式进入中国市场开展业务。

2021年,极兔又通过收购百世快递实现规模快速扩张,百世快递也成为极兔价格战倒下的第一个快递企业。

招股书显示,按照2022年包裹量来计,极兔已经是中国排名第六的快递公司,市场占有率10.9%,低于第四名0.2个百分点,低于第三名0.8个百分点。

就在上个月,极兔又吃下了顺丰旗下做电商件业务的丰网,势力进一步扩张。

极兔通过烧钱实现了收入的暴涨和市场地位的快速提升,2021年和2022年增速分别为216%和50%。

疯狂烧钱的极兔,必须依靠多轮融资支撑自身发展,2020年到2022年,极兔融资活动现金流净额合计超过56亿美元,据市场传言,2021年,其估值已达200亿美元。

而招股书显示极兔已经开始盈利,这是不是代表极兔可以告别原本的打法,步入用跑成功的盈利模型俘获更多投资者的阶段了?

二、真盈利还是假盈利

回答这个问题的前提,需要看极兔的盈利是从哪儿来的。

对比2022年和2021年极兔的财报,有一项对净利润影响重大,这个项目是按公允价值计入损益的金融资产及负债的公允价值变动。

举个例子,如果一家上市公司炒股,持有的股票资产被计入按照公允价值计量的金融资产,那么所持有的股票的价值变动,就是一项损益,炒股赚钱了,也体现在这家上市公司的净利润里。

如果不是以投资为主业的上市公司,去购买理财或者是去投资股票、债券,只是一种现金管理的方式,目的是提高资金利用率,和经营能力的关系不大。

回到极兔上,极兔的这一项更多的是产生于金融负债上,这是极兔为了融资发行的可转换优先股里的债务成分带来的。

2021年,极兔的公允价值计量的金融资产或者负债的公允价值变动损益是-43.8亿美元,2022年到了30.5亿美元。

抛开这一项目,极兔2021年和2022年的除税前利润分别为亏损17.36亿美元和亏损14.67亿美元,仍然是高额亏损,从巨亏到大额盈利的逆袭故事也就不存在了。

而从-43.8亿美元到30.5亿美元,一般有两个原因,优先股的数量少了和债务成分对应的价值下降。

优先股数量减少一般是由于转为普通股和公司的赎回引发的,债务成分对应的价值下降,则和极兔的估值相关,极兔估值有没有缩水,下文再详述。

从另一个与经营关联度更强的口径——经调整亏损来看,2022年,极兔的经调整亏损为7.98亿美元,减亏12.4%。而由于收入增长迅速,极兔的亏损率在迅速收窄,经调整亏损率不到11%,比2021年收窄了近8个百分点。

总体来说,极兔的盈利能力在好转,但距离真正的盈利还有很长的距离。不只是盈利能力,极兔的规模扩张也没有表面上那么夺目。

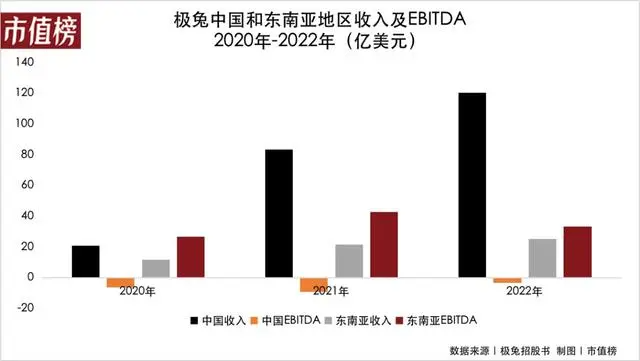

第一,极兔在东南亚地区的业务几乎没有增长,这还是在牺牲了单票收益的基础上。

极兔2022年和2021年在东南亚地区的收入分别为23.77亿美元和23.81亿美元,单票收益(单票收入-单票成本)也有所收窄,从0.31元降至0.19元。

第二,2021年12月,极兔合并了百世快递,合并造成了比较大的内耗。

已知百世快递在2021年前9个月的收入为119亿元,按照2020年收入在全年的分配,合理推测百世快递全年收入为171亿元。

假设百世快递没有被极兔收购,以2021年前9个月的收入收缩幅度,作为其2022年的收入降幅,那么2022年百世快递收入约为150亿元,按照2022年的平均汇率6.73计算,也就是22亿美元左右。

考虑到2021年最后一个月并表的部分,那么极兔2022年收入增长26亿美元左右。也就是说,除开并购的因素,极兔的业务自然增长幅度很低,50%收入增幅的含金量也不足。

另一个可以佐证这一观点的是,截至2022年底,极兔的物业厂房设备、使用权资产、无形资产这些长期资产都有不同程度的缩水。

当然,这比较符合整个快递业内卷的行情。

国家邮政局数据显示,2022年全国快递服务企业业务收入累计完成10556.7亿元,同比增长2.3%。

而从三通一达都取得了两位数以上甚至是20%以上的收入增长来看,快递业正在加速向头部聚集,这意味着已经吞下丰网的极兔,在中国的仗越来越不好打了,也意味着盈利的目标还有很远,融资的任务也很艰巨。

三、极兔值多少钱?

在递交招股书的前一个月,极兔进行了D轮融资,以200万美元的价格出让2600万股,据此测算,极兔最新估值为130亿美元,合人民币约926亿元。

这相对于去年极兔传言200亿美元的估值,已经大幅缩水。以6月16日收盘价来计算,极兔的估值基本等于韵达+申通+圆通。

那么,极兔是否被高估了呢?

由于极兔尚未盈利,物流对于区域枢纽、分拨中心、转运中心、仓储资源等的资本要求也比较高,所以我们以市值/收入(市销率)和市值/净资产(市净率)两个指标来看衡量极兔的估值。

先来看市净率PB。

极兔处于资不抵债的状态,截至2022年底,极兔的净资产为-48.5亿美元。这也是由于发行的优先股被计为金融负债造成的。

一般情况下,上市是一个出发优先股转换为普通股的条件,这也是极兔一定会推动上市的原因。

从资产里,也可以看到极兔的资金压力比较大,这也是上市消息这么突然的原因。

2022年底,极兔的现金等价物为15亿美元,比2021年底减少了近6亿美元,这还是在借款增加了10亿美元的基础之上。

到2023年4月30日,现金及等价物又减少了2亿多美元,借款也还在增加。极兔融资不多,但有对丰网超过11亿元的并购,上市融资迫在眉睫。

再来看市销率PS。

目前已上市的快递公司中,和极兔业务模式和收入规模都比较贴近的是圆通速递,市值是522亿元,2022年收入535亿元,而极兔2022年收入只有517亿元,估值却高达926亿元,估值比圆通速递的市值高出77%。

虽然中通速递的收入也只有353亿元,市值却超过1500亿元,是因为中通速递的毛利率非常高,达到28.09%,比圆通速递的11.55%和顺丰控股的13.86%都高了不止一倍,而极兔的毛利率还是负值。

市值榜统计了顺丰、三通一达、京东物流和德邦的相关数据,除了中通之外,其他六家的市销率最高不超过1倍,圆通、韵达和顺丰都比较高,都超过了0.85,数据也比较集中。按照这个标准,极兔的市值不应该超过517亿元。

同样是亏损,同样在港股上市的京东物流,市销率在0.6左右,如果以京东物流为参照,极兔的市值在310亿元左右。

不过极兔和京东物流的亏损也不太一样,京东物流至少有正毛利。

极兔能不能撑起估值,归根结底要回到两个原点:更高的和更持续的增长和盈利的改善。

更高的增长、更持续的增长意味着极兔要吃掉其他大快递企业的市场份额,而不仅仅是整合一些小虾米,这可能又会陷入到以低价打开缺口的又一轮循环里,这与盈利的改善也难以兼得。

也可以吃行业增长的红利,但可把控性不高。

增长还可以把视野向外扩展,毕竟极兔是一家从东南亚起家,国际化的故事顺理成章。

全球最大的快递公司UPS去年年收入1003亿美元,市值1533亿美元,算下来市销率约为1.53。按1.53算,极兔517亿元的收入对应的市值也不到800亿元。

这是最成功的国际化快递公司。其实,百世集团也一直在提国际化,不过把百世快递卖了之后,全球业务也没见跑起来。