“减肥神药”千亿蛋糕待瓜分:消费者和糖尿病患者抢药,本土药企两大路径发力

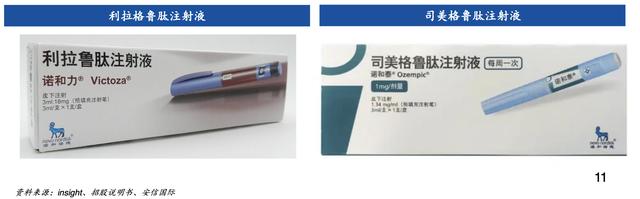

导读:“减肥神药”诺和诺德司美格鲁肽注射液上市申请正式获药监局受理,此次申报的适应症为减重适应症,这意味着其终于有望以“减肥药”的正规身份在国内上市。该药物当前虽在国内仅获批用于2型糖尿病患者,但最近在多个社交媒体平台火爆出圈,1000元 支的价格下仍基本卖断货。

财联社6月4日讯(编辑 俞琪)减肥瘦身总是夏天来临前的永恒话题,而在“管住嘴,迈开腿”的困难下,减肥药正逐渐进入瘦身人群的视野。3日消息称,“减肥神药”诺和诺德司美格鲁肽注射液上市申请正式获药监局受理,此次申报的适应症为减重适应症,这意味着其终于有望以“减肥药”的正规身份在国内上市。该药物当前虽在国内仅获批用于2型糖尿病患者,但最近在多个社交媒体平台火爆出圈,1000元/支的价格下仍基本卖断货。

诺和诺德和辉瑞两家国际药企巨头近日相继公布各自的口服药减肥数据,表现均十分亮眼,堪称该领域的重大进展。业内人士认为,口服减肥药将进一步扩大整体减肥药市场的空间。

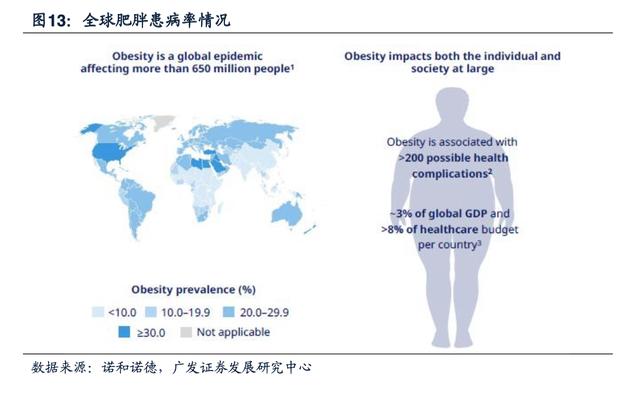

相较于传统医药市场,减肥药市场是一个全新的故事。相关市场分析认为,从药品市场到消费品市场的转变十分受资本市场的青睐,并且也将大幅提高产品销售天花板。目前,全球共有8款在售的治疗肥胖症药物,诺和诺德、礼来、辉瑞、信达生物、华东医药、恒瑞医药、仁会生物等国内外药企正加速布局研发,巴克莱银行估计,未来10年,全球减肥疗法市场的价值可能突破1000亿美元。

▌谁是最强减肥药?GLP-1靶点成医药厂商“增重利器” 巨头赚得盆满钵满后却仍嫌“吃不饱”

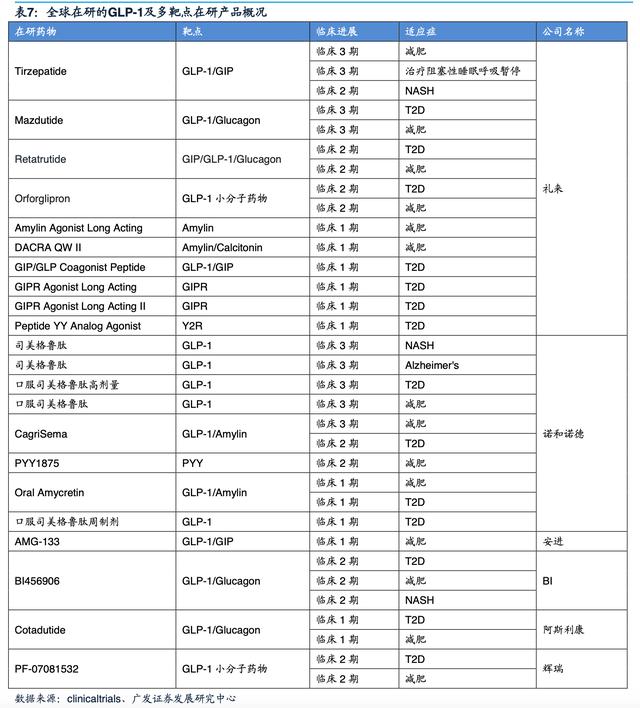

据不完全统计,减肥药领域当前共有14种主流的疗法(靶点)处于临床2期及以上,涉及到主流靶点的临床管线超过500项。在司美格鲁肽被疯狂追捧下,GLP-1毫无疑问已成为减重药物赛道中最火爆的靶点,共有289个在研项目,进入到临床阶段的有27款。

安信国际研究部5月10日研报称,GLP-1可通过增加胰岛素分泌及抑制胰高血糖素释放来降低血糖浓度,如今畅销的司美格鲁肽和利拉鲁肽均为GLP-1受体激动剂,作为减重领域明星靶点,GLP-1蓝海市场急待挖掘,在渠道、成本、给药方式和临床数据四个方面表现最优异的企业将会脱颖而出。数据预计到2024年GLP-1市场将增长到132.2亿元。

诺和诺德无疑是背后的最大赢家。据司美格鲁肽在肥胖人群的临床试验结果显示,肥胖或超重患者的平均体重减轻了14.9%,其被迅速奉为“减肥神药”后也让诺和诺德赚得盆满钵满。公司今年一季报显示,减肥药司美格鲁肽注射液Wegovy销售额为45.63亿丹麦克朗(约6.7亿美元),同比大增225%;口服降糖药司美格鲁肽片Rybelsus销售额为43.56亿丹麦克朗(约6.4亿美元),同比增加111%。

除诺和诺德外,礼来、安进、信达生物等国内外多家药企同样对这一市场虎视眈眈,以另一家巨头礼来为代表的第三代GLP-1减肥药物也应运而生。公司近期发布的3期临床试验数据显示,替尔泊肽治疗组患者第72周时减重效果均显著优于安慰剂对照组,最高剂量替尔泊肽治疗的亚组平均体重降低22.5%(约24公斤),其中63%的受试者体重降低至少20%,是目前通过药物减肥的最佳效果。

对此,业内人士表示,在现有减重药物,减重率达到15%基本算“天花板”水平。目前公开临床数据看,替尔泊肽比司美格鲁肽效果好一些。

二级市场方面,诺和诺德在产品司美格鲁肽上市以来总市值已实现翻倍,达到3500亿美元,而礼来最新总市值更是已突破4000亿美元,超过默沙东、罗氏、辉瑞等制药巨头。

不过,在业绩和股价大丰收下,巨头们同时也在因产能不足的问题而头疼。业内分析指出,一款药物从生产开始便会基于适应证预测相应市场规模,但若实际产能无法跟上实际需求,就会产生缺货。“一哄而抢”式的购买而造成产品短缺的情况并不单发生在司美格鲁肽身上,减肥药公司都面临着供应问题。对于减肥药市场,当下最缺的还是产能。

▌“神药”国内未批先火 企业比减肥患者更焦虑 两大路径发力下谁更胜一筹?

国内减肥药市场方面,《中国居民肥胖防治专家共识》的统计数据显示,至2030年,中国成人超重肥胖合并患病率将达到65.3%。但目前国内仅奥利司他一款减肥药物获批,并且见效似乎较慢。

虽然司美格鲁肽为糖尿病治疗的处方药,但其在国内已有2/3以上的销量被用于减肥,焦虑的减肥人士已开始和糖尿病人抢药。面对中国庞大的减肥药“蛋糕”,诺和诺德的司美格鲁肽以及减肥礼来的Tirzepatide均处于临床3期阶段。国内药企们也早已比患者更焦虑,卷进GLP-1靶点。据中信证券测算,中国GLP-1受体激动剂类减重药的市场规模预计在2030年达到383亿元左右。

公开信息显示,本土药企参与GLP-1受体激动剂创新药领域主要通过两大路径,一是药物研发,直接进行GLP-1受体激动剂创新药研发或进行GLP-1的生物类似药物研发,二是深入产业链上游,成为多肽原料药供应商。

具体来看,根据广发证券研报梳理,国内已有多个GLP-1长效制剂以及多靶点制剂处于报产与临床后期阶段。信达生物的GLP-1/Glucagon双靶点长效制剂已处于临床3期。先为达生物、派格生物、华东医药、贝达药业、恒瑞医药等公司多靶点制剂也已陆续步入临床阶段。值得一提的是,信达生物的GLP-1R/GCGR是目前国内仅有面向未来的第三代GLP-1减肥药,其他国内管线都处于临床早期。

此外,由于初代GLP-1减肥药利拉鲁肽专利已经过期,仿制门槛最低,华东医药、复星医药、正大天晴、通化东宝等药企均重点布局。其中,华东医药进度最快,仿制药已获批糖尿病适用症,成为国内首款获批的利拉鲁肽仿制药。同时,安信国际证券还认为,在司美格鲁肽中国专利在2026年到期之后,市场会开始真正进入到拼渠道、拼成本的阶段。成本越低,毛利率越高;渠道越宽,铺开面越广。

对于多肽原料药这条路径,有市场分析认为,相较于药物研发,多肽原料药发展似乎更受到二级市场青睐。一方面因为全球非胰岛素类的多肽药物市场规模更加庞大,数据预测2025年市场规模有望达622亿美元;此外,多肽原料药企业一旦进入已经获批GLP-1类产品产业链,变现更快。

诺泰生物年初曾公告,注册申报的司美格鲁肽原料药已获得国家药监局药品审评中心受理,次日收获20cm涨停,年内股价累计最大涨幅已超65%。同时,翰宇药业、圣诺生物、奥锐特、上海胜泽泰等均有相关药物在建产能。

对此,有市场分析认为,诺泰生物成为该产品国内首批上市申请获得受理的原料药厂家之一,有望分到潜在市场释放的新红利。但也有业内人士表示,多肽原料药的竞争壁垒实际相较于化药更高,虽然全球90%制备多肽药物方法是化学合成,但国内大多数厂商都只能制备10个氨基酸以下的初级原料产品,能制备高端长链多肽产品的很少。