投资退出哪家强?VC/PE 2022年的超额收益全靠半导体项目IPO

导读:VC PE越来越重视退出策略。元禾辰坤主管合伙人徐清2022年中曾在公开演讲中表示,“在退出策略和DPI的压力下,GP有了很强的退出思考,过去大家来募资时,永远只讲投资策略和亮点项目,而今年大家都会把DPI和整个退出策略做一个陈述。”

《科创板日报》1月3日讯(记者 敖瑾) VC/PE越来越重视退出策略。元禾辰坤主管合伙人徐清2022年中曾在公开演讲中表示,“在退出策略和DPI的压力下,GP有了很强的退出思考,过去大家来募资时,永远只讲投资策略和亮点项目,而今年大家都会把DPI和整个退出策略做一个陈述。”

在刚刚过去的2022年,第三方统计数据显示,中国股权投资市场前三季度共发生3480笔退出案例,同比小幅下降4.4%。其中,IPO仍是机构退出的主要途径,被投企业IPO案例数共1996笔,同比下降15.2%。

但上市退出已不再意味着机构就能赚到钱。深创投董事长倪泽望近期在演讲中表示,“2021年以来,上市并不一定能有好的回报,科创板和创业板企业上市后破发成为常态。深创投在2022年有31家已投企业实现上市,但也有少量企业上市后股价跌破发行价,投资经理有苦难言。”

VC/PE寻求上市以外其他退出渠道的意愿随之增强。数据显示,并购、借壳以及SPAC案例数量同比上升20%。S交易方面,尽管2022年的交易金额和交易笔数环比并未呈现出明显增长,但相比2019年及之前的市场情况,有较大程度的改善。

VC/PE的IPO收益持续走低

执中数据显示,2022年全年的IPO数量达到526家,环比下降25.39%;涉及投资机构数量达到676家,环比下降14.65%。

VC/PE的IPO渗透率目前已经达到了73%,渗透率持续提升。

清科创业董事长倪正东日前在公开演讲中表示,“20年前我们在深圳开年会时,当时VC/PE的IPO渗透率只有2%。这也再次说明了,过去二十多年来,中国创投力量在很多科创企业的发展过程中发挥了关键作用。”

从行业领域看,2022年IPO项目数量最多的是生产制造领域,先进制造、医疗健康、企业服务以及汽车交通次之。

其中,VC/PE在先进制造、医疗健康以及企业服务三大领域的渗透率相当高,分别达到了92.41%、88%以及86.21%。

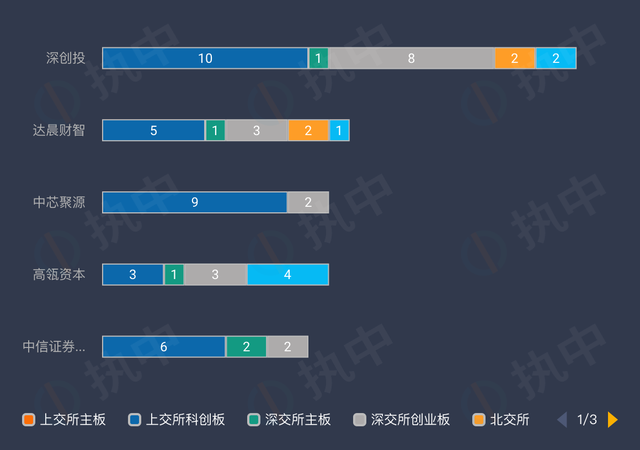

另据执中数据,被投企业IPO数前五的机构分别为:深创投、达晨财智、中芯聚源、高瓴资本以及中信证券投资。

尽管,能否实现IPO退出是VC/PE衡量投资成败的重要标准之一,但当前,项目上市已不再是机构业绩的全部。有不愿具名的投资人士告诉《科创板日报》记者,“已投项目的IPO数量大,只能说明投资机构的规模挺大,不代表它的投资能力非常强。”

倪泽望此前亦在公开演讲中表示,从2021年开始,项目上市并不一定能带来好的回报,深创投2022年截至目前实现上市的31家被投企业中,少数上市破发,“投资经理有苦难言。”

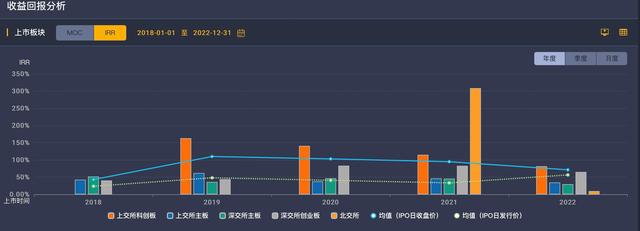

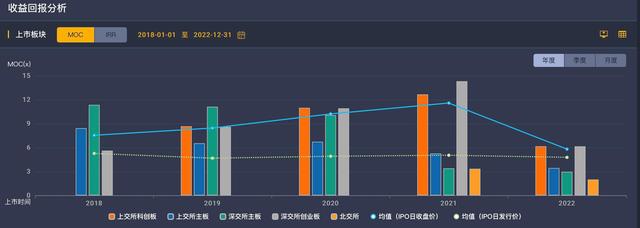

其在该演讲中进一步表示,创投行业面临两个“卡脖子”问题,一个是募资难,另一个则是退出难,出口端的收益和流动性不佳。“2009年-2022年,股权投资机构的IPO收益持续走低,项目退出IRR中位数也不断地下行,2011年-2021年设立的基金现金回流整体偏弱。”

半导体项目IPO创造多个大额收益记录

具体来看,执中数据显示,2022年,IPO日IRR均值(IPO日收盘价)为71.26%,MOC均值(IPO日收盘价)为5.79倍。

这两个数据不仅较2021年有所下滑,在近三年内也都属于是较低的水平。

具体到单个项目的收益情况,执中数据显示,多个半导体上市项目给投资机构带来了高倍收益。

其中,国润创投因为纳芯微的上市,问鼎2022年投资机构收益回报TOP 1。纳芯微是一家高性能高可靠性模拟芯片的研发设计企业,上市前曾因发行价高达230元/股,遭到大量打新中签的投资者弃购,弃购金额约7.78亿元。

但上市当日,纳芯微并未走出破发行情,而是收涨了13%。根据执中数据,国润创投在纳芯微上市首日收盘时的MOC高达665.19倍,IRR则达到了124.1%。

国润创投成立于2001年,原为北京市政府下属专注投融资服务的操作平台。据执中数据,国润创投早在2013年就已经成为纳芯微股东。IPO前,国润创投通过国润瑞祺这一主体,持有纳芯微11.38%的股份。据执中数据,截至目前,国润创投投资纳芯微的MOC为829.51倍,IRR为117.48%。

投资机构收益回报TOP 2,则来自于元禾控股对东微半导体的投资。据执中数据,截至目前,元禾控股对东微半导体的投资MOC为408.85倍,IRR为61.01%。

东微半导体聚焦高性能工业及汽车相关应用的功率器件领域,于今年2月登陆科创板。据招股书,IPO前,元禾控股持有东微半导体11.39%的股份,为该公司最大的外部股东。执中数据显示,元禾控股对东微半导体的持有时间长达13年。

TOP 3 来自于道富资本对联影医疗的投资。执中数据显示,截至目前,道富资本对联影医疗的投资MOC为180.72倍,IRR达到63.92%。

医学影像龙头联影医疗于2022年8月登陆科创板,募资109.88亿元,创下2022年科创板IPO最高融资记录。据招股书,IPO前,道富资本通过中科道富和上海北元两个主体共计持有联影医疗超过10%的股份。据执中数据,道富资本对联影医疗的持有时间超过10年。

执中数据的投资机构收益回报TOP 20中,还有多个高收益回报来自于半导体项目的上市,包括广立微、国芯科技等。

VC/PE积极拓宽退出渠道

尽管多层次的资本市场对VC/PE上市退出呈现出长期利好,但由于收益和流动性等问题,投资机构也在积极寻求其他退出渠道。

倪泽望在此前的演讲中,就呼吁投资机构共同发力并购市场以及S基金生态建设。

“美国有发达的并购市场,美国创投机构并购退出占比高达92%,并购是美国创投市场主要的退出方式,很可惜在国内这一块的市场确实还没有起来……怎样让并购市场成为一个主要的退出渠道,我们作为投资机构还要共同发力,共同去呼吁,把这个市场有效建立起来。”

清科数据显示,2022年,并购、股转以及回购等退出交易的数量显著提升。具体来看,并购、借壳以及SPAC案例数在2022年前三季度合集180笔,同比上升20.8%;股转和回购案例数同比分别增长16.4%、13.2%。

S交易2022年也在各种场合被投资人频繁提及,多地也都发布政策扶持S市场发展,包括上海发起设立了百亿级别规模的S基金;深圳方面,南山区政府也制定了相关扶持措施:给在该区投资的S基金最高2000万元的奖励。

从数据上看,执中数据显示,2022年,国内S交易金额达到678.29亿元,环比微涨1.53%;交易笔数共275笔,环比下滑22.1%。

尽管S交易环比并无明显的增长,但S交易近两年的活跃度较更早前已经有了大幅的提升。