加华资本携5亿突击入股,小菜园IPO前高营收与高负债并存

导读:而作为八大菜系之一的徽菜,一直以来都在榜单上默默无闻。除了一道较为出名的臭鳜鱼,大多数人对徽菜的印象都很模糊。然而,就是这样一道看似平平无奇的菜系,却冲出了一个颇为亮眼的IPO。

中国八大菜系中,以麻婆豆腐、辣子鸡为代表的川菜以麻辣鲜香而广受食客喜爱;以剁椒鱼头、辣椒炒肉为代表的湘菜同样以香辣软嫩而刺激味蕾;以油焖大虾、九转大肠为代表的鲁菜和以白切鸡、烧鹅为代表的粤菜因符合大众口味而更有普适性。

而作为八大菜系之一的徽菜,一直以来都在榜单上默默无闻。除了一道较为出名的臭鳜鱼,大多数人对徽菜的印象都很模糊。

然而,就是这样一道看似平平无奇的菜系,却冲出了一个颇为亮眼的IPO。1月16日,新徽菜连锁餐饮品牌小菜园向港交所递交了招股书。

这家从安徽起家、成立仅11年的餐饮品牌,被外界称为“中餐品牌里的一匹黑马”。其围绕核心的长三角地区布局,目前在全国拥有548家门店,全部为直营门店。

不过,作为区域餐饮头部品牌,小菜园的发展可谓十分低调。直到去年,这家餐饮品牌才受到资本的关注,IPO前的两轮突击融资,迅速拉升了公司估值,成了小菜园此次冲刺IPO被关注的焦点。

而门店扩张给小菜园带来持续高收入的同时,也伴随着高负债,2021年时,公司资产负债率曾一度高达91.46%。

在小菜园之前,杨国福麻辣烫、老牌网红餐厅绿茶、连锁快餐品牌乡村基、粤式火锅连锁餐厅捞王、中式海鲜连锁餐厅七欣天等多家消费企业都在近两年内接连向港交所提交了招股书,但至今杳无音信。

中式餐饮品牌扎堆赴港IPO的背景下,小菜园能否如愿,还有待时间检验。

一、资本突击入股拉升估值,昔日“老友”身居高位

“我不是民营企业家,我只是个‘店小二’。”作为小菜园的创始人,汪书高行事却一向低调。

现年52岁的汪书高,是个白手起家的“创一代”。上世纪70年代,他出生于安徽铜陵的一个普通农家,由于家境贫寒,十八岁就离开学校,步入社会。

摸爬滚打了近十年,汪书高才成长为一名合格的厨师,与妻子从一家夫妻店做起,2006年开始先后创立了汪旺美食林、和谐大酒店,渐渐发展成为在铜陵拥有十多家连锁酒店的大老板。

后来,由于在江苏投资的一家商务型酒店连续六个月亏本导致投资失败,汪书高放弃了一直以来关注的酒店连锁,转道做自己擅长的中式餐饮。厨师出身的汪书高,再次走上创业之路时,回头盯上了家乡菜——徽菜,小菜园品牌因此诞生。

2013年4月,第一家小菜园门店在铜陵开业;2014年-2017年,小菜园以铜陵为中心逐步扩张,开了将近100家店;2016年,站稳脚跟的小菜园开始进驻一线城市北京、上海;截至2024年1月11日,门店数量增长至548家。

尽管门店数量持续高调扩张,但在融资方面,小菜园与董事长汪书高一样保持低调。IPO前,小菜园才获得了加华资本这一家投资机构的融资,不过,这些融资一开始是以债券的形式出现的。

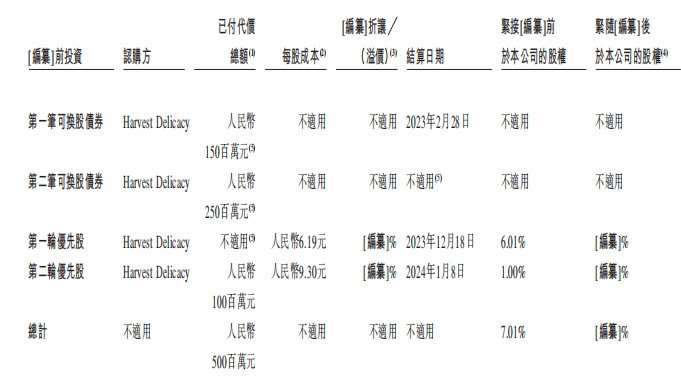

2022年11月,小菜园与加华资本旗下的Harvest Delicacy订立协议,约定Harvest Delicacy以1.5亿元的等值美元代价认购公司将发行的可换股债券。

紧接着,2023年6月Harvest Delicacy同意进一步以2.5亿元的等值美元代价认购公司将发行的可换股债券。

这些可换股债券还附带着诸多条件。招股书显示,第一笔1.5亿元的可换股债券要求,若发行后48个月内债券未转换为股票,小菜园需要将本金及利息偿还于加华资本,单利年利率8%或年利率10%。不仅如此,这笔债券还享有分红权。

另外,若小菜园上市后的市值若低于投后估值的130%,加华资本有权要求小菜园采用低价发行新股、控股股东无偿或以名义价格转让股份、现金补偿等方式中的一种进行补偿。

直到递表前一个月,加华资本才将这两笔债券转换为股票。

2023年12月18日,Harvest Delicacy以4亿元认购第一轮优先股,认购价格为6.19元/股,交易完成后,Harvest Delicacy持有公司645.85股第一轮优先股,占公司总股本的6.01%,对应公司投后估值为66.6亿元。

2024年1月8日,Harvest Delicacy又另外以1亿元的等值美元认购小菜园第二轮优先股107.53股,占比1%,每股成本9.3元,据此计算公司估值为100亿元,短短21天时间里,估值大增了50%。

加华资本的加入拉升公司估值的同时,也带来了“达摩克利斯之剑”。据招股书,若小菜园未能在规定时间内完成中国证监会备案或者通过聆讯,则需回购加华资本所持有的股份。

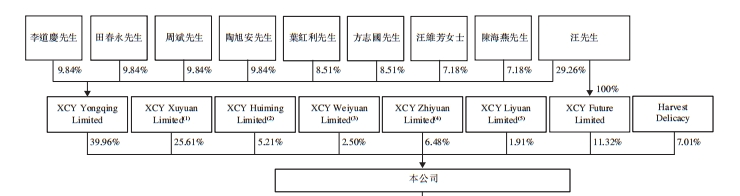

IPO前,加华资本持有小菜园7.01%的股份。公司控股股东、实控人汪书高通过7个持股平台控制公司已发行股本的92.99%的投票权,包括由XCY Yongqing Limited、XCY Xuyuan Limited、XCY Zhiyuan Limited、XCY Huiming Limited、XCY Weiyuan Limited、XCY Liyuan Limited及XCY Future Limited分别持有的39.96%、25.61%、6.48%、5.21%、2.50%、1.91%及11.32%股权。

七个持股平台中,仅有XCY Future Limited为汪书高全资持有,另外,他通过XCY Yongqing Limited与公司其他个人股东(即李道庆、田春永、周斌、陶旭安、叶红利、方志国、汪维芳及陈海燕)共同分享小菜园39.96%的股份。剩下的五家持股平台则与集团的129位核心员工共享。

值得一提的是,这些个人股东中有多位还是汪书高的昔日老友。其中,周斌、陶旭安、汪维芳均与汪书高交情匪浅,他们除了持有小菜园股权,还在公司管理层中。

履历显示,周斌曾担任和谐餐饮的行政总厨,陶旭安曾是汪旺美食林厨师长、和谐餐饮行政总厨,汪维芳曾为和谐大酒店经理、和谐餐饮经理。不仅如此,汪维芳还是汪书高的侄女。

如今,周斌、陶旭安、汪维芳三人均已高居小菜园执行董事兼区域总经理的职位。

二、外卖收入占比三成,高营收与高负债并存

作为新徽菜的头部品牌,小菜园深耕大众便民中式餐饮,主推臭鳜鱼、农家红烧肉、地锅本仔鸡、石板蒜蓉虾等多款地方特色菜,客单价在50-70元之间,走亲民路线。

根据弗若斯特沙利文的资料,按截至2023年9月末的门店收入计,小菜园在客单价50-100元的中国大众便民中式餐饮市场的所有品牌中排名第一。

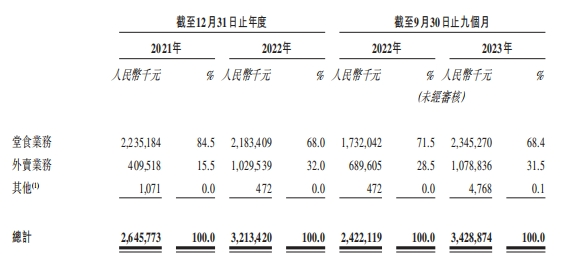

从近三年营业收入来看,小菜园的业绩可谓一路高歌。2021年-2023年前九个月,小菜园的营收分别为26.46亿元、32.13亿元、34.29亿元,2022年及2023年前九个月,小菜园营收同比分别增长21.45%及41.6%。

从业务范围来看,小菜园主要专注打造线下堂食为主 在线外卖为辅 线下新零售同步发展的全场景业务布局。随着小菜园品牌力的不断提升,外卖业务也风生水起,在总营收的占比已经超过3成。

目前,小菜园的外卖业务已突破10亿元规模。2022年和2023年前九个月,其外卖业务收入分别为10.3亿元和10.8亿元,在总营收的占比分别为32%和31.5%。

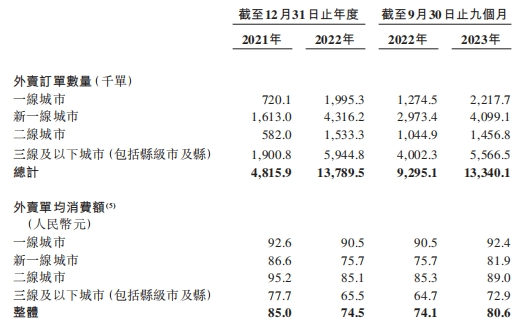

主打正餐外卖的小菜园,外卖的单均消费额并不低,主要面向家庭人群。目前小菜园的外卖单均消费额可以达到80元左右,其中一线城市超过90元,三线及以下城市达到72.9元。

利润方面,报告期内,小菜园分别实现净利润2.27亿元、2.38亿元、4.3亿元,持续增长,各期净利润率分别为8.6%、7.4%、12.5%。2023年前九个月,公司净利润同比增速达107.6%。

然而,高速增长的业绩规模之下,小菜园的负债规模也同时居高不下。

招股书显示,2021年-2023年前九个月,公司流动负债总额分别为6.98亿元、5.83亿元、6.08亿元,同期流动资产总额分别为2.29亿元、3.51亿元、7.44亿元。其中,2021年和2022年的净流动负债分别为4.68亿元和2.31亿元。

报告期各期,小菜园资产负债率分别达91.46%、75.07%、66.74%。2021年-2022年,其流动比率分别为0.3、0.6,速动比率分别为0.2、0.5,两者均小于1。

而高负债下,也并未影响小菜园大额分红的决心。2021年,公司派息1.5亿元;2023年前九个月,小菜园再次派息1.353亿元。

三、三线及以下城市门店占比超4成,门店回本需7个月

高营收与高负债并存,均与小菜园不断开店扩张市场挂钩,开店带来收入增长的同时,也无疑令其承担着一定的资金压力。

近些年,小菜园逐渐去区域化,走出安徽大本营,向江苏、上海、浙江、北京、湖北、天津等全国各地拓展,以“农村包围城市”的战略进行门店布局,主要瞄准商场、购物中心等商业综合体开店。

2021年和2022年,小菜园分别新开107家和48家店,期间分别关闭6家和5家门店。到2023年前9个月,开出79家新店,门店总数达到497家。

截至最后实际可行日期,小菜园的门店数量达到548家,包括542家“小菜园”门店及6家子品牌门店。

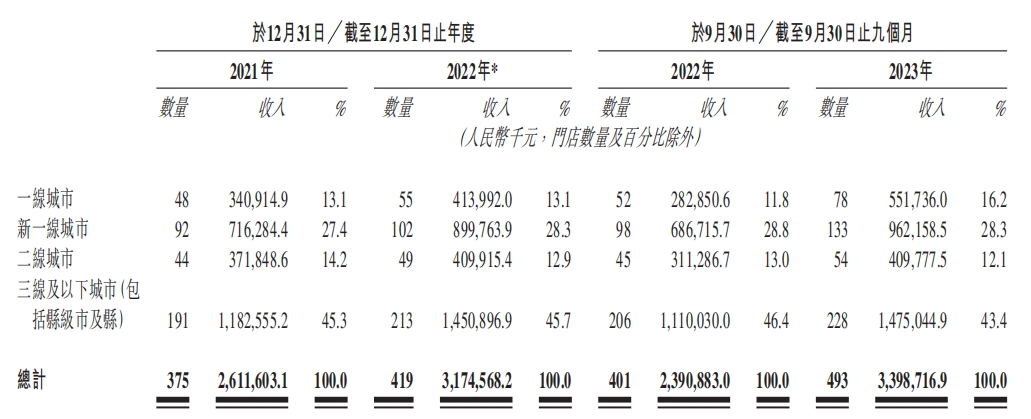

从这548家门店的分布情况来看,更多聚集在三线及以下城市(228家)和新一线城市(133家)里,贡献的收入分别占比43.4%和28.3%。目前,小菜园在一线城市和二线城市的门店数为78家和54家。

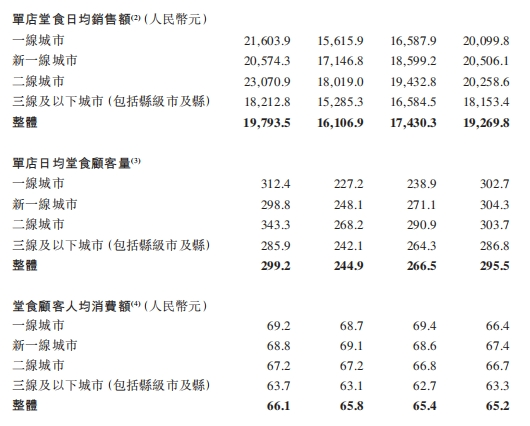

从门店盈利水平来看,截止2023年前九个月,小菜园的单店日均销售额达到2.82万元,同比增长15.2%;同店日均销售额为2.84万元,同比增长18.2%。这些增幅均高于行业水平。2021年-2023年前九个月,分别录得门店层面经营利润率15.9%、14.2%及20.9%。

当前,许多中式餐饮品牌加速扩张,纷纷攻城略地。小菜园的门店扩张速度也在明显加快,其在招股书中透露,未来在在2024年、2025年和2026年,将分别新开设约160家、190家及230家“小菜园”,届时门店规模将突破1100家。

不过,随着门店数量的加密,小菜园也出现了单店销售额等指标下滑的情况。

其中,单店堂食日均销售额从2021年的1.98万元,轻微下滑至2023年前9月的1.93万元,二线城市下滑最明显;单店日均顾客量则从299.3人次下降至295.5人次,一线城市和二线城市下滑幅度相对更大;堂食客单价则从66.1元轻微下滑至65.2元。

值得一提的是,目前小菜园所开门店均为直营店,对于未来是否会开启加盟的问题,小菜园董事长汪书高曾表示,小菜园永不加盟。

直营门店属于重资产,相较于加盟模式而言,纯直营必然会给小菜园带来成本压力和经营压力。

招股书显示,开设一家新“小菜园”门店的前期支出大约在130万元-170万元。按未来三年小菜园开设新门店数量计算,将分别投入成本约2.08亿元-2.72亿元、2.47亿元-3.23亿元、2.99亿元-3.91亿元。

对已开业及预期于2024年开业的新门店,自2023年9月30日起直至IPO前,小菜园已投入约1080万元,且全部由内部资源拨付。截至2023年9月末,小菜园手握现金及现金等价物仅有3.83亿元。

而不论是直营还是加盟,在门店掌控和扩张速度之间找到平衡才是关键点。小菜园表示,其开设的门店初始收支平衡期通常约为1-2个月;在截至2023年9月末已实现现金投资回收的门店中,于2021年-2023年前九个月开业的门店的平均现金投资回收期分别为15.2个月、10.3个月及7.3个月。于往绩记录期间开设并已实现现金投资回收的“小菜园”门店的平均现金投资回收期约为13.6个月。

这一表现超过同行业,根据弗若斯特沙利文的资料,于2021年及2022年开业的门店,客单价在50-100元的大众便民中式餐饮市场中,平均现金投资回收期通常超过18个月。

附:小菜园上市发行有关中介机构清单

联席保荐人:华泰金融控股(香港)有限公司、UBS Securities Hong Kong Limited

法律顾问:富而德律师事务所、竞天公诚律师事务所

申报会计师兼独立核数师:毕马威会计师事务所